자본금이란?

회사가 아무런 밑천도 없이 사업을 시작할 수는 없죠. 이때 회사가 가지고 시작하는 밑천을 자본금이라 합니다. 상법에서 자본금을 최소 5천만 원 이상으로 제한하던 시절도 있었지만, 지금은 그 제한이 풀리면서 100만 원 이상만 있으면 회사를 자유롭게 설립할 수 있어요. 주식회사는 주식 발행을 통해 이 자본금을 납입합니다. 액면가 5000원인 주식 200주를 발행하고 그 전체 주식 가격인 100만 원을 납입해주면, 그것이 바로 자본금이 되는 겁니다. 그 발행주식을 누가 얼마나 많이 갖느냐에 따라 지분율이 결정되는데, 만약 발행주식 200주를 공동창업자 두 사람이 각각 50만 원씩 납입하고 지분도 100주씩 함께 가졌다면, 지분율 50%를 나눠 갖게 되겠지요.

그런데 사업을 하다 보면 이 주식수를 더 늘리는 경우가 있습니다. 가장 대표적인 경우가 유상증자예요. 외부 투자자가 보기에 그 회사가 너무 잘 될 것 같아서 자신도 투자금을 낼 테니 주주로 받아달라고 제안할 수 있겠죠. 그러면 회사는 두 가지 방법을 통해 주식을 나눠줄 수 있습니다. 기존 주주가 갖고 있던 주식을 팔거나, 새로 주식을 발행해서 파는 것이죠. 전자를 구주거래, 후자를 유상증자라고 부릅니다. 구주거래는 기존 주식 수나 자본금에는 아무런 변동이 없지만, 유상증자는 새로 주식을 발행해서 투자금을 유치하는 것이므로 주식 수도 늘어나고 자본금도 늘어날 거예요. 유상증자를 하면 기존 주주의 주식을 건드리는 것은 아니지만, 전체 주식수가 늘어나기 때문에 그들의 지분율이 줄어드는 효과가 발생해요. 이것을 '희석효과'라고 부르는데, 기존 주주의 지분율이 줄어드니까 그것 자체는 반길 일은 아닙니다. 하지만 유상증자가 회사의 미래가치를 더 높게 평가하고 더 많은 투자금을 내서라도 주식을 받겠다는 것이니 그만큼 주식 가치는 오를 거예요. 지분율 희석으로 얻는 손해보다 주식 가치 상승으로 얻는 이익이 더 크다면 당연히 기존 주주에게도 무척 반가울 일입니다. 참고로 이런 이유 때문에 주가 상승과 상관없이 제삼자인 임직원에게 낮은 행사 가격으로 주식을 부여하는 스톡옵션은 기존 주주들이 그다지 좋아하지 않습니다.

유상증자

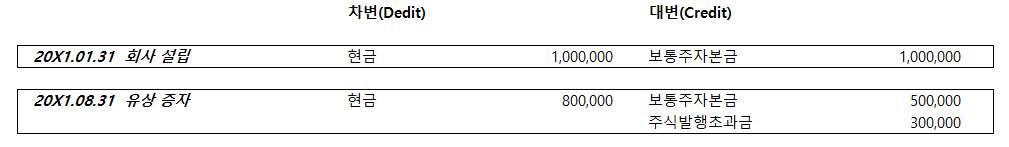

유상증자를 하게 되면 액면가보다 더 높은 금액으로 발행가를 책정하는 것이 일반적입니다. 액면가가 5000원인 주식 100주를 사들인다면 원래 50만 원만 투자하면 되는 것이겠지만, 이 주식을 사고 싶은 투자자들이 많다면 시장 원리에 따라 가격이 올라가겠죠. 그래서 가령 30만 원을 더 얹어서 80만 원에 사겠다는 투자자에게 신주를 발행해 팔 수 있는데 이것을 할증발행이라 합니다. 이때 회계처리는 액면가에 따른 50만 원은 보통주자본금으로 인식하고(우선주라면 우선주자본금), 초과하는 30만 원은 주식발행초과금이라는 자본잉여금 계정으로 인식해 줍니다. 그럼 최초 회사 설립 시 자본금 납입과 유상증자를 묶어서 회계 처리한 예시를 보여드릴게요.

유상증자하실 때 한 가지 참고하실 점이 있는데요, 주식 액면가로는 50만 원이지만 외부 투자자가 80만 원의 가치가 있는 것으로 보고 할증발행하는 것은 위의 예시처럼 얼마든지 가능한 일입니다. 그런데 회사를 직접 경영하고 있는 특수관계자 본인이 스스로 회사 가치를 아무 근거 없이 80만 원으로 보고 할증발행을 한다면 아무래도 어색합니다. 회사가치를 셀프로 고평가한 셈이니까요. 그러니 특수관계자가 자신의 회사를, 혹은 모회사가 자회사에 할증발행으로 유상증자를 할 때는 그만한 가치로 평가한 게 맞다는 것을 뒷받침해주는 자료를 구비해 주는 것이 좋습니다. 이를테면 외부 회계법인을 통해 가치평가 보고서를 의뢰한다는 것이죠.

무상증자란?

이렇게 돈을 받고 자본금을 늘리는 게 유상증자라면, 회사가 무상으로 그냥 자본금을 늘릴 수도 있습니다. 이것을 무상증자라고 해요. 현금이 추가로 들어오는 것도 아닌데 자본금을 늘리는 재원은 어디서 올까요? 그 실마리는 유상 증자할 때 자본잉여금을 쟁여놨던 돈, 주식발행초과금에 있습니다. 이 금액을 자본금으로 편입시킬 수 있는 건데, 법적 용어는 '준비금의 자본금 전입'이라 부릅니다. 만약 액면가 5000원인 주식 60주로 추가로 발행하면서 무상증자를 한다면, 30만 원의 주식발행초과금이 사라지면서 그만큼 자본금이 늘어나는 것이죠.

이 회계처리가 끝나면 누적 기준으로 보통주자본금은 180만 원이 되고, 주식발행초과금은 0이 되겠습니다. 총 발행주식 총수도 360주로 늘어나겠죠. 만약 자본잉여금이 부족하다면 별도로 적립해 놓은 이익잉여금을 활용하는 방법도 있습니다. 이렇게 하려면 정기주주총회때 이익잉여금 일부를 이익준비금으로 처분해 놓는 절차가 필요해요. 그럼 무상증자로 늘어난 주식 60주는 회사가 전부 꿀꺽하는 것일까요? 당연히 아닙니다. 기존 주주들의 지분율대로 분배합니다. 기존 주주들의 입장에서는 자신의 지분율이 희석되지도 않으면서 손에 쥔 주식이 더 많아지는 것이니, 좋은 것이라 할 수 있겠죠.

그럼 무상증자는 왜 하는 것일까요? 유상증자는 신규 자금을 유치하는데 그 방점을 둔다면, 무상증자는 주식 거래가 더 활발하도록 유도하는 것이 주요 목적입니다. 마치 시중에 돈이 잘 돌아야 경기가 살아나는 것처럼 주식이 많이 풀리면 주식거래가 활발해지면서 자연스레 주가 상승을 견인하려는 의도인 것이죠. 그래서 아직 주식 시장에 상장 전인 스타트업 회사에서 무상증자를 하는 일이 흔치는 않은 것 같습니다. IPO를 통해 주식 시장에 진입하려는 스타트업 회사들이 주로 무상증자를 시행하지요. IPO에 대비해 유통주식수를 미리 늘려서 더 많은 사람들이, 더 쉽게 주식을 사고팔 수 있도록 할 필요가 있기 때문입니다. 물론 자본금에 비해서 주식발행초과금이 너무 비대해서 균형을 맞춰 줄 필요에 따라 무상증자를 하는 경우도 있습니다. 어쨌든 무상증자를 통해 자본금이 10억 원 이상이 되면 소규모회사로서 누리던 여러 혜택이 사라지니, 이 점은 꼭 참고해주세요!

유상증자, 무상증자, 액면분할의 차이

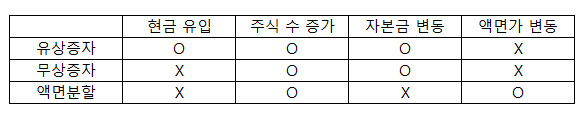

무상증자랑 무척 비슷한 게 있는데, 바로 액면분할입니다. 액면분할도 무상증자처럼 유통주식수를 늘려서 주식 거래 진입 장벽을 낮추기 위한 목적으로 종종 시행합니다. 카카오가 500원이던 주식 액면가를 100원으로 낮추었던 사례가 이런 경우예요. 그러면 자연스럽게 주가도 1/5로 줄어들겠죠. 주식 가격은 떨어지고, 유통주식은 더 많아지니 거래가 더 활발해지는 효과가 있습니다. 그럼 액면분할과 무상증자가 다른 점은 뭘까요? 무상증자는 주식수와 자본금이 함께 늘어나는 대신 액면가는 그대로입니다. 액면분할은 주식수가 늘어나고 액면가는 줄어드는 대신 자본금은 그대로입니다. 무상증자와 달리 액면분할은 아무런 회계처리도 필요 없습니다. 법인등기부등본에 액면가 변경 사항을 등기만 해주면 되지요.(물론 유상증자나 무상증자도 주식수가 변경되었음을 등기해야 합니다.)

한줄 요약 : 유상증자는 신주를 추가발행하여 유상거래하는 것이고, 무상증자와 액면분할은 둘 다 무상으로 주식을 늘리되 무상증자 시에만 자본금이 증가한다.