Finance Investment/Valuation

- 211124_다모다란교수의 테슬라 DCF 2021.11.24

- 모델링을 통한 EV/EBITDA가 PER보다 우수한 지표인 이유 알아보기: 자본구조에 의한 왜곡 감소, 감가상각에 의한 왜곡 감소, 영업과 관련없는 순손익에 의한 왜곡 감소, 현금규모에 의한 왜곡 감소 2021.09.14 1

- IRR, hurdle rate 2021.07.03

- PEER Valuation시 시장 프리미엄의 3가지 검증법: 1. 주식시장의 시장 프리미엄의 타당성 검증, 2. 해당 산업의 시장 프리미엄의 타당성 검증, 3. 해당 기업의 시장 프리미엄의 타당성 검증 2021.06.09

- Valuation의 종류: 절대가치 평가, 상대가치 평가, 상대가치 평가 시 멀티플 선정방법, 동종 회사를 리스팅하는 법, DCF, 순자산 평가, 피어 벨류에이션, 상증법에 근거한 평가방식(보충적 평가방.. 2021.05.07 4

- 공모가 결정과 기업가치 평가 방법: 절대적 가치평가(상증법상 보충적 평가방법, 자본시장법상 본질적 가치평가법, DCF), 상대적 가치평가(PER, PCR, POR, EV/EBITDA), SK바이오사이언스 IPO를 통한 공.. 2021.05.05

- SOTP 벨류에이션: STOP 벨류에이션의 장점, STOP 벨류에이션 계산법, LG화학/한화솔루션을 SOTP로 벨류에이션 해보기 2021.04.29

- DCF法の計算手順や欠点を基礎からわかりやすく図解 2020.12.04

211124_다모다란교수의 테슬라 DCF

모델링을 통한 EV/EBITDA가 PER보다 우수한 지표인 이유 알아보기: 자본구조에 의한 왜곡 감소, 감가상각에 의한 왜곡 감소, 영업과 관련없는 순손익에 의한 왜곡 감소, 현금규모에 의한 왜곡 감소

모델링을 통한 EV/EBITDA가 PER보다 우수한 지표인 이유 알아보기

시나리오0: 시나리오0는 다른 시나리오와 수치를 상대적으로 비교하기 위한 시나리오

상장기업 A와 상장기업 B가 존재하고 비상장기업 C를 상장하기 위해, 시장가치MV를 상대평가를 통해 벨류에이션 하는 상황을 가정합니다. 상장기업A와 B의 평균 PER은 9.00배이므로, PER로 상대평가를 수행했을 때 비상장기업C의 시가총액은 약 1,013억이 됩니다.

반면, 상장기업A와 B의 평균 EV/EBITDA는 3.85배이므로, EV/EBITDA로 상대평가를 수행했을 때 비상장기업C의 시가총액은 약 1,108억으로 평가됩니다.

이제 비상장기업C의 주요 재무변수들을 조정하여, 시장가치에 어떠한 영향을 미치는지 알아볼 것입니다.

시나리오1: 자본구조에 의한 왜곡 감소

위 테이블을 보시면, 시나리오1에서의 비상장기업C의 차입금은 300억 → 600억으로 증가하여, 이에 따라 금리 5% 가정 시 이자손익이 -15억 → -30억 으로 늘어났습니다.

PER에 의한 상대평가 시, 945억으로 평가되며 이는 시나리오0와 비교했을 때, 6.7% 감소했습니다.

하지만, EV/EBITDA에 의한 상대평가시, 재무구조 상 높은 부채가 반영되어 기업의 시장가치는 808억으로 시나리오0에서의 1,108억 대비 27% 감소하였습니다. PER이 단 6.7% 감소한 것 대비 EV/EBITDA는 27%가 감소하여, 부채가 더 탄력적으로 반응하며 기업가치에 더 큰 영향을 미치는 것을 알 수 있습니다.

이처럼, EV/EBITDA는 EV가 자기자본+타인자본으로 구성되기 때문에 자본 구성에 따른 평가액 조정이 발생합니다. 일반적으로 PER로 상대가치 평가 시 가치가 높아 보이지만, EV/EBITDA로 가치 평가시 평가액이 크게 내려가는 경우가 있습니다.

투자자로 하여금 'PER로 가치 평가했을 때 꽤 가치가 높은 주식이구나'라는 착시현상을 일으키게 하는 위험한 주식들입니다. 따라서, 부채비율이 높은 기업들의 멀티플 평가를 할때는 PER뿐만아니라 EV/EBITDA도 반드시 같이 봐주어야 합니다.

시나리오2: 감가상각에 의한 왜곡 감소

시나리오2에서는 비상장기업C의 감가상각액을 조정해보았습니다.(100억->140억) 감가상각비용이 증가하면, 당기순이익에 영향을 미치므로 PER을 통한 시장가치는 833억으로 기존 시나리오0의 1,013억 대비 17% 큰 폭으로 낮아졌습니다.

반면 EV/EBITDA는 이미 감가상각비용을 공제하여 계산에 포함시키지 않으므로, 감가상각비용의 크기 변화에 상관없이 동일한 시장가치액이 산출됩니다.

이처럼 PER로 크게 주식 가치가 할인 되는 영향을 받을 수 있으므로 감가상각이 높은 종목 (건설, 플랜트 등 시설 투자가 높은 산업군)을 평가할 때는 EV/EBITDA도 같이 봐주어야 합니다.

감가상각액은 현금유출과 직접적 관련이 없는 회계계정이므로, 벨류에이션시 포함하지 않는게 상식적으로 타당해보입니다. 사실 EV/EBITDA보다 더 정확한 멀티플 지표는 EV/EBITA인데, EBITDA가 유형무형자산 감가상각비용을 모두 공제햇다면, EBITA는 무형 자산감가상각비용만 공제한 값입니다. 유형 감가상각비는 현금유출과 직접적 관련은 없더라도, 영업과는 관련이 있으므로 공제에서 제외해주자는 발상입니다.

시나리오3: 영업 비관련 손익에 의한 왜곡감소

시나리오3에서는 비상장기업C의 그외 이자손익 항목을 조정해보았습니다.비상장기업 C는 본 영업과 관련없는 주식 및 코인 투자를 통해 100억의 수익을 창출했습니다. 그외 금융자산 손익은 영업과는 전혀 관계가 없는 계정으로 정확한 벨류에이션을 위해서는 포함하지 않는 것이 맞습니다.

하지만 PER은 당기순이익을 변수로 지니므로, 당기순이익은 영업과 직접적 관련이 없는 이자손익등을 값에 포함하게 됩니다. PER로 가치평가시 기존 1,013억 대비 무려 44%가 증가한 평가액 1,463억으로 산정됩니다.

반면 EV/EBITDA는 영업과 관련없는 이자손익을 값에 포함하지 않으므로, 왜곡이 적은 시장가치를 얻을 수 있습니다.

시나리오4: 현금 규모에 의한 왜곡 감소

마지막으로 EV/EBITDA는 현금에 의한 가치도 평가에 반영하게 됩니다. 비상장기업 C는 유보자금을 열심히 모아 타 기업대비 현금 보유가 400억으로 매우 높은 축에 속합니다.

PER의 경우 이러한 현금자산의 가치가 반영되지 않습니다.

그러나 EV/EBITDA는 현금 가치가 가치평가에 포함되게 되어 기업의 가치를 높이는 효과를 가집니다.

'Finance Investment > Valuation' 카테고리의 다른 글

IRR, hurdle rate

IRR법(내부수익률법)

IRR법(내부 수익률법, Internal Rate of Return Method)은 프로젝트 투자의 의사결정 방법의 하나입니다.

IRR은, 「프로젝트의 NPV가 제로가 되는 할인율」이라고 정의됩니다.즉, 어느 프로젝트가 장래 낳는 캐쉬플로우의 현재가치(캐쉬인플로우의 현재가치)와 투자액이 정확히 균형되는 할인율을 말합니다. 이 IRR을 사용해 프로젝트를 실행할지 아닐지의 의사결정을 실시할 때에는 기업의 자금 조달 코스트인 WACC(가중 평균 자본 코스트) 이상의 Hurdle rate를 판단 기준으로 할 필요가 있습니다.즉, 운용 측면뿐만 아니라, 조달 측면을 고려할 필요가 있다는 것이 중요합니다.

여기서 Hurdle rate이라고 하는 개념에 대해 설명을 해 두고 싶다고 생각합니다.이 Hurdle rate은 기업의 자금조달비용인 WACC에 경영의사를 반영한 것이라 할 수 있습니다.

예를 들어, 한 기업의 WACC가 8%라고 칩니다. 이것에 대해서, IRR 8%의 프로젝트로 운용해도 의미가 없습니다. (IRR이 8%라는 건, 미래의 CF를 8%의 할인율로 할인했을 때, 투자액과 PV가 일치하는 것을 의미) 조달 코스트(WACC)에 경영의 의사로서 +α의 마진을 추가할 필요가 있습니다. 조달 코스트에 경영자가 희망하는 만큼의 마진을 얹은 비율을 Hurdle rate이라고 합니다. 경영자로서는 직원에게 최소한 이 Hurdle rate을 넘을 수 있는 프로젝트를 찾으라고 지시를 하겠죠.

자, 그럼 IRR법에 의한 투자의 의사결정 프로세스에 대해 살펴보겠습니다.

1. 프로젝트가 만들어질 현금 흐름을 예측

2. 프로젝트의 IRR를 계산한다. IRR > Hurdle rate 라면 투자 실행, IRR < Hurdle rate 라면 투자 보류

3. 프로젝트의 IRR을 계산하고, Hurdle rate에 비해 크면 투자 실행, 작으면 투자를 보류

IRR법에는, 다음과 같은 결점이 있습니다. 우선 프로젝트의 현금 흐름의 패턴에 따라 IRR값이 존재하지 않거나 값이 복수개의 IRR값이 존재할 수도 있다는 것입니다.

더 중요한 것은, 프로젝트의 규모의 차이가 IRR에는 반영되지 못하므로, 프로젝트의 규모라는 변수를 투자의 우선순의 판단에는 사용할 수 없다는 것입니다.

예를 들어, 당신이 나에게 100엔을 투자한다면, 1년 후에 150엔에 돌려준다고 하겠습니다.이 IRR은 50%가 됩니다. 이것이 선택지 A입니다. 만약 1000엔을 투자하면, 1년 후에는 1100엔으로 해서 돌려드리겠다고 할 경우, IRR은 10%입니다. 이게 선택지 B입니다. 당신은 어느쪽을 선택하겠습니까? 물론, 리스크 프리라고 합니다. 캐쉬플로우의 크기만 보고 판단한다면, A에서 얻는 수익 50엔보다 B에서 얻는 수익 100엔이 더 크므로 B를 판단할 것입니다.

그런데 수익률만 들으면 IRR 50%의 선택지 A를 고르는게 타당해보입니다. 이와 같이, 비율 지표인 IRR는 투자 안건의 우선 순위 부여에 사용할 수 없습니다. 즉, 프로젝트의 이율이 단순하게 높아도, 기업 가치에 주는 임펙트가 작으면 의미 없습니다. 이것이, 프로젝트의 규모의 차이가율 지표인 IRR에는 반영되지 않는다는 약점입니다.

더 헷갈리기 쉬운 점이니 반복하겠습니다.프로젝트의 NPV를 계산하기 위해서는 할인율(WACC)을 알아야 합니다. IRR는 할인율(=hurdle rate)을 참조하지 않고 계산할 수 있는 것은 확실합니다만, IRR는 할인율과 비교하지 않으면 사용할 수 없습니다.즉, NPV법, IRR법의 어느 쪽이든, 최종적으로는, 할인율이 필요한 것은 같습니다.

출처

'Finance Investment > Valuation' 카테고리의 다른 글

PEER Valuation시 시장 프리미엄의 3가지 검증법: 1. 주식시장의 시장 프리미엄의 타당성 검증, 2. 해당 산업의 시장 프리미엄의 타당성 검증, 3. 해당 기업의 시장 프리미엄의 타당성 검증

PEER Valuation시 시장 프리미엄의 3가지 검증법: 1. 주식시장의 시장 프리미엄의 타당성 검증, 2. 해당 산업의 시장 프리미엄의 타당성 검증, 3. 해당 기업의 시장 프리미엄의 타당성 검증

'Finance Investment > Valuation' 카테고리의 다른 글

Valuation의 종류: 절대가치 평가, 상대가치 평가, 상대가치 평가 시 멀티플 선정방법, 동종 회사를 리스팅하는 법, DCF, 순자산 평가, 피어 벨류에이션, 상증법에 근거한 평가방식(보충적 평가방..

Valuation의 중요성

어떤 종류의 M&A에 있어서도 종국적으로는 대상기업의 가치를 평가하는 것이 가장 중요한데, 그 이유는 기업가치평가가 M&A의 추진과정에 있어서 대상기업에 대한 적정한 매수·매도가격의 기본적 판단기준이 되고 또한, 기업을 매수 또는 매도한 이후에도 동 M&A의 성공 여부와 동 M&A가 매수기업 또는 매도기업의 기업가치 극대화에 도움이 되었는지에 대한 사후 평가에 있어서도 기본적 판단기준이 되기 때문이다.

Valuation의 종류

기업의 가치를 평가하는 방법에는 여러 가지가 있으나 일반적으로 이용되는 기법들은 다음과 같다. 벨류에이션을 해야하는 목적, 그리고 시장이나 기업의 상황에 맞추어 알맞은 벨류에이션을 선택하여야 한다.

가령, 기업청산의 경우 법적으로 순자산 평가법으로 정해져 있기 때문에, 다른 벨류에이션 방법은 맞지 않다.

다른 예로는, 성장주가 있겠다. 특히 바이오 업계와 같은 성장주는 효자상품 하나로 회사에 엄청난 이익을 가져다 주기 때문에, 절대평가방식으로는 상상할 수도 없을 만큼의 시장가치를 인정받는다. 이러한 업계나 기업은 상대평가방식의 벨류에이션이 적절할 것이다.

| 절대평가방식 | 상대평가방식 (마켓어프로치) | ||

|---|---|---|---|

| 인컴어프로치 | 넷에셋어프로치 | ||

| 상장인 경우 | 상장기업의 경우 시장에서 MV가 이미 평가되어 있기 때문에, 절대평가할 필요가 없음 | ■ PBR ■ PSR ■ PER ■ EV/EBITDA |

|

| 비상장인 경우 | ■ DCF ■ RIM |

■ 장부가 순자산 평가법 ■ 시가 순자산 평가법 ■ 보충적 평가방법 ■ 본질가치에 의한 평가방식 |

■ PBR ■ PSR ■ PER ■ EV/EBITDA |

상대 평가 방식 (Multiple analysis)

상대가치 평가방법(PER 비교, EV / EBITDA 비교, PSR 비교, PBR 비교, EV / Capacity 비교 등) 은 주식시장에 분석대상 기업과 동일하거나 유사한 제품을 주요 제품으로 하는 비교가능성이 높은 유사 기업들이 존재하고, 주식시장은 이런 기업들의 가치를 평균적으로 올바르고 적정하게 평가하고 있다는 가정하에 분석대상 기업과 비교기업을 비교, 평가하는 방법으로서 그 평가방법이 간단하고 연관성을 갖기 때문에 유용한 기업가치 평가방법으로 인정되고 있다. 그러나, 비교기업의 선정 시 평가자의 주관 개입 가능성과 시장의 오류(기업가치의 저평가 혹은 고평가)로 인한 기업가치 평가의 오류 발생 가능성은 여전히 상대가치 평가방법의 한계점으로 지적되고 있다.

1. 동종 회사와의 EV 비교

이는 대상기업과 동종 혹은 유사 업종에 있는 상장회사와 재무적 자료를 비교함으로써 기업을 평가 하는 방법으로 비교회사의 주식시장에서의 가치와 그 회사의 주요 재무지수와의 관련성을 파악하여 대상기업에 적용하는 것이다. 대표적인 멀티플 지표로서는 PER 비교, EV / EBITDA 비교, PSR 비교, PBR 비교, EV / Capacity 비교 등이 존재한다.

① 어떤 지표를 언제 사용할까

PER은 재무제표에서 쉽게 얻을 수 있는 데이터로 취득할 수 있다는 장점이 있다. 그러나, 당기순이익이 분모가 되므로 당기순이익이 지닌 태생적인 한계를 갖는다. 당기순이익은 영업이익 외 금융손익과 영업외손익도 계산된 수치이므로 이익의 질이 훼손될 우려가 크다.

PBR은 금융기관의 보수적 가치평가나 자본비율이 높은 대규모 장치산업(건설업, 조선업 등)의 가치평가에 주로 사용된다. 그러나 회계원칙이 상이한 해외와의 비교가 어렵고, 고정자산이 적은 기업의 평가에 적절하지 않다. 무엇보다도 계속 기업을 가정한 미래의 가치를 고려하지 않고 과거의 자산을 기준으로 한다는 점이 가장 큰 단점으로 지적된다.(selling사이드가 PBR로 기업가치를 산정하여 매각하려 한다면, 해당 기업의 주주들에게 배임 및 횡령으로 고소당할 우려도 있음)

PSR에서 사용되는 매출액은 당기순이익이나 영업이익에 비해 매우 클리어하므로 신뢰도가 높은 지표라고 할 수 있으며, 적자기업에 대해서도 가치평가가 가능하다는 장점이 있다. 그러나, 매출액이 증가하는 만큼 순이익이 증가할 거라는 가정을 기초로 하고 있기 때문에 논리적 결함이 존재한다.

EV/EBITDA는 캐쉬플로우에 가장 근접한 수치이기 때문에, 매우 본질적인 수치라고 할 수 있으므로 객관적 가치평가의 지표로 가장 선호된다. 그러나 EBITDA는 유형자산감가상각비를 포함하기 때문에, 기업 존속에 필요한 재투자를 고려하지 않으며 이로인해 실제 캐쉬플로우와 왜곡이 발생할 수 있다. 이에 대한 대체 지표로 EBITA를 사용하기도 하며, MCKINSEY VALUATION BOOK에서는 상대가치 평가 지표로서 EV/EBITA를 가장 신뢰도 높은 지표로 설명하기도 했다.

네오팩트라는 회사가 상장할 때 공시되었던 주가 평가 기준에 대한 설명을 케이스스터디로 다루어 볼까한다. 증권신고서는 금융시장에서 회사의 가치를 어떻게 평가하는지 알수 있는 매우 유용한 자료다. 평가대상회사가 어떤 비율을 적용할지 투자설명서에 이유가 상세하게 정리되어 있다. 사례 기업은 PER를 적용하는 평가방법을 사용했고, 아래는 선정 이유이다. PER는 수익성을 잘 반영하고 있고, 성장성, 위험 등을 반영하고 있어서 적합하다는 의미이다.

그렇다면, 다른 방법은 왜 적용하지 않았을까? 먼저 PBR은 금융기관이나 고정자산의 비중이 큰 장치산업에 유용하기 때문에 배제했고, PSR은 비교기업간에 매출액 대비 수익률이 유사해야 하고 외형적 크기만을 비교하여 왜곡되므로 제외했다고 한다. 마지막으로 EV/EBITDA는 유형자산이나 기계장비에 대한 감가상각등 비현금성 비용이 많은 산업에 유용해서 제외했다고 한다.

② 동종 회사를 선택하는 기준은 무엇일까

동종 회사를 고르기 위해서는 아래와 같은 프로세스를 활용한다.(feat.mckinsey valuation)

1\. 산업분류표에 근거에 동일한 산업군 내에서 동일 사업을 영위하고 있는 경쟁사로 롱리스트 작성

2\. 이후 다음의 조건에 맞추어 쇼트리스트 작성(5~6개 사)

- 자본효율의 유사성: ROIC가 유사한 기업(기업가치창출모델에서 ROIC의 유사성)

- 매출유사성: 매출 성장율이 유사한 기업(기업가치창출모델에서 NOPLAT의 유사성)

- 자본구조의 유사성: 자본구조가 유사한 기업(기업가치창출모델에서 WACC의 유사성)

- 기술적 부분: 결산월을 매칭할 것, 상장후 6개월 경과할 것, 최근 2년간 감사의견 적정일 것 등

3.멀티플의 선호순대로 각 기업의 멀티플 작성순

- 영업이익/EBITA > 순영업이익/EBITDA > EV/EBITA > EV/EBITA > EV/EBIT > POR > PER

- 데이터 취득에 따른 현실적인 지표: EV/EBITA, EV/EBIT, POR, PER, PSR

- 각 기업의 멀티플 작성 시, 근 10년 간의 데이터를 통해 추세 분석

5\. 선정된 종목의 각 멀티플에 따라 벨류에이션 비교

- 멀티플 비교 시, 국가적/기업적 특성을 고려했을 때, 해당 기업이 받는 멀티플이 타당한 지 판단 필요. 예를 들어, 최종 비교 기업으로 선정된 A가 x20이라면, 해당 기업의 멀티플도 x20으로 판단할 것이 아니라 해당 기업의 갖는 국가적, 기업적 특성을 고려하여 (+-)하는 작업이 필요함

비교리스트를 작성하다 보면 완벽히 동일한 시장에 존재하는 기업을 다수 찾아내기는 쉽지 않다. 따라서, 아래와 같이 80%이상 핏한 tier, 50%이상 핏한 tier로 나누어 상대가치 평가를 진행하면, 조금 더 객관적인 벨류에이션을 진행할 수 있다.

실제 코스피의 증권신고서에서는 아래처럼 여러 스텝을 거쳐가면 롱리스트에서 쇼트리스트로 줄여나간다. 롱리스트에는 98개사가 선정되었으며, 최종적인 쇼트리스트에서는 3개사가 선정되었다.

③ 멀티플이 나왔다면 어떻게 비교할 수 있을까?

상대 가치 평가 시 멀티플 자체만으로는 의미가 없습니다. 어떠한 종류의 다른 멀티플들과 어떠한 방법을 통해서 비교해야 타당할지, 활용면이 중요합니다.

비교할 他 멀티플 대상들은 다음과 같습니다.

- 동일 주식의 역사적 멀티플과의 비교

- 동일 시장 내 경쟁사(국내 국외) 멀티플과의 비교

- 동일 밸류체인 내 타 시장 회사들의 멀티플과 비교

그런데 말입니다..

시장 상황이 너무 좋거나 혹은 너무 안좋아서 전체적으로 왜곡된 정보라면 비교할 의미가 없지 않을까요? 그래서.. 상대평가 시에는 시장 전체의 자금 포화도를 고려하는 지표도 동시에 보아야 합니다. 대표적인 지표로는 아래 2개의 지표가 있는데요.

- GDP 대비 시가총액

- M2 대비 시가총액

위의 지표를 활용하여 타겟과 비교대상 멀티플 群 이 적당한 멀티플인지, 아니면 할인 및 할증이 필요하지는 않을지 고려해야 합니다.

④ 장점 및 단점

이 방법은 대상기업을 상장되어 있는 기업의 가치와 유사하게 평가하는 방식으로 주식시장에서의 가치는 대상기업을 평가하는 출발점으로 매우 유용한 의미를 갖는다고 볼 수 있다. 그러나 상장 회사의 인수에 있어서는 인수 전의 시장가치에 상당한 Premium이 더해지는 것이 현실이므로 상기업의 평가에 있어서도 이러한 Premium이 추가로 고려되어야 하며 또한, 이 방식이 효과적으로 적용되기 위해서는 적절한 비교 회사들이 존재하여야 하고, 설령 비교 회사들이 존재한다 하더라도 각 회사들의 회계처리방식에 차이가 있다면 그로 인하여 비교 재무 지수들의 가액이 크게 달라질 수 있다는 것이 단점일 수 있다.

2. 유사 거래와의 비교

이는 최근 수 년간 유사한 기업인수의 사례와 비교하여 대상기업의 가치를 평가하는 방법으로 각 거래에 있어서 인수가액과 피인수 회사의 주요 재무지수와의 관련성을 파악하여 대상기업에 적용하는 방식이다.

①유사거래와의 비교 방식(Example)

(단위 : 억원)

Aggregate Consideration = 100%지분 인수가액 + 순인수부채②장점과 단점

이 방식은 대상기업이 인수가액의 범위를 결정하는 데에는 가장 유력한 방법중의 하나이나 이러한 유사거래라는 것이 흔하지 않고 선정에도 세심한 주의가 필요하며, 설사 유사거래가 있다 하더라도 그 자료에 대한 접근이 어려운 단점이 있다.절대 평가 방식

절대 평가 방식의 핵심은 기업의 가치(EV)는 기업이 현재 가지고 있는 것(순자산)과 미래에 창출할 이익의 합이라는 것이다. 예를 들어, 자기자본은 2000만원 밖에 없는 게임제작 회사가 년에 10억의 당기순이익을 창출한다면, 10년후 이 회사의 가치는 대략 2000만원 + (10/r)억이 된다.(10억 * 10년 = 100억이 아닌이유는 r이 이자율일 때 10억을 매년 이자율만큼 할인하여 무한등비급수로 계산했기 때문)

DCF 가치평가법은 미래의 예상 수익을 현재 가치로 매우 정교한 방식으로 환산하는 방식이다. 거의 동일한 사고법인 RIM 가치평가법은 DCF의 번거로운 미래 수익의 현재가치 계산을 생략하고, 기업의 미래수익을 자기자본 * (ROE - CAPM)의 방식으로 간단히 하는데 차이가 있을 뿐이다.(RIM에 의한 EV = 자기자본 + 자기자본 * (ROE - CAPM))

대상기업이 향후 창출할 수 있는 잉여영업현금흐름{Free Cash Flow=Net Operating Profits Less Adjusted Taxes [세후 영업이익 : 영업이익 (Earnings Before Interest and Taxes)-EBIT에 대한 세금]+감상비/상각비/충당금 등- 자본적 지출 - 운전자본/기타자산의 증가}을 산출한 후 이를대상 기업의 가중평균자본비용(Weighted Average Cost of Capital)으로 할인한 현재가치 (Present Value)의 합을 기준으로 대상기업의 가치를 평가하는 방식으로추정기간은 5~10년이 일반적이며 최종 추정연도 이후의 잔존가치(Continuing Value)는 최종 추정연도의 FCF를 WACC(또는 WACC-고정성장률)로 나눈 것 또는 최종 추정연도의 EBITDA를 적정배수(EV/EBITDA Multiple)로 곱한 수치를 적용하는 방식이다.

이렇게 평가된 기업의 영업가치(Operating Value)에 비 영업자산[Non Operating Asset : 초과 현금(Excess Cash), 각종 대여금(Loan), 투자자산(투자 유가증권 등) 및 비업무용 자산(Idle Property)]의 시장가치(Market Value : 매각 또는 정리할 경우 Additional Cash-in 금액)를 더하고 여기에 부채를 차감하여 대상기업의 실질적인 인수가액(Cash-out)을 산정할 수 있다.

이 방식은 현존하는 기업가치평가 방법 중 가장 신뢰할 만하고 많이 사용되는 방식이므로 어느 특정 회사의 기업가치평가를 예를 들어 그 원리 및 접근방식을 상세히 알아보기로 하자

1. Discounted Cash Flow에 의한 기업가치평가 (Example)

- ①산출식

다음의 포스트를 참고 - ②DCF방식의 장점과 단점

DCF방식이 대상기업을 평가하는 방법 중 가장 신뢰할 만하고 합리적이며 현재 사용되는 기업가치기법 중 가장 보편 타당한 기법이라는 사실은 부인하기 어려우나 이 방법이 시장에서의 모든 평가 요소를 다 반영하고 있는 것은 아니다.이러한 사실로 인하여 이 장에서 설명하고 있는 각각의 평가 방법이 다같이 중요하며, 또한 이 방법에 있어서 전제가 되고 있는 많은 가정들과 추정들이 적절하다고 하더라도 문제는 이러한 대상기업의 미래 현금흐름에 대한 현재가치의 평가가 향후에 대상기업을 어떻게 운용하느냐에 따라 크게 차이가 날 수 있다는 점과 이러한 현금흐름에 의한 기업의 내재가치평가가 정확하게 시장에 있어서의 제 3자가 기꺼이 동 대상기업을 사고자 하는 기업가치를 반영하고 있다고는 볼 수 없다는 점(기업가치와 시장가치와의 괴리)을 인식하여야 한다는 것이다.

2. 기타의 방식

①전략적 DCF평가 방법

동 평가방식은 대상기업의 현금흐름을 기업인수로 인한Synergy효과까지도 모두 반영하여 추정하고 이를 근거로 현재가치를 산출하는 방식이다.이러한 평가방식은 매우 복잡하고 또한 사업에 대한 깊은 이해도가 동반되어야 하는데 대개의 경우 상기 DCF방식으로 도출된 기업가치에 사업을 분석하여 동 대상기업을 인수하고 난 후 추정되는 Synergy효과를 반영한 적정한 Range의 Premium을 포함하는 것이 일반적이다.②단순 미래 현금흐름 방법 (회수기간법)

대상기업의 경영을 통한 현금흐름으로 투자된 인수가액을 회수하는 데에 소요되는 기간을 바로 회수 기간이라 하는데 일반적으로 과거의 경험에 의하여 회수기간은 5~6년으로 결정하여 그 기간 동안의 현금흐름을 복잡한 현재가치할인의 과정을 거치지 않고 단순히 합하여 평가액을 결정하는 방식이다.방식: 미래 5~6년간의 순 현금흐름 + 자본적 지출의 합계 = 평가액- 이 방식의 특징은 잔존가치를 평가하여 미래의 현금흐름에 포함하지 않는 대신에 향후 추가적인 자본적 지출로 인한 현금유출도 고려하지 않는다는 것으로 이러한 특징은 이어서 설명할 역사적 현금흐름 방법 및 이자를 고려한 역사적 현금흐름 방법에서도 동일하게 적용된다.③역사적 현금흐름 방법미래의 현금흐름이란 수많은 가정과 추정을 전제하여야 하므로 주관적인 측면이 강하다. 따라서 과거 5~6년간의 객관적인 역사적 현금흐름을 단순히 합하여 대상기업을 평가해 볼 수 있는데 이 방법을 역사적 현금흐름 방법이라 한다.

- 방식: 과거 5~6년간 세후순익+감상비/상각비/퇴충금 합계 = 평가액④이자를 고려한 역사적 현금흐름 방법이는 위의 역사적 현금흐름에 의한 방법과 동일하나 다만 과거의 현금흐름을 일정 이자율로 할증하여 평가한다는 점만 다르다. 이 경우 할증 이자율은 여러 요소들을 고려하여 결정하는데 하나의 이자율로 전 기간에 대하여 복리로 적용하는 경우가 있는 반면 각 기간마다 각기 다른 이자율을 적용하는 경우도 있다.

- 이자를 고려한 역사적 현금흐름 방법(Example)

(단위 : 억원)

세법에 의한 방식 (상증법상 비상장주식의 평가방식)

세법(상속세법)상 자산의 평가는 시가에 의한 평가를 원칙으로 하는데, 주식의 경우 증권거래소와 코스닥 등록 주식의 종가 및 기준가격은 시가로 보므로 본 장에서는 이러한 상장 및 등록법인의 주식에 추가적인 평가는 생략하기로 하자.

한편, 기타 시장성 없는 비상장 주식은 순 손익가치와 순 자산가치 중 큰 금액으로 평가하도록 상속세법상 되어 있는데 순 손익가치는 과거 3년간의 주당 순손익을 가중 평균 한 것을 미래 영구적인 현금흐름(Perpetuity)의 추정치를 사용하여 적정이자율로 할인한 현재가치로서 현금흐름에 의한 할인 모형과 유사하며, 순 자산가치는 법인의 주당 장부가치와 유사하다.

- 비상장주식의 평가방법

비상장주식의 평가 = MAX(순 손익가치, 순 자산가치) - 순 손익가치

최근 3년간 주당 순 손익액의 가중평균액 ÷평균이자율

각 사업연도의 순 손익액의 계산 = ① - ② + ③

① 세법상 각 사업연도소득(세무조정된 소득)

② 차감항목 : 법인세액과 손금부인된 벌금, 공과금, 업무무관경비, 과다경비, 지급이자 손금불산입액,접대비 및 기부금 한도초과액 등 법인이 지출한 비용이나 조세정책적 목적에 따라 손금불 산입된 금액

③ 가산항목 : 익금불산입된 국세 및 지방세 과오납금 환급이자, 비업무용토지 취득세 중과분 환급액 등 법인의 수익이나 조세정책적 목적에 따라 익금불산입된 금액

④ 결손인 경우에는 “0”으로 계산- 각 사업연도 발행주식수

각 사업연도 종료일 현재의 발행주식총수로 하되 무상증자가 있은 경우는 무상증자전 발행 주식수×[(무상증자 직전사업연도 발행주식수+무상증자 주식수)/무상증자 직전사업연도 발행 주식수]로 환산한 주식수로 한다 - 주당 순 손익액

각 사업연도 순손익액÷각사업연도 발행주식수 - 3개년 간의 가중치

상속개시일 전 1년이 되는 사업년도부터 3년이 되는 사업연도까지의 가중치는 각각 3, 2, 1이며, 상속개시 전 사업연도가 2년뿐인 경우의 가중치는 2, 1로 한다. - 가중평균 순손익액

(1년전 주당순손익액×3+2년전 ×2+3년전 ×1)÷6 - 평균이자율

금융기관의 3년 만기 회사채 유통수익율을 고려하여 국세청장이 정하는 이자율로서 현재 고시이자율은 10%임.

순자산가치를 통한 가치 평가 방식

순자산가액 ÷발행주식총수

- 순자산가액 = ① - ② + ③

① 대차대조표상 순자산가액±유보금액(세무조정계산서상)±BS가액과 상속세법상 자산 평가액과의 차액

② 차감항목: 선급비용, 이연자산, 평가기준일까지의 법인세, 퇴직금추계액 등

③ 가산항목 : 퇴직급여충당금 등 부채성충당금과 조세특례제한법 등에 의한 제준비금 등 - 발행주식총수

평가기준일 현재 발행주식총수 - 상속세법상 자산의 평가

① 시가가 있는 경우: 시가감정가액 및 위 비상장 주식평가액 포함

② 시가산정이 어려운 경우: 상속세법 61~65조의 평가액 준용

→ 토지: 개별공시지가, 건물: 국세청장 고시가격 등 - 장점 및 단점

이러한 상속세법상 시장성이 없는 비상장주식의 평가방식은 주식거래 시 세무상 거래가액의 기준이 되고 또한 부당행위 부인 등의 피해를 피할 수 있는 장점이 있는 반면, 그 계산이 다소 복잡하고 실질적인 기업의 내재가치를 반영하는 데는 그 한계가 있다고 할 수 있다.

본질가치에 의한 방식 (유가증권 인수업무에 관한 규정)

동 평가 방식은 유가증권 인수업무에 관한 규정에 의거하여 주식의 본질가치를 구하는 방식으로 주식공모 시 공모가의 기준이 되는데 그 평가방식은 다음과 같다.

- 본질가치

회사의 현재 순 자산가액인 주당 자산가치와 미래의 수익력을 기초로 산정한 기업 내재가치인 주당 수익가치를 1:1.5의 가중치로 평균한 가액이다.

주당 자산가치

순자산가액÷발행주식총수

순자산가액: 최근 사업연도 말 현재의 대차대조표상 순자산가액에 가산항목과 차감항목을 가감하여 산출함

① 가산항목 : 분석기준일까지의 유상증자, 재평가적립금 등 자본잉여금 증가액

② 차감항목 : 이연자산, 회수불능 채권, 퇴직금추계액에 미달액, 분석기준일까지의 지급의무가 확정된 배당, 상여 등발행주식총수

분석기준일 현재의 발행주식총수

- 수익가치

향후 2개 사업연도의 추정 손익계산서상 주당 순이익을 3:2의 가중치로 평균한 가액을 자본환원율로 환산한 가액임

추정 주당 순이익의 산정: 실적 추정에 의한 경상이익에 신고서 제출일 사이에 유상증자가 된 경우 은행예금이자를 가산하고 법인세와 우선주배당금을 차감한 가액을 각 사업연도 말 현재 발행주식총수로 나눈 가액

자본환원율 : 5개 시중은행의 1년 만기 정기예금이자율 평균치의 1.5배를 적용

- 장점과 단점

위에서 서술한 바와 같이 동 평가방식은 주식 공모 시 그 기준이 되는 방식으로 비상장주식을 상장 또는 등록하고자 할 경우 그 공모가를 추정하는데 유용하게 쓰일 수 있으며 또한 현재 기업의 자산으로서의 가치와 향후 수익 창출원으로서의 가치가 혼합되어 있는 장점이 있으나 미래에 대한 추정이 불확실하고 진정한 미래의 기업 내재가치인 현금창출(Cash Generation)을 나타내지는 못하는 단점이 있다.

주가 및 거래량의 동향에 따른 평가방식

주가 및 거래량의 최근 동향에 따른 평가 방법에는 다음의 3가지 방법이 주로 사용된다.

1. 주가와 거래량의 분석

일정 기간 동안의 대상기업의 주가와 거래량을 분석함으로써 그 기업의 가치를 평가하는 방법으로 그 기간은 짧게는 최근 30

60일에서 길게는 3

5년으로 정하는 것까지 회사의 상황에 맞도록 다양하게 정할 수 있다.

2. 특정 가격대별 거래량의 분석

이 역시 일정 기간 동안에 있어서 가격대별로 그 거래량을 분석하는 방법으로, 이 방법을 통하여 매수자는 최근 주주들이 대상기업의 주식을 실제로 얼마에 취득하였는지를 알 수 있다.

3. 종합주가지수와 상관성 분석

이는 주로 장기에 걸쳐 대상기업의 주가의 변동과 종합주가지수의 변동을 비교하는 방법이다.

4. 장점 및 단점

동 평가방법은 상장 및 등록기업처럼 시장성이 있는 주식인 경우 그 주식의 가치는 시장에서 거래되는 시가에 의한다는 가장 기본적인 시장성에 기인하는 평가방식으로 인수로 인한 대상 기업의 환경의 변화를 반영하지 않고 과거의 역사적인 자료에만 의존하여 미래를 적절히 반영하지 못하고 있다는 단점이 있다. 그러나, 이 방법은 매수자에게 회사의 가치에 대한 과거의 자료를 자세히 제시하고 있어서 매수자가 다른 방법으로 대상기업을 평가하더라고 주요한 참고자료로 활용 할 수 있을 것이다.

주가수익률(P/E : Price/Earnings Ratio)방식

이 방식은 대상기업의 세금공제 후 이익(Net Income)에 유사한 공개기업의 주가수익률(PER)을 적용하여 기업의 가치를 평가하는 것으로 유사한 공개기업의 연도별 PER에 연도별로 적정 가중치를 부여한 후 이의 가중평균을 근거로 대상기업의 주가를 계산하는 방식이다.

- 주가수익률에 의한 평가방식

대상기업의 과거 3~5년간의 세후순익을 가중평균으로 계산하는 전통적인 역사적 이익법과 여기에 인수 후 1개 년의 예상이익을 반영시키는 수정된 역사적 이익법이 있는데 2가지 방식이 인수년도 추정이익의 반영여부만 차이가 나므로 여기에서는 수정된 역사적 이익법만 예를 들기로 하자. - 수정된 역사적 이익법(Example)

(단위 : 억원) - 장점 및 단점

일반적으로 이 방식은 사후 통계치로써는 중요한 의미가 있으나 단지 P/E로 기업을 평가한다는 것은 너무 단순하고 무리가 있으므로 매도자나 매수자가 기업인수라는 흔치 않은 대형 거래를 놓고 대략 대상기업을 평가해 보는 출발점의 역할로서 충분할 것이다.

기타의 평가 방법

그 밖에 평가 방법들로는 다음과 같은 것들이 있다.

1. 배당(Dividend)에 의한 방법

이는 투자자가 대상기업으로부터 기대하고 있는 배당에 대한 분석을 통하여 대상기업을 평가하는 방법이다. 현금흐름 대신 배당을 이용한다는 점을 제외하고는 현금흐름에 의한 평가방법과 동일 하다. 물론 이 경우에도 잔여가치를 추정해야 하는 문제가 발생하는데 이에 대하여는 앞서서 설명한 내용을 참조하기로 하자.

2. 순자산가액의 배수방법 (Adjusted Net Asset Multiple)

대상기업의 순 자산가액(장부상 총자산-장부상 총부채±시가에 의한 조정 등)에 1.5~2.5배의 배수(Adjusted Net Asset Multiple Range)의 배수를 곱하여 평가하는 방법이다. 배수는 대상 기업의 향후 영업전망, 수익성, 매수자의 인수목적 등에 따라 다르게 결정된다. 일반적으로 백화점, 호텔 및 주유소 등 자산의 규모, 등급 및 입지에 따라 기업의 가치가 영향을 받거나 평가되는 사업영역에 사용할 수 있다.

3. 매출액의 배수 방법 (Revenue Multiple)

대상기업의 매출액에 0.5~1.5배의 배수를 곱하여 평가하는 방법으로 현재 Internet 기업 등 E-Business에 연관된 신종 사업의 수익 Model로 일부 사용되고 있다.

4. 대체원가 방법

대상기업의 영업자산 및 제반 영업관계를 현재와 같은 상태로 만들기 위하여 소요될 대체비용으로 대상기업을 평가하는 방법이다. 이 방법은 영업 초기에 거액의 개발비 등의 투자를 요하는 회사거나 유통망의 확보 단계에서 거액의 손실이 예상되는 회사의 경우에 적용할 수 있다. 또한 무형의 자산 가치에 대하여 적절히 평가하고자 할 때에도 적용할 수 있다. 상표의 가치 (Brand name) 또는 명성(Loyalty) 등이 그러한 예이다.

5. 청산(Liquidation)가치에 의한 방법

모든 기업은 최소한의 청산가치를 갖고 있다. 즉, 회사의 청산 시에 회사의 자산 및 부채를 정산할 때에 실현되는 현금액으로 대상기업을 평가 할 수 있는데 이러한 방법은 극히 예외적으로 이미 대외 지급불능의 단계(Default)에 처한 회사 또는 영업이나 경영권에 대한 Premium을 포기한 회사 등에게만 적용할 수 있을 것이다.

M&A 거래의 참여자 및 역할

인수자

사양국면에 접어든 제품의 제조회사의 경영자: 그들은 어떤 이유에서든 회사의 저성장 또는 (-)성장을 예상하고, 신제품을 위한 수평적 혹은 수직적 확장을 통한 시너지효과를 추구한다.

우호적으로든 적대적으로든 다른 회사를 매입할 수 있는 자금동원 능력을 보유하고 있는 자들.

- ①투자은행(investment banks)

우리나라에는 아직 투자은행이 없으며, 증권회사들이 이 분야로의 업무확대를 꾀하고 있는 실정이다. 이들은 발전된 재무기법을 가진 포트폴리오 투자가의 성격을 띠며, LBO(M&A에 있어서 대상 기업의 자산이나 신용을 담보로 기업인수의 자금을 조달하는 금융기법)방식을 주로 사용한다. 최근 구미에서 많이 사용되는 Project Financing도 이러한 LBO의 한 형태로 볼 수 있다. - ②다국적 기업

다국적 기업들은 제품군을 늘리고 제품제조원가를 절감하며, 전세계의 수많은 지역에 제조시설을 확충시킴으로써 세계시장에서의 성장을 지속하려는 심리적 압박이 크다. 이에 따라 그들은 해당 지역의 경쟁사들을 인수한다.

대상기업 또는 매도자

- 1) 상장기업

우리나라에서는 상장조건이 까다로워 상장되어 있다는 점만으로도 M&A의 대상이 될 수 있다. - 진입제한이 있는 업종의 기업

- 토빈q비율이 낮은 기업 (토빈q비율이란 증권시장에서의 기업의 가치(즉, 주가×발행주식수)를 회사자산의 실제가치로 나눈 비율을 의미하는데, 이 비율이 낮다는 것은 일반적으로 주가가 저평가되었음을 의미)

- 자기자본이나 현금흐름에 비하여 부채가 적은 기업(underleveraged)

- 경영진의 경영부실로 인하여 새로운 리더십이 요구되는 기업

- 대주주간의 내분 가능성이 있는 기업

- 첨단 기술분야의 기업

- 우량 자회사를 보유하고 있는 기업

M&A 중개기관

M&A거래를 주선하고 매도 또는 매수측에 자문 제공, 참여자들 간의 의견조정 및 협상의 진행 등 거래전반에 걸쳐 관여하며 거래를 이끌어 나가는 Coordinator역할을 함. 그 기능을 요약해보면 다음과 같다.

- Search Firm기능 : 대상기업발굴, 매수 또는 매도자 물색, 관련자료 및 정보수집

- Analyst기능 : 관련산업분석, 대상기업분석, 기업가치평가업무수행 등

- Advisor기능 : 전략수립, 협상자문, 문제발생시 해결방안의 제시

- Agent기능 : 협상 시 매도 또는 매수측의 협상대행

- Coordinator : 참여자들 간의 업무조정, 의견수렴, 조율 등의 업무수행

- Financing Provider기능 : 보유네트워트를 통한 매수자금지원 또는 주선

M&A 중개기관에 관하여는 당사와 직접적으로 관련된 분야이니 만큼, 자세히 알아보자.

당사자끼리 추진하는 M&A는 비밀을 지키기 쉽고, 상담의 진행이 신속하며, 중개자에게 지불하는 비용을 절약할 수 있다는 것 등 장점이 있으나, 인수대상 기업을 선택하는 범위가 한정되어 자사가 선택할 수 있는 최선의 대상물인가 아닌가를 판단하기 어렵고, 또한 대립이나 갈등이 있을 때에는 조언이 힘들며 상대방에 대한 객관적판단이 어렵다는 단점도 있다.

기업을 매매하는 M&A는 매도측의 입장에서 보면 일반적인 상품을 매도하는 것과 동일한 원리가 적용될 수 있는데, 상품매각과 마찬가지로 M&A를 추진하면서 너무 서둘러 매도하려는 기색을 보이면 인수측에 약점이 보이게 된다. 사실상 매도측은 대부분의 경우 자금사정에 어려움을 겪고 있으므로 일을 서두를 필요가 있다.

그러므로 이러한 때 외부전문가 특히 중개기관을 이용하면 인수가격을 객관적 자료나 확정된 방법에 의해 산출하여 적당한 가격에 귀착 시킬 수 있게 된다. 아울러 당사자끼리 조정하기 힘든 일도 무난하게 조정할 수 있다.한편 인수측 입장에서 보더라도 기존의 사업분야에서 벗어나 새로운 분야로 진출하려는 경우에 M&A는 상당히 유효한 수단이 될 수 있는데 인수대상 기업을 선정하기 위해서는 아무래도 외부전문가의 정보가 도움이 될 것이다. 외부전문가나 중개기관의 수중에는 어느 정도 매각의사가 확실한 기업의 정보가 집중되어 있고 그 회사에 대한 접근 또한 용이하므로 광범위한 후보 중에서 인수측의 의향에 맞는 기업을 효율적으로 선정할 수 있을 것이다. 어느 정도 가능성이 있는 회사에 대한 접근을 시도할 경우 중개자는 인수측 회사를 숨기면서 상대방의 반응을 탐색할 수 있는데 이 경우 인수대상 회사에 대하여 불필요하게 인수측 의사를 알리지 않고 최종적인 선정작업을 진행시킬 수 있다는 장점이 있다.

이렇게 볼 때 M&A를 원하는 인수측이나 매도측 모두에게 용이한 거래, 적정한 가격산정 등을 위해서는 중개기관의 필요성이 매우 크며, 사실상 대부분의 M&A가 중개기관의 도움 없이 이루어지기는 어렵다고 해도 무방할 것이다.

M&A 가 원활하게 이루어질 수 있도록 인수, 매도를 중개하는 중개기관으로는 투자은행을 비롯한 금융기관, 중개전문회사, 법률회사, 회계법인, 경영자문회사 등이 있다. 이 중 중개전문회사는 독자적인 경험과 지식을 바탕으로 특정한 영역에 속하는 기업들의 M&A거래를 중개하는 전문회사로서 대형 금융기관에서 잘 취급하지 않는 중소 규모의 거래를 주로 다루는 특징이 있다.

제대로 된 M&A중개회사라면 거래의 중개에만 그쳐서는 곤란하다. 기업의 가치를 정확히 파악하고 두 기업의 합병으로 기업의 효율이 높아지는지 면밀히 검토한 뒤 M&A를 성사시켜야 할 것이며 M&A가 제대로 이루어졌는지 사후관리까지 어느 정도 해주어야 한다.

결국 중개기관은 매도 매수자의 원활한 Deal을 돕고, 매도측이나 매수측 양자가 단독적인 의사결정으로 인하여 발생할 수 있는 RISK를 줄여주는 역할을 한다.

- 1) 회계법인 (Accounting Firm)

Financial(Accounting/Tax등) Due Diligence를 수행하며 대상기업의 재무적인 상황 및 세무문제 등을 총괄한 실사보고서를 작성하는 역할을 한다. - 2) 법무법인 (Law Firm)

거래추진의 적법성, 법률실사 (Legal Due Diligence) 수행, 계약서 및 관련서식 작성(Documentation) 등을 주로 담당한다. - 3) 감정평가기관 (Appraiser)

부동산 등의 자산평가업무 수행을 수행한다. - 4) 기타 : 관련기술, 전산 등과 관련된 외부기관

M&A거래에 있어서 상기의 참여자들은 서로 독립적으로 활동하는 것이 아니라 유기적으로 결합되어 움직이므로 일종의 Outsourcing된 Task-force Team으로 이해될 수 있을 것이다. - Pro Forma : 견적, 예산

- 회계 용어로는 '현금 유출입이나 예상 가격 등에 대한 견적'의 의미로 쓰이며, 'What if?'가 들어간 추정이라도 보면 된다.

- ex. STX가 크루즈선을 만드는 아커야즈를 인수할 당시 아커야즈를 통해 새로 만들어질 STX의 새로운 재무제표가 Pro forma라고 할 수 있다.

- 포스코가 해외 철광석 광산을 가지고 있는 것과 대한항공이 S-Oil의 지분을 인수한 것을 'Natural hedge'라고 할 수 있다. 철광석 가격이나 유가가 오르면 포스코와 대한항공의 주가는 떨어지겠지만, 반대 급부로 철광석 광산의 가치와 S-Oil의 주가는 상승하기 때문에 결국은 똔똔이 되는 것이다.

출처

'Finance Investment > Valuation' 카테고리의 다른 글

공모가 결정과 기업가치 평가 방법: 절대적 가치평가(상증법상 보충적 평가방법, 자본시장법상 본질적 가치평가법, DCF), 상대적 가치평가(PER, PCR, POR, EV/EBITDA), SK바이오사이언스 IPO를 통한 공..

공모가 결정과 기업가치 평가 방법

신규 상장되는 주식의 가격은 누가 어떻게 결정할까요?

기본적으로 주식의 가격은 시장에서 결정됩니다. 주식의 가격은 곧 시가총액으로 표현되는 기업의 가치를 의미합니다. 최초 상장(IPO)되는 기업의 경우 이러한 시장 가격이 형성되어 있지 않기에 최초 거래일 얼마에서 거래가 될지를 결정하는 절차가 있어야 합니다.

물론 비상장 주식도 장외에서 거래되는 가격이 있긴 합니다. 또 그 가격은 상장이후 매매 시 참고지표로서의 역할도 하게됩니다. (비상장에서도 3만원에 거래되었는데 상장되었으면 유동성프리미엄을 감안해서 그 보다는 높은 가격을 받아야 하지 않겠어? 라는 생각을 하게되고 실제로 IPO 이후 주가는 과거 장외가격보다는 올라가는 것이 일반적입니다.)

먼저, 주식의 상장은 크게 사전 준비-예비심사-일반공모-상장의 과정을 거치는데 상장을 하려는 기업은 우선 사전준비 단계에서 주간 증권사를 결정하고 증권사를 통해 실질적인 상장절차를 밟아 나가게 됩니다. 그리고 한국거래소에 상장 예비심사를 통과하게 되면 수요예측과 청약이라는 공모절차를 거쳐 상장을 하게 됩니다.

이 과정에서 주간사는 기업의 실사를 통해 기업가치를 평가, 공모가격(범위)을 결정합니다. 그리고 제시된 공모가격 범위에서 기관투자자의 수요예측을 통해 최종 상장가격이 결정됩니다.

정리하면 아래와 같은 절차를 통해 상장 당일 기업의 주가가 결정되고 거래가 시작됩니다.

A. 주간 증권사의 실사 및 가치평가

B. 공모 희망가액 결정 (예 : 9천원 ~ 1만2천원)

C. 수요예측을 통해 최종 공모가 결정 (예 : 1만원)

D. 청약

E. 상장일 공모가의 90% ~ 200% 사이에서 장 시작 전 호가접수를 통해 시초가 결정 (예 : 9천원 ~ 2만원)만약 1만원에서 공모가가 결정된 기업이 상장 당일 2만원의 시초가로 거래가 시작되고 당일 상한가(+30%)를 기록하면 흔히 "따상"이라고 아래와 같이 뉴스에 나오게 됩니다.

모바일 게임 업체 모비릭스가 코스닥 상장 첫날인 28일 상한가로 마감했다. 이날 모비릭스[348030]는 시초가(2만8천원) 대비 가격제한폭(30.00%)까지 오른 3만6천400원에 거래를 마쳤다. 이로써 상장일 시초가가 공모가(1만4천원)의 2배로 형성된 뒤 주가가 상한가를 기록하는 이른바 '따상'을 기록했다.

신규상장 종목의 가치평가 방법 확인 (비교가치, 본질가치)

그럼 주가 결정의 시작이 되는 증권사의 가치평가 즉 공모 희망가액은 어떻게 결정될까요? 이 부분을 제대로 이해하고 분석하는 것이 IPO 청약투자의 출발이고 기업을 이해하는 가장 손쉬운 방법입니다.

상장을 위해서 기업은 투자설명서 등을 통해 회사의 개요와 투자위험요소 등을 투자자에게 공시합니다. 우리는 전자공시시스템(DART)에 공시된 투자설명서를 통해 주관사가 기업의 가치를 어떻게 평가했는지와 회사의 사업내용, 주주의 관한 사항, 공모자금의 사용계획 등을 모두 확인할 수 있습니다.

출처: 에스케이바이오사이언스 투자설명서

신규상장을 위한 투자설명서에는 기업에 관한 사항뿐만 아니라 주간사의 실사(Due Diligence) 내역과 기업의 가치평가 과정이 상세하게 나와있어 개별 기업뿐 아니라 해당 산업에 대한 이해와 밸류에이션 과정을 이해하는 좋은 자료가 됩니다.

증권사가 기업의 공모가액을 결정한 근거는 투자설명서 중 제1부 모집 또는 매출에 관한 사항 중 4번 인수인의 의견(분석기관의 평가의견)에 설명되어 있습니다.

기업의 가치평가는 크게 비교가치법과 본질가치법으로 구분됩니다. 증권사의 공모가 결정에도 동일하게 이러한 비교가치법과 본질가치법을 활용하며, 보통 기업가치는 비교가치법을 통해 결정되지만 투자설명서에는 비교가치법과 본질가치법 모두를 통해 기업의 가치를 설명하고 있습니다.

본질가치법은 기업의 자산가치와 수익가치를 기준으로 평가하는 방식으로 주로 비상장 기업의 합병 시 가치평가를 위해 사용되며 공모가를 결정하는 데에는 단순 참고로 활용되는 경우가 대부분입니다. 그리고비교가치법은 우리가 흔히 기업의 적정가치를 계산할 때 사용하는 PER, PSR, EV/EBITDA 등을 이용해서 기업의 가치, 즉 시가총액과 주가를 결정하는 방식입니다. (보다 자세한 내용은 아래 설명을 참고)

본질가치평가법과 상대가치평가법의 비교 : 에스케이바이오사이언스 투자설명서 중

본질가치평가법은 2002년 8월 "유가증권인수업무에 관한 규칙" 개정 이전에 공모주식의 평가를 위해 사용하던 규정상의 평가방법으로 최근 사업연도의 자산가치와 향후 2개년 추정실적을 기준으로 한 수익가치를 1과 1.5의 가중치를 두어 산출하는 절대가치 평가방법의 한 기법입니다. 그러나, 본질가치를 구성하는 자산가치는 역사적 가치로서 기업가치를 평가함에 있어 과거 실적을 중요시한다는 점에 있어 한계가 있으며, 또한 이를 보완하는 향후 2개년간 추정손익에 의해 산정되는 수익가치는 손익 추정 시 평가자의 주관 개입 가능성, 추정기간의 불충분성 및 자본 환원율로 인한 기업가치의 고평가 가능성 등은 한계점으로 지적되고 있습니다.

상대가치 평가방법(PER 비교, EV / EBITDA 비교, PSR 비교, PBR 비교, EV / Capacity 비교 등) 은 주식시장에 분석대상 기업과 동일하거나 유사한 제품을 주요 제품으로 하는 비교가능성이 높은 유사 기업들이 존재하고, 주식시장은 이런 기업들의 가치를 평균적으로 올바르고 적정하게 평가하고 있다는 가정하에 분석대상 기업과 비교기업을 비교, 평가하는 방법으로서 그 평가방법이 간단하고 연관성을 갖기 때문에 유용한 기업가치 평가방법으로 인정되고 있습니다. 그러나, 비교기업의 선정 시 평가자의 주관 개입 가능성과 시장의 오류(기업가치의 저평가 혹은 고평가)로 인한 기업가치 평가의 오류 발생 가능성은 여전히 상대가치 평가방법의 한계점으로 지적되고 있습니다.

금융투자업계에 따르면 기업의 가치를 평가하는 방식은 절대가치 평가방법과 상대가치 평가방법이 있다. 절대가치 평가 방법 중 DCF법(Discount cash flow, 현금흐름할인법)은 현재 실적보다 미래 성장성으로 기업가치를 계산하는 방식으로, 기업가치가 지나치게 높게 책정될 수 있어 거의 사용되지 않습니다. 이외에도 절대가치 평가법에 해당하는 방법은 여러가지가 있는데, 판례분석에 의하면 △ 상증법에서의 보충적 평가방법, △ 자본시장법의 본질가치평가법(자산가치와 수익가치를 1:1.5로 가중평균하는 방법), △ DCF가 존재합니다.

상대가치 평가방법에는 △ PER(주가수익비율) 비교 △ EV/EBITDA(상각전 영업이익 대비 기업가치) 비교 △ PBR(주가순자산비율) 비교 △PSR(주가매출비율) 비교 △EV/Pipeline(파이프라인 대비 기업가치)비교 등이 있습니다. 통상적으로는 비슷한 사업 모델을 가진 동종업계 기업의 평균 PER(PEER Valuation)을 구해 할인율을 적용해 공모가 밴드를 결정합니다.

예를 들면 A회사와 비슷한 B회사가 현재 주식시장에서 순이익 대비 10배 정도로 거래되고 있으니까 이번에 상장하는 A회사의 가치를 순이익 100억원의 10배인 1,000억원 정도로 평가하는 것입니다.

실제로는 B회사만을 비교로 하지는 않고 유사한 다수 기업을 먼저 비교대상으로 선정하고 이들 기업의 평균 밸류에이션을 기준으로 해당 평가 기업의 할증/할인 요소를 더해 가격을 결정합니다. 그리고 일반적으로 비교가치 평가에서 가장 많이 사용되는 지표는 PER이지만 순이익으로 기업평가가 어려운 경우 등 경우에 따라 PSR이나 EV/EBITDA 등으로 평가하기도 합니다.

특히 공모가 책정에서는 ‘피어그룹(비교기업)’이 매우 중요합니다. 기업가치 산정을 위한 비교집단에 어떤 기업을 넣느냐에 따라 기업의 밸류에이션이 달라지기 때문인데요. 현행 공모가 산정 논란에서 중심은 ‘피어그룹’입니다. 빅히트도 연예기획사의 가치를 평가하면서 저평가 상태였던 SM을 빼고, 네이버와 카카오 등 플랫폼 기업을 비교 대상으로 삼은 것이 문제로 지적됐으며, 앞서 SK바이오팜은 글로벌 제약사 4곳을, 카카오게임즈는 시가총액 790조 원에 달하는 중국 텐센트 홀딩스와 넷이즈, 넷마블, 엔씨소프트를 피어그룹에 넣고 평균 PER을 측정했습니다..

최근 공모로 이슈가 되었던 빅히트의 상대가치 기준을 잠시 알아볼까요. 빅히트는 EV/EBITDA 방법을 사용했습니다. 이 방법은 설비투자와 감가상각비 등 비현금성 비용이 많은 제조업에서 공모가를 책정할 때 종종 사용됩니다. PER이 주가를 주당 순이익 배율로 따진다면 이 방식은 순이익이 아닌 영업이익을 기준으로 시총을 계산했다고 보면 됩니다. 빅히트의 서울 용산구 신사옥 이전으로 늘어난 리스부채 감가상각비가 영업이익에 포함돼 기업가치가 훨씬 커진 것입니다.

기업가치평가와 공모가액 산정의 예시 (SK바이오사이언스와 오로스테크놀로지)

최근 상장하는 에스케이바이오사이언스와 오로스테크놀로지를 통해 실제 비교평가방법을 통해 기업을 평가하고 공모희망가액을 결정하는 과정의 예를 보겠습니다.

에스케이바이오사이언스 기업가치평가

먼저 에스케이바이오사이언스의 경우 생산능력을 기준으로 기업가치를 평가하는 EV/Capacity 방식으로 기업가치를 평가했습니다. (적정 방식인지에 대한 의문과 고평가에 대한 일부 지적이 있기도 했습니다. 비교기업 중 하나인 삼성바이오로직스와 동일한 CMO기업으로 볼 수 있는가의 문제이기도 합니다.) 아직 실적을 내지 못하고 있는 성장단계의 인터넷 기업의 가치를 회원수를 기준으로 평가하는 것도 비슷한 논리적 접근으로 볼 수 있겠습니다.

참고로 EV는 EV/EBITDA의 EV로 기업의 시장가치 (Enterprise Value)를 의미합니다. 간단히 시가총액과 순부채의 합으로 산출되는데 기업을 인수할 때 실제로 필요한 총자금을 보여주는 역할도 합니다. 당연히 EV가 계산되면 역으로 시가총액이 계산되겠지요.

1. 비교대상 기업선정과 적용EV/Capacity 배수의 산출

2.EV/Capacity 배수를 적용한 상대가치 산출

EV / Capacity 배수를 적용한 상대가치 산출 결과

3. SK바이오사이언스의 공모 희망가액 산정

오로스테크놀로지 기업가치평가

보다 일반적인 PER 방식의 비교산정법의 경우 아래와 같이 비교기업을 선정하고 비교기업의 평균 PER을 기준으로 아래와 같은 방식으로 공모가격을 결정합니다. 아래 예시는 오로스테크놀로지 투자설명서 중 공모희망가액 산정에 관한 부분입니다.

1. 비교기업 선정과 평균 PER 산출

2. 적정 시가총액과 주당 평가가격 산정

3. 공모희망가액 밴드 산출 (확정 공모가는 수요예측 이후 최종 결정됩니다.)

앞서 얘기한 대로 이렇게 주간사가 공모 희망가액 밴드를 결정하면 수요예측을 통해 각 기관들이 희망 가격을 제시하고 그 결과를 바탕으로 최종 공모가액을 결정하게 됩니다. 기관들 역시 수요예측을 통해 가격과 물량, 의무보유 확약 등을 제시해서 물량을 배정받게 되는데 밴드 상단을 초과해서 가격을 제시하는 기관이 많으면 희망가액 밴드를 초과한 공모가각 결정되기도 합니다. 최근 상장을 진행 한 네오이뮨텍 같은 경우도 공모가 밴드는 5,400원~6,400원 이었지만 확정 공모가는 이보다 높은 7,500원에 결정되었습니다.

상장기업의 투자설명서는 그 기업과 산업을 이해하는 가장 좋은 교과서입니다. 그리고 다양한 기업을 평가하고 밸류에이션 하는 노하우를 얻을 수 있는 좋은 수단이 되기도 합니다. 그리고 밸류에이션은 기본적인 방법론만 알고 있다면 합리적 상식에 기초해서 누구나 할 수 있는 일이고 결국 그 결과를 바탕으로 다수의 매매에 의해서 기업의 주가가 결정되는 것이기도 합니다.

출처

'Finance Investment > Valuation' 카테고리의 다른 글

SOTP 벨류에이션: STOP 벨류에이션의 장점, STOP 벨류에이션 계산법, LG화학/한화솔루션을 SOTP로 벨류에이션 해보기

SOTP벨류에이션의 장점(Sum Of The Part)

- LG화학과 같이 멀티플이 상이한 사업을 두루가지고 있는 사업체의 경우, 일괄적인 멀티플을 부여할 시 벨류에이션의 오류가 발생할 수 있으므로, 사업별로 설득력있는 벨류에이션을 부여하여 적정가치를 평가 -> 벨류에이션의 정교함이 높아짐

SOTP벨류에이션 방법과 예(https://www.youtube.com/watch?v=mf5hwuvW3Uc)

한화솔루션을 SOTP로 벨류에이션 해보기

'Finance Investment > Valuation' 카테고리의 다른 글

DCF法の計算手順や欠点を基礎からわかりやすく図解

【完全版】DCF法の計算手順や欠点を基礎からわかりやすく図解

この記事の内容(クリックでジャンプ)

DCF法とは何か?

まず、DCF法の概要をコンパクトに説明していきましょう。ざっと大枠を掴むようにご覧ください。

DCF法のコンセプト

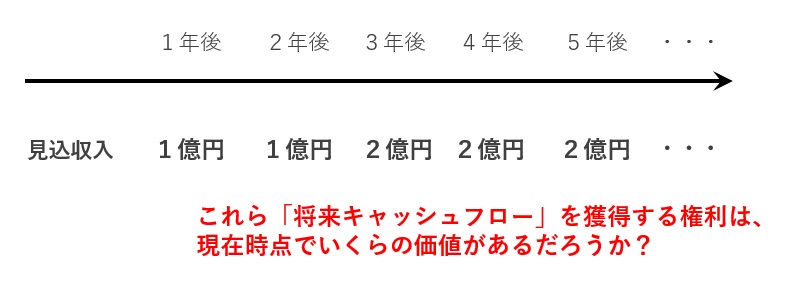

企業の中心は事業ですが、「事業の価値」はどのように考えるべきでしょうか?

1つの考え方として、その事業が生み出す将来のキャッシュフロー(収入)に注目するという方法があります。

事業が将来生み出すであろうお金を思い浮かべて、「将来においてこのお金を獲得する『権利』があるとすれば、現在はいくらの価値になるだろうか?」と考えます(下図)。

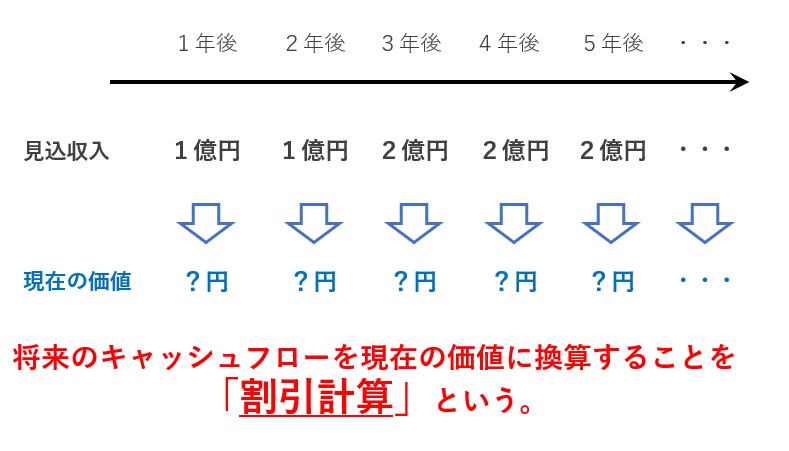

その際、将来のキャッシュフロー(を得る権利)を現在の価値に換算します。この換算計算を「割引計算(Discount)」と言います(下図)。

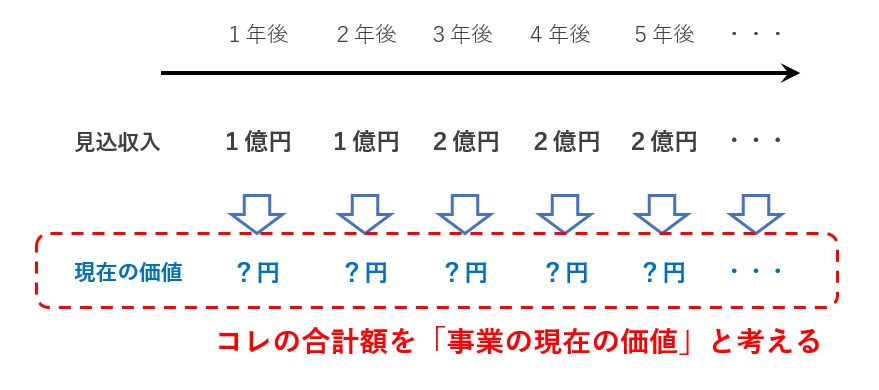

DCF法では、割引計算によって換算された「将来キャッシュフローの現在の価値」を合計して、それを生み出す事業の現在の価値と考えます(下図)。

実際の企業価値というものは、社会貢献や環境配慮など、キャッシュフローにならない要素もありますが、DCF法においては「カネになるかどうか」だけをドライに見ていきます。

DCF法の名称について

「DCF」とは「Discounted Cash Flow」の略で、「割引計算されたキャッシュフロー」という意味です。日本語では「キャッシュフロー割引法」と言います。

なお、割引計算の対象となるキャッシュフローは、後述する「フリーキャッシュフロー」を用いるため、フリーキャッシュフロー法(FCF法)とも呼ばれます。

不動産鑑定でも使われている

今回は詳述しませんが、DCF法は不動産の価値を鑑定評価する際もよく使われています。つまり、株式や企業に限らず、資産全般を合理的に評価する際に活用される計算技法なのです。

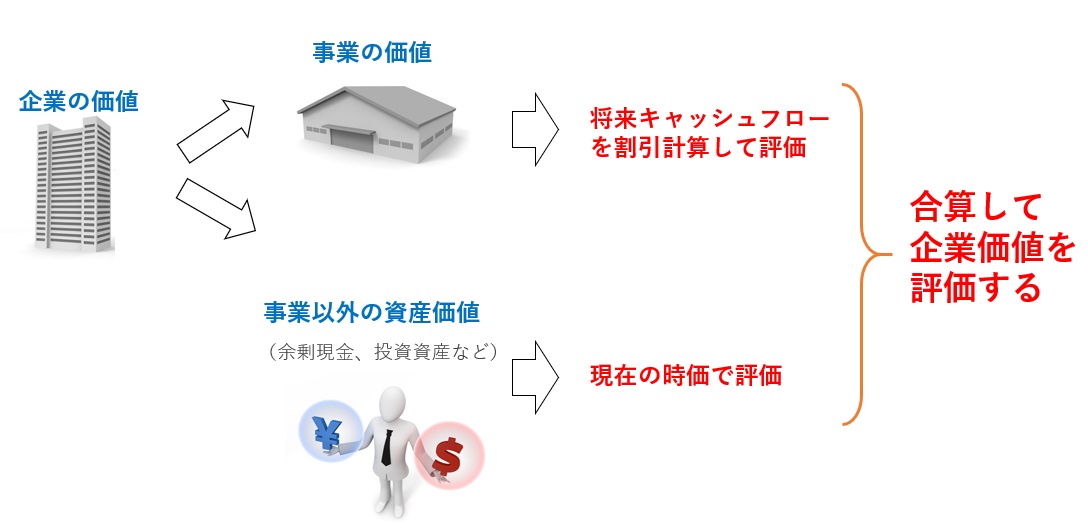

DCFは「事業価値」を評価する

DCF法では、企業を「事業」と「事業以外の資産」に分解し、「事業」を上述の割引計算で評価します。「事業以外」のほうは、その資産単体の時価で評価します(下図)。

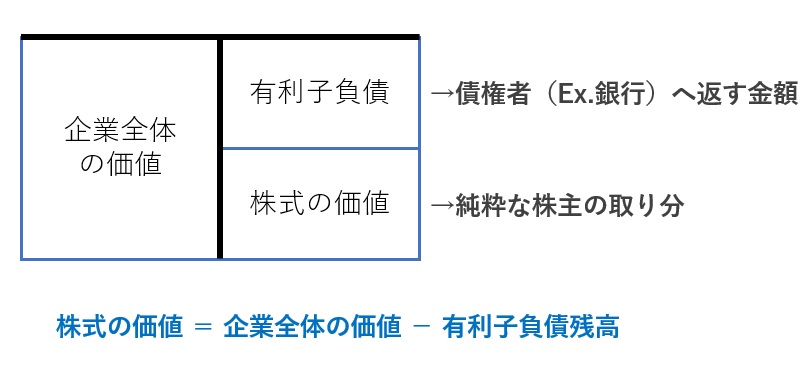

なお、株式の価値を計算するときは、企業価値から負債の価値(有利子負債の残高)を差し引いて計算します。なぜなら、企業全体の価値から、銀行などの債権者に返済すべきお金を返した残額が、純粋な株主の取り分だからです(下図)。

企業価値や株式価値などの関係性については「企業価値、事業価値、株式価値…M&Aを巡る様々な価値の違い」にてより詳しく解説しています。

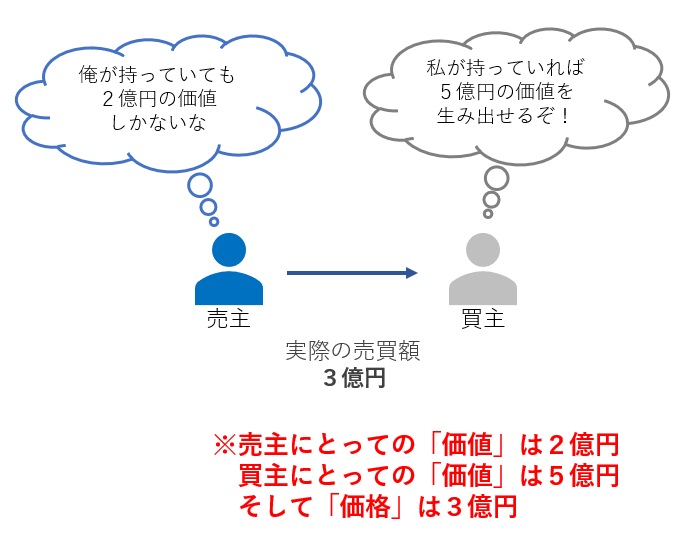

DCF法は「価値」を算出するもの

なお、DCF法は「価値」を算出するものであって、「価格」を算出するものではありません。

「価格」と「価値」はまったくの別物です。「価格」は売買の際に売り手と買い手が交渉して合意した現実の取引額ですが、「価値」はその資産(株式等)を保有することによる便益(ベネフィット)です(下図)。

価値は本来主観的なもの

なお、本来「価値」とは主観的なものです。プロ野球選手のサイン色紙が、多くの人にとってほとんど価値がなくても、そのファンにとっては宝物であるように、十人十色の価値評価があるはずです。特に、会社というものは誰が経営するかによって業績が変わるため、所有者ごとに価値がまったく変わります。

とはいえ、そのような主観的なものを「適正な企業価値」と呼ぶわけにはいきません。。神のみぞ知る「万人が納得する客観的な企業価値」という概念に、高度な学術理論や仮説モデルを駆使して少しでも近づくのが企業価値評価というものです。

企業価値評価と値決めの違いはYouTube動画でも解説

DCF法などの企業価値評価はあくまで客観的な計算を志していますが、一方で値決めでは主観的判断こそが重要になります。つまり、企業価値評価の結果そのままを値決めに用いることはできません。

その点の説明を解説した動画をYouTubeで公開しています。企業価値評価と値決めの違いを基礎からじっくりと解説していますので、ぜひ併せてご覧ください(6:58以降が該当箇所になります)。

絶対ダメ!M&Aの値決めでやってはいけないたった1つの勘違い

DCF法の基本的な考え方

では、DCF法の基本的な考え方を説明していきましょう。DCF法を本質的に理解する上で非常に重要ですので、しっかり理解してください。

DCF法を支える3つの基礎理論

まずは、DCF法が「学術理論上もっとも合理的」と評価されている理由を抑えましょう。DCF法は以下の3つの基礎理論に支えられています。

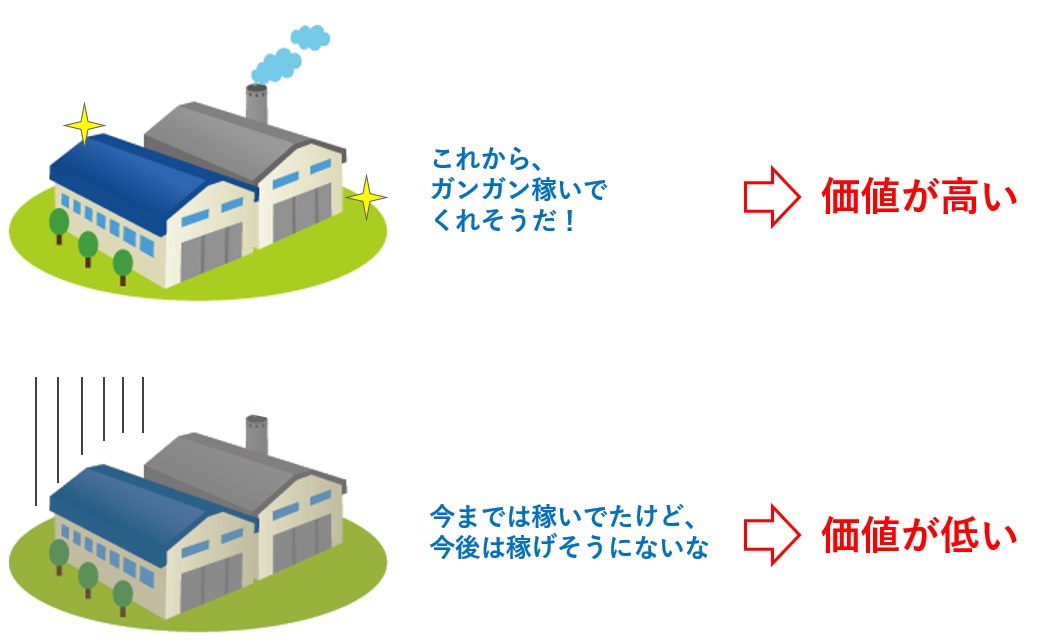

基礎理論1.モノの経済価値は「将来得られるキャッシュフロー」で決まる

DCF法では、モノを所有することの経済価値は、「将来得られるキャッシュフロー(純収入)」によって決まると考えます(このような考え方を「インカム・アプローチ」と言います)。

つまり、将来の稼ぎが少ない事業よりも、将来の稼ぎが多い事業のほうが価値があるということです(下図)。

DCF法では「将来の」キャッシュフローのみを評価の対象とします。工場の設備が古い場合、設備の処分価値が安いから価値が低いのではなく、将来の売上を生み出せなかったり、多くの修繕費や更新投資が発生して将来キャッシュフローが小さくなるから価値が低くなるのです。

マーケットアプローチとコストアプローチの限界

企業価値評価には、インカムアプローチ(将来の収入に着目する手法)以外に、マーケットアプローチ(類似取引事例に着目する手法)とコストアプローチ(製造原価に着目する方法)がありますが、それぞれ以下の欠点を抱えています。

| アプローチ | 着眼点 | 論理的欠点 |

| マーケットアプローチ (Ex.マルチプル法) | 類似業種の取引事例から対象会社の価値を推定 | 特定企業の競争力や業績成長見込を考慮することができない |

| コストアプローチ (Ex.修正簿価純資産法) | 対象会社の時価純資産から価値を推定 | のれんを合理的に評価することができない |

コストアプローチにおけるのれん評価については、「営業利益の3~5年分」という説明がされることがありますが、これは論理的な裏付けのないナンセンスな実務慣行であり、企業価値評価(バリュエーション)としては機能していません。もっとも、「値決め(プライシング)」であれば論理的裏付けなど必要ないため、DCF法以上に活躍しているのも事実です。詳しくは「適正じゃないけど実際使える年買法(年倍法)の計算ロジックと運用法」にまとめています。

本記事を読み進めていただければ、インカムアプローチはロジカルに走りすぎて実態と離れすぎではないか?と感じると思います。それはそのとおりなのですが、「客観的で適正な企業価値」という神のみぞ知る概念に理論理屈で近づくうえでは、3つのアプローチの中で一番マシというのが実情なのです。

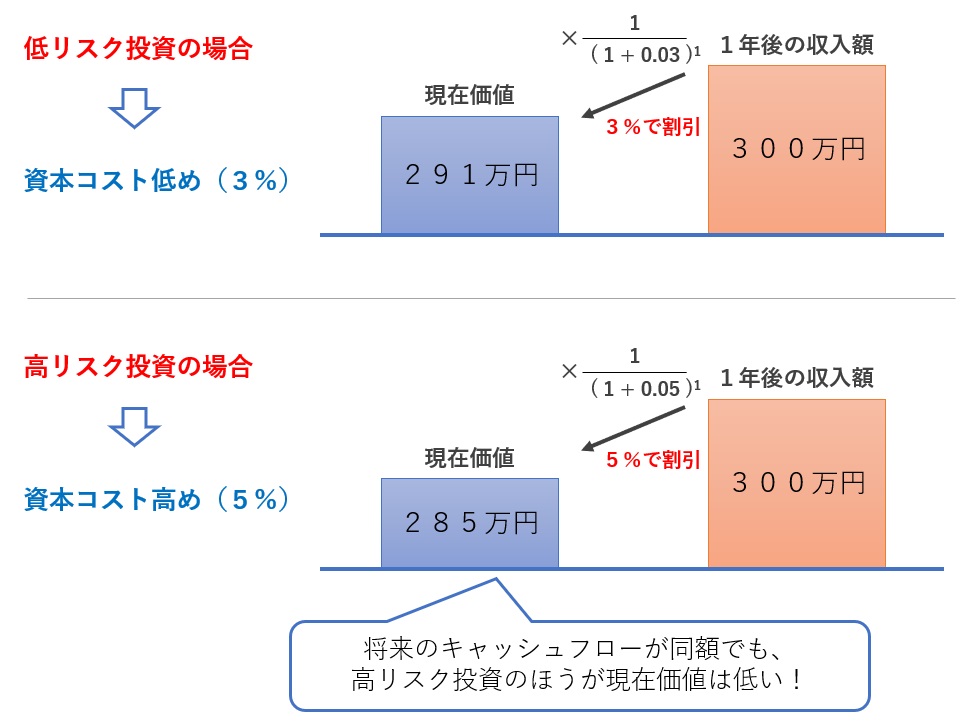

基礎理論2.将来の収入は「割引計算」で現在の現金価値に置き換えられる

DCF法の基礎理論の2つ目は、「割引計算」による「現在価値」の考え方です。少し難しい概念ですが、整理して考えていきましょう。

お金は時間とともに膨らむ

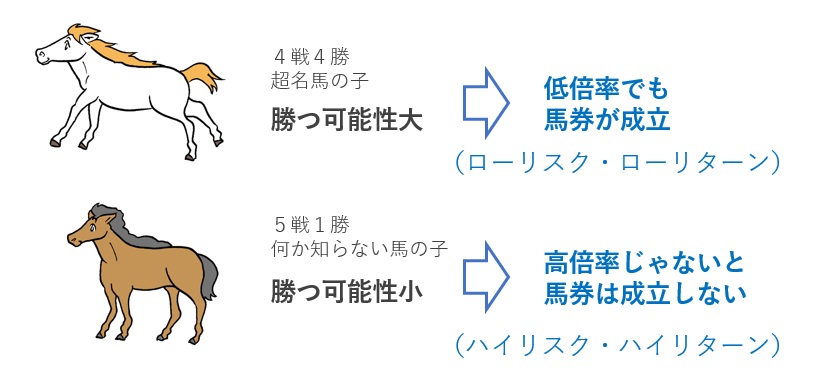

他人とお金の貸し借りをするとき、通常は「利子」を設定します。これは、お金の貸し借りとその時間に対して、借りた人が貸した人に払う当然の対価です。

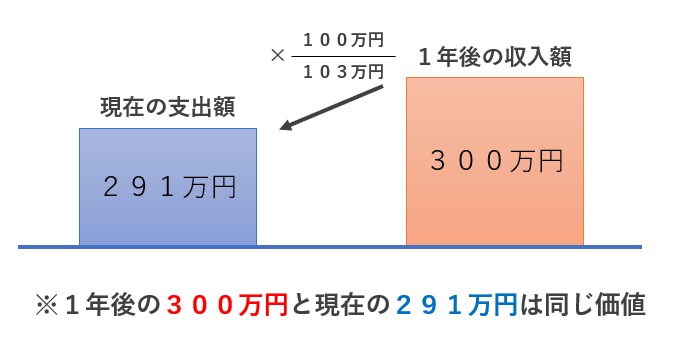

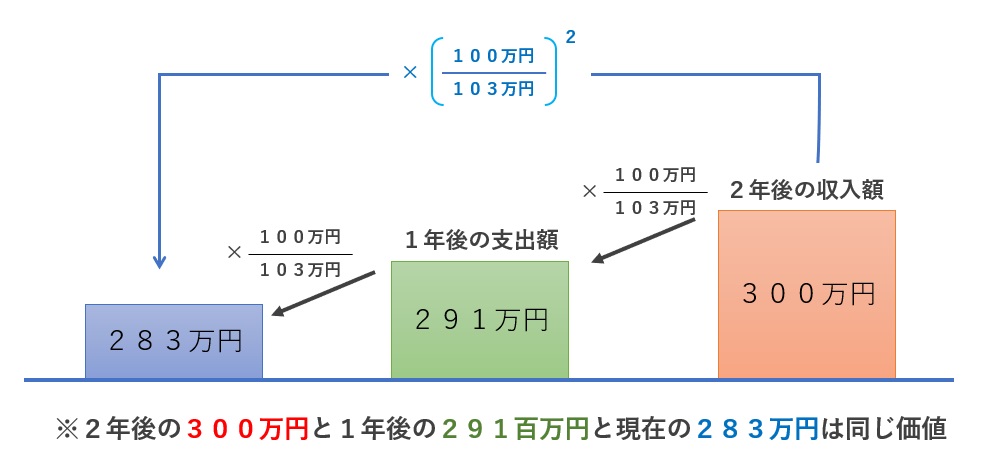

たとえば、「100万円を貸すと、1年後に3%の利子がついて103万円で返ってくる」という約束があったとしましょう。この場合、現在の100万円と1年後の103万円は同じ価値ということです。(下図)。

言い換えれば、「1年後の価値は現在の価値の1.03倍」とも言えます。この年率3%の価値の増加を「時間価値」と呼び、年率のパーセンテージを「割引率」と言います。

現在の価値は逆算も可能

では、この時間価値を応用すると、1年後の300万円は現在のいくらと等価と考えられるでしょうか?

「1年後の価値は現在の価値の1.03倍」なのだから、「1年後の価値を1.03で割り算(割引計算)すれば、現在の価値が逆算できる」と考えます。つまり、

300万円 ÷1.03 ≒ 291万円

ということになります(下図)。

このような、将来のキャッシュフローを現在の経済価値で評価した金額を現在価値(PV / Present Value)と言います。

遠い将来の割引計算もできる

では同様に、「2年後の300万円」は、現在価値にするといくらになるでしょうか? 答えは、下図のように2回分の割引計算をすれば算出できます。

このように、必要な年数分の割引計算を繰り返すことで、遥か遠い将来のキャッシュフローも、現在価値に換算することができます。

割引計算の一般公式

なお、上記の割引計算を一般公式で表すと、以下のとおりです。(覚えておく必要はありませんが、後で出てきます)

基礎理論3.「割引率」は投資のリスクによって変わる

DCF法を支える基礎理念の3つ目は、割引計算をする際の「割引率」は、投資のリスクに応じて変わるということです。

リスキーな投資ほど高いリターンが求められる

上述の例のように、「割引率」は、借金における利率のようなものです。つまり、投資に対する還元率(リターン)です。

当然ながら、失敗の確率が高いリスキーな投資ほど、高いリターンが求められます。例えば、競馬において勝てそうな馬は低いオッズ(当選時の倍率)でも買われますが、勝てる見込みが薄い馬は高いオッズにならないと、買う人が現れません(下図)。

同じように、リスキーな投資は高いリターンが必要とされますし(ハイリスク・ハイリターン)、手堅い投資であれば低いリターンでも成立するのです(ローリスク・ローリターン)。

なお、厳密には「リスク」は結果の不確実性を意味し、「リターン」は結果の期待値(期待リターン)を意味しますので、上記の競馬の例えは実は正確ではありません。あくまで話を分かりやすくするためのイメージとお考え下さい。

割引率=期待リターン=資本コスト

将来のキャッシュフロー(投資の成果)を現在価値に割り引く際に使われる「割引率」は、まさにこの「投資が成立する期待リターン」を意味します(この投資者から求められている期待リターンのことを「資本コスト」といいます)。

「割引率」「期待リターン」「資本コスト」の3つは、それぞれ違う意味の言葉ではあるものの、同じパーセンテージを指しています(下図)。

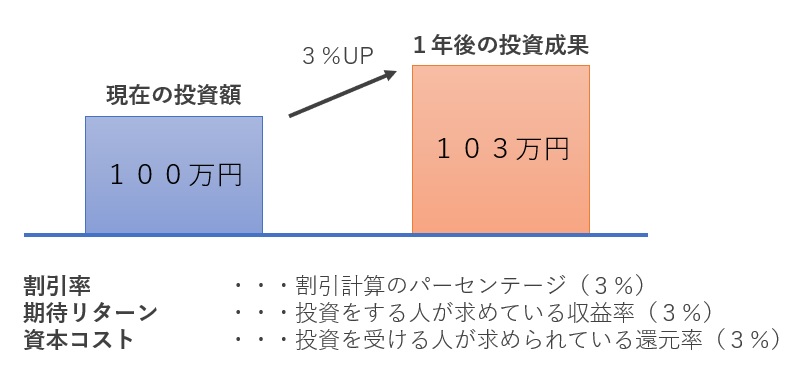

現在価値はリスクによって変化する!

高リスクと低リスクの投資では、求められる資本コストが異なるため、割引率も異なります。その結果、将来のキャッシュフローが同額でも、その現在価値は異なります(下図)。

基礎理論を企業価値評価に当てはめると・・・

DCF法では、上記の3つの基礎理論を用いて「事業の価値」を評価します。つまり、

事業が将来生み出すキャッシュフローを、事業のリスクに応じた資本コストで割引計算すれば、事業の現在の価値が算出できる!

という考え方です。

何ともロマンのない発想のようにも感じるかもしれませんが、お金を生み出すことを第一義とする事業の「経済的な価値」の測定としては、これ以上合理的な発想はないものと考えられています。

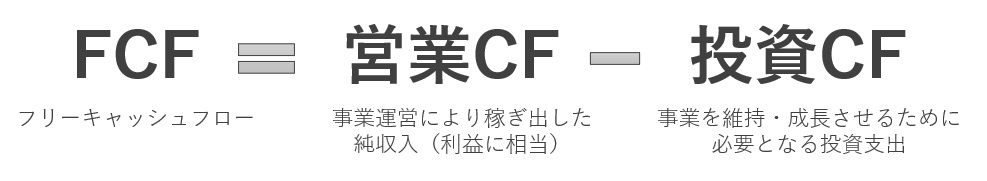

DCF法での将来キャッシュフローとは

DCF法で割引計算の対象となる「事業の将来キャッシュフロー」のことを「フリーキャッシュフロー(FCF)」と言います。

これは、事業によって稼ぎ出した純収入から、事業を維持・成長させるために必要な投資支出を差し引いた金額です。つまり、事業運営によって生まれる資金余剰を意味します。

フリーキャッシュフローは、事業収入を「営業キャッシュフロー」、投資支出を「投資キャッシュフロー」と呼び、以下の計算式で算出できます。

なお、DCF法においては、営業CFに「支払利息」は含めません。支払利息は事業そのものの費用ではなく、事業を行うための資金調達に関する資本コストであるためです。

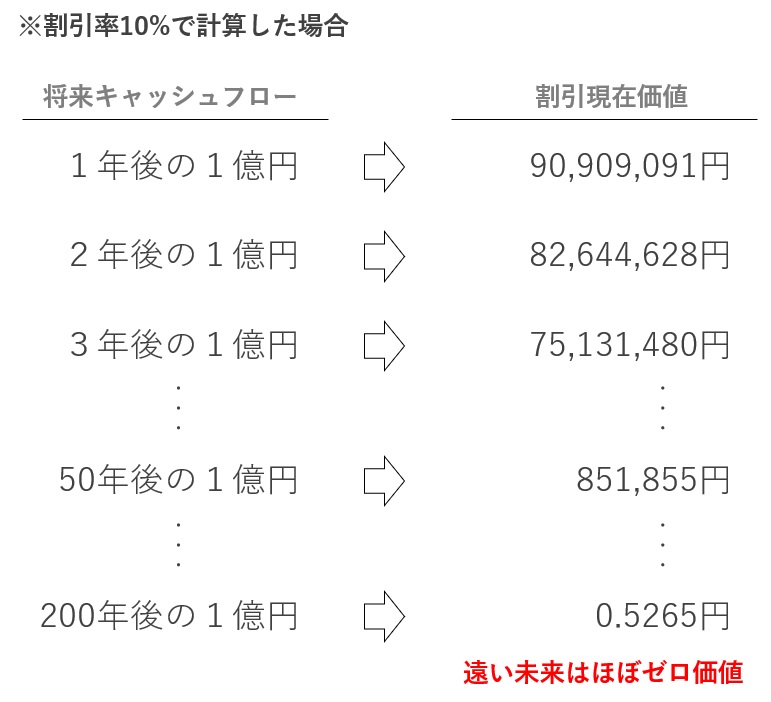

DCF法の評価期間は「永久」

なお、DCF法では、「企業は永久に続くことを前提とする」という考え方を採用しています(継続企業の前提)。そのため、「将来キャッシュフローは永久に発生し続ける」という前提で、永久分のフリーキャッシュフローを割引計算します。

この「企業が永久に続く」という概念が、しっくりこないという方は大変多いです。私も同感です。しかし、じゃあ20年で区切るのか、50年で区切るのか、100年で区切るのかと考えてみても、合理的な答えなどありません。結局のところ、「永久にするのが一番マシな仮説」ということになります。

割引計算なら「永久」の計算も可能

「永久の将来キャッシュフローを評価するなら、企業価値は無限に増え続けるのではないか?」と思った方もいらっしゃるでしょう。でも、実際にはちゃんと収束します。

割引計算では、遠い未来であればあるほど、将来キャッシュフローの割引現在価値は小さくなります。どんなに巨額のキャッシュフローを生み出すとしても、遠い未来まで考えれば、いつかは価値がほとんどゼロになります(下図)。

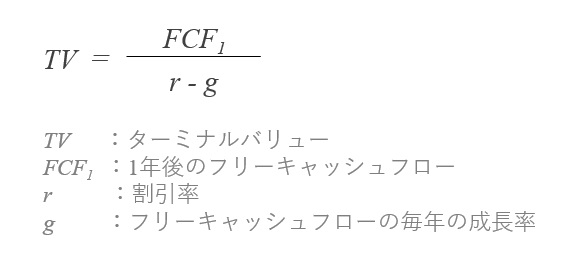

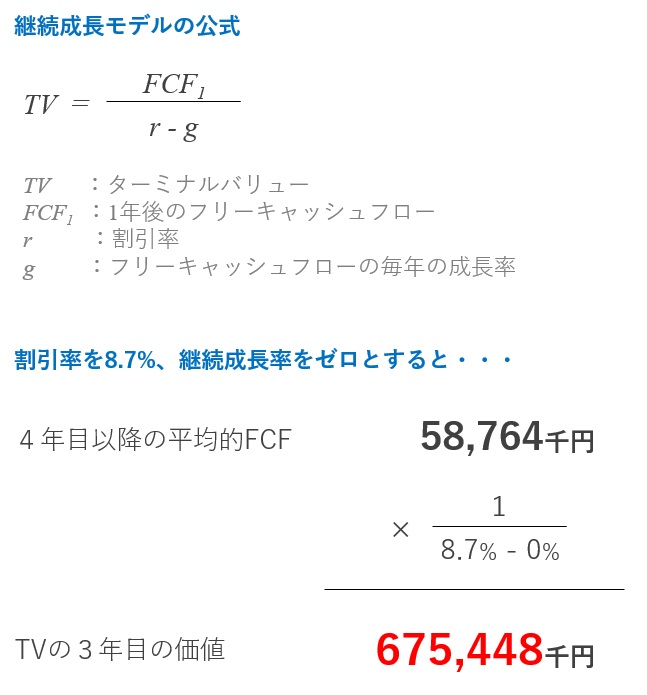

ザックリした仮定で「ターミナルバリュー」を計算

なお、永久のフリーキャッシュフローを割引計算するといっても、100年を超える期間のキャッシュフローを見積もって毎年分繰り返し計算するわけではありません。

実際のキャッシュフローの予測は3~5年分程度行い、それ以降の期間は「〇億円のフリーキャッシュフローが永久に続く」とか「毎年1%ずつ成長していく」といった仮定を置いて計算します。このようなザックリした仮定で計算される期間の価値を「ターミナルバリュー(TV/残存価値)」と呼びます。

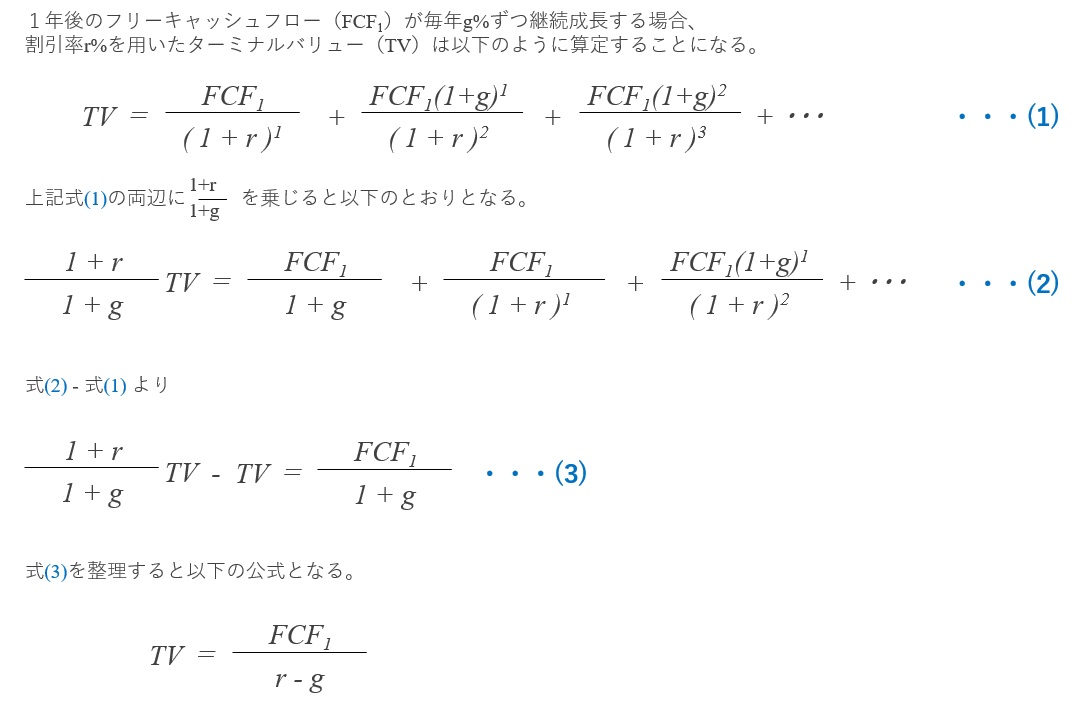

ターミナルバリューの計算式「継続成長率モデル」

ターミナルバリューの現在価値は、以下の「継続成長率モデル」と呼ばれる計算式で算出されます。

たとえば、1年後のフリーキャッシュフローを1億円、割引率を10%、毎年の成長率(永久成長率)を1%とした場合のターミナルバリューは、11億11百万円と計算されます(下図)。

補足:継続成長率モデルの根拠

なお、補足として上記継続成長モデルの公式の根拠をご紹介します。専門家であっても空で証明できる人はほとんどいませんので、興味のある方のみざっとご確認ください。

割引率(資本コスト)の求め方

では次に、DCF法における割引率の求め方を解説していきましょう。

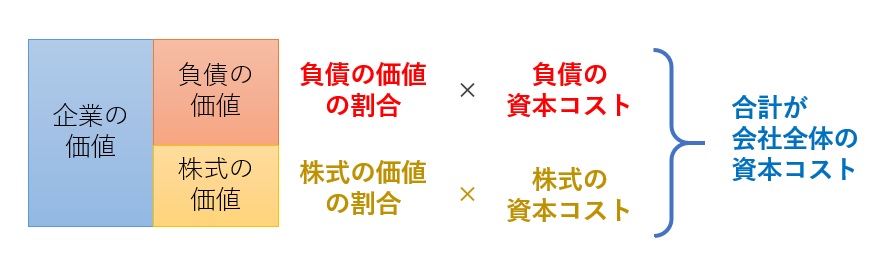

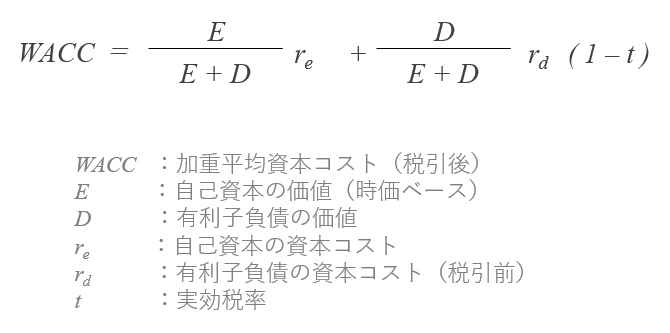

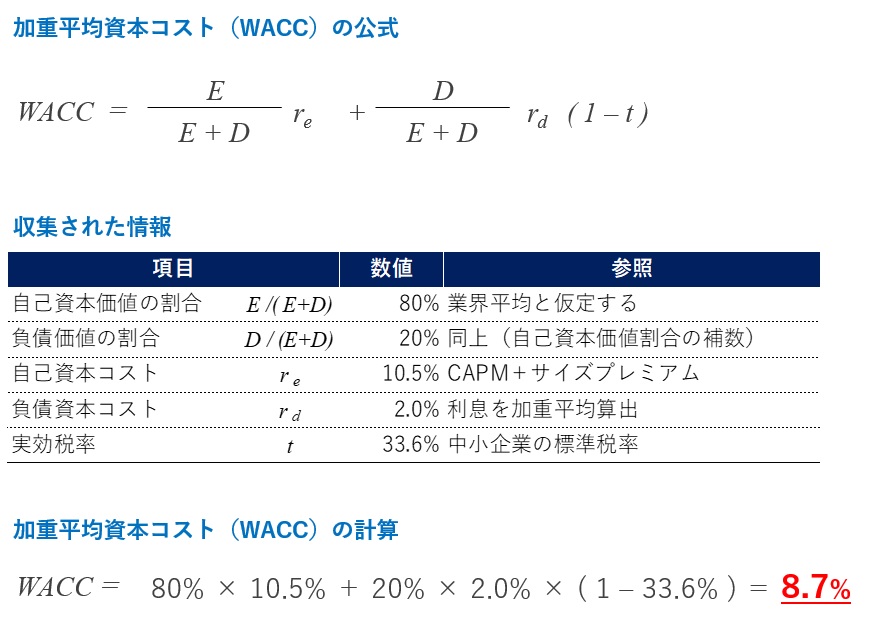

DCF法の割引率は「加重平均資本コスト(WACC)」

まず、DCF法で使われる資本コストのことを「加重平均資本コスト(WACC/ワック)」と言います。

何が「加重平均」かというと、「株式投資に対する資本コスト」と「借金に対する資本コスト」の加重平均という意味です。これは、「会社が行った資金調達の全体に対する資本コスト」を意味します。

株式投資と借金では、資本コストは全然違う

資本コストは、「投資を受けている人が求められている還元率」ですが、この際に「どのような形式で投資を受けているか?」によって、求められる還元率は大幅に異なります。具体的には、その資金調達が「株式投資」なのか「借金」なのかで、以下のように異なります。

| 調達形態 | 投資リスク | 資本コスト | 推定方法 |

| 自己資本 (株式投資) | 会社が大儲けすれば多額の配当や売却益が得られるが、元本割れのリスクも大きい | ハイリスク投資のため、資本コストは大きい | 同業種企業の株式市場の分析から推計(後述) |

| 有利子負債 (借金) | 利率以上の還元は受けられないが、その分株式よりも優先的に返済されるため、リスクは小さい | ローリスク投資のため、資本コストは小さい | 約定利率(複数の場合は加重平均or直近値等) |

2種類の資本コストを加重平均する必要がある

会社は複数の調達ルートで調達した資金を混ぜ合わせて事業に投資しているため、事業に求められる資本コストも複数のパーセンテージを混ぜ合わせて計算する必要があります。

具体的には、以下の計算式によって株式投資の資本コスト(自己資本コスト)と借金の資本コスト(負債資本コスト)を加重平均します(下図)。

上記の加重平均資本コストの算定図を一般公式にすると、以下のとおりです。

利息の節税効果

なお、上記の公式では、有利子負債の資本コストに( 1 – t )という調整を加えています。これは、有利子負債の資本コストから実効税率分を差し引く調整です。

有利子負債に対する資本コスト(つまり利息)を支払うと、その分利益が圧縮され、税金が減ります。これは言ってみれば資本コストの一部を国が肩代わりしているようなものですので、会社が負担する負債の資本コストは税率分だけ減ることになります。これを利息の節税効果と言います。

加重平均は「時価」で行う

なお、株式の資本コストと負債の資本コストを加重平均する際は、それぞれの「時価」で加重します。

有利子負債は、特別な事情がない限り元本以外の金額で売れることはないため、借入残高をそのまま時価と考えて問題ありません。一方で「株式の時価(株式時価総額)」は簡単にはわかりません。それを計算するためにDCF法をやろうとしているのですから、「鶏が先か卵が先か」という話になってしまいます。

そこで、実務的には、以下の方法を用いた加重平均割合を使います。

- 評価対象会社が想定する自己資本・負債比率の目標値

- 上場会社の場合、実際の株価から算出

- 類似事業を営む上場会社複数社の平均値

- 循環計算で収束させる

なお、上記の方法はどれが正解でどれが不正解ということではないのですが、どの方法を使うかで計算結果が大きく変わることがあります。

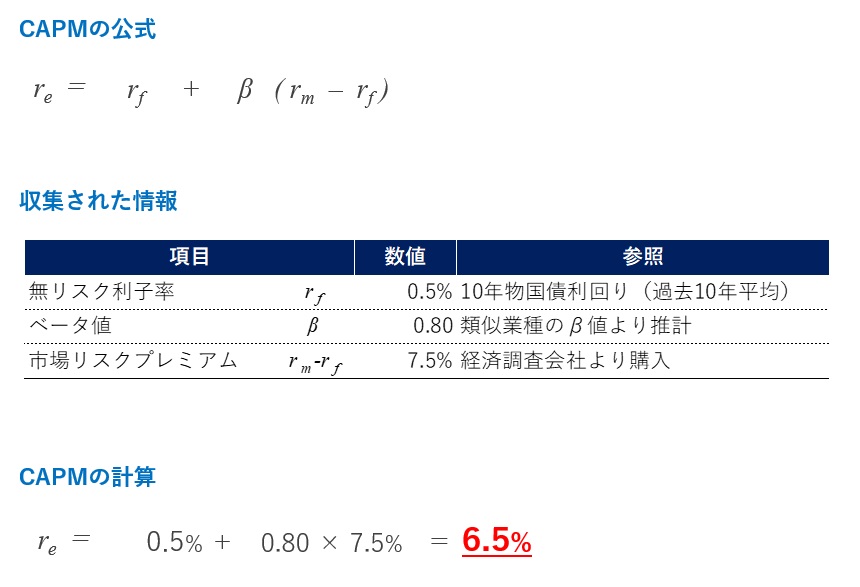

自己資本コストの計算方法(CAPM)

さて、DCF法にチャレンジする人が必ず躓くのが、自己資本コストをどのように算出すればよいか?という問題です。

この際、CAPM(キャップエム/Capital Asset Pricing Model)という推計モデルを使います。CAPMの計算式は以下のとおりです(下図)。

これだけ見せられても何がなんだかサッパリだと思いますので、以下で考え方だけ抑えておきましょう。

図解!CAPMの計算構造

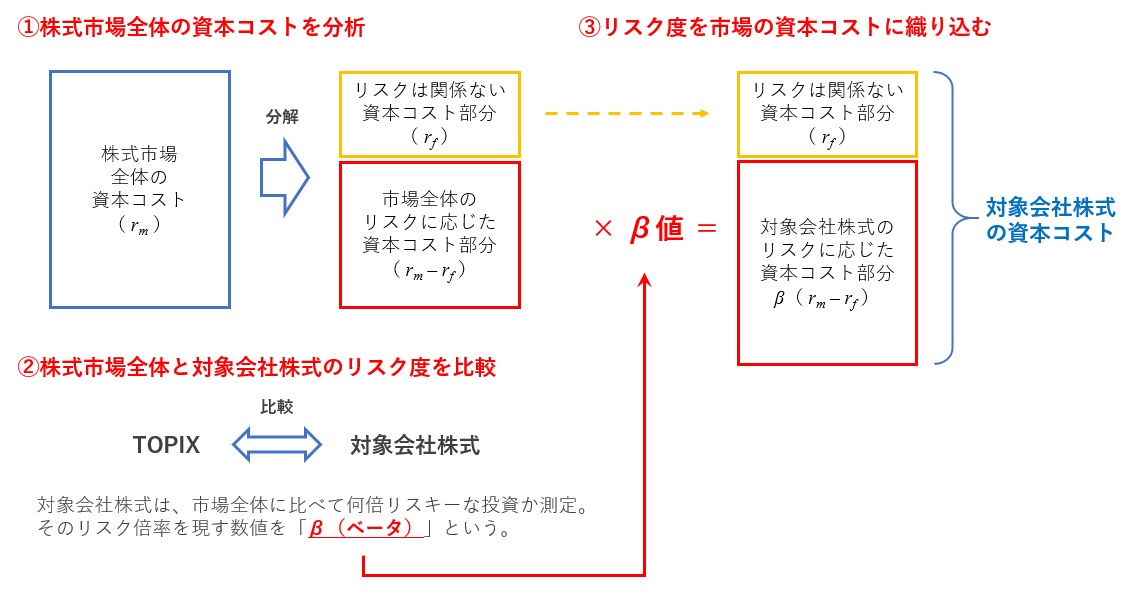

CAPMのイメージを一言で表すと、「①株式市場全体の資本コストを分析してから、②対象会社が市場全体に比べて何倍ぐらいリスキーな投資であるかを推定し、③その倍率に応じて資本コストを増やす」ということです(下図)。

上図のとおり、CAPMは3つのステップで考えるとわかりやすいです。以下それぞれのステップを簡単に解説しましょう。

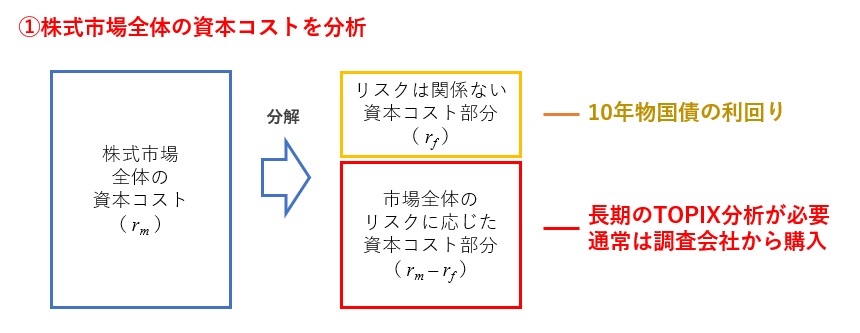

CAPMのステップ1.株式市場全体の資本コストを分析

まず、株式市場が全体として、投資家からどれだけのリターンが求められているかを分析します。

資本コストには、「リスク関係なしに求められる部分」と、「リスクに応じて求められる部分」があります。リスクが大きいほど資本コストが高くなるのは、この「リスクに応じて求められる部分」が大きくなるからです。

| 分類 | 名称 | 内容 | 測定方法 |

| リスク関係なしに求められる資本コスト | 無リスク利子率 (リスクフリーレート) | 時間の対価であり、すべての投資に同じように求められる。 | 10年物国債の利回り |

| リスクに応じて求められる資本コスト | リスクプレミアム | リスクの対価であり、投資リスクに応じて大きくなっていく。 | 長期のTOPIX変動分析から推計 |

なお、10年物国債の利回りは財務省の国債金利情報[外部]などから簡単に調べられますが、長期のTOPIX分析には相当な時間とノウハウが必要なので、通常は経済調査会社から購入します。

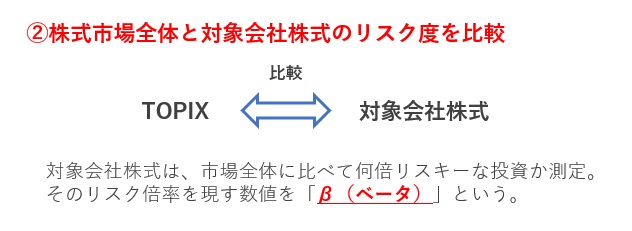

CAPMのステップ2.株式市場全体と対象会社株式のリスク度を比較

評価対象の株式が、「株式市場全体(TOPIX)と比較してどれだけリスキーな投資であるか」を推計します。このリスク度の倍率を現す係数のことを「β(ベータ)」と呼びます。

たとえば、TOPIXが1%下がったときに、対象会社株式が同じように2%下がれば、対象会社の株式は市場全体よりもリスキー(変動しやすい)ということになります。このように、TOPIXに比べて対象会社株式は何倍リスキーであるかを示すのが、β値です。

なお、対象会社が上場企業でない場合は、類似業種を営む上場会社数社のβ値を参照します。この際にどの上場会社を選び出すかによって計算結果が変わりますので、バリュエーター(企業価値評価をする人)のスキルが問われる判断になります。

β値自体はロイターなどが無料で公開していますが、類似業種から推定する場合は「アンレバード化/リレバード調整」と呼ばれる作業が必要です。

もっとも、個別企業の株価なんてちょっとしたイベントや不祥事、適時開示の積極性などによっても大幅に変動しますので、単純比較することには限界があります。このような不完全性はあるものの、それでもCAPM以外に合理的な仮説がないため、消極的支持として広くCAPMが使われています。

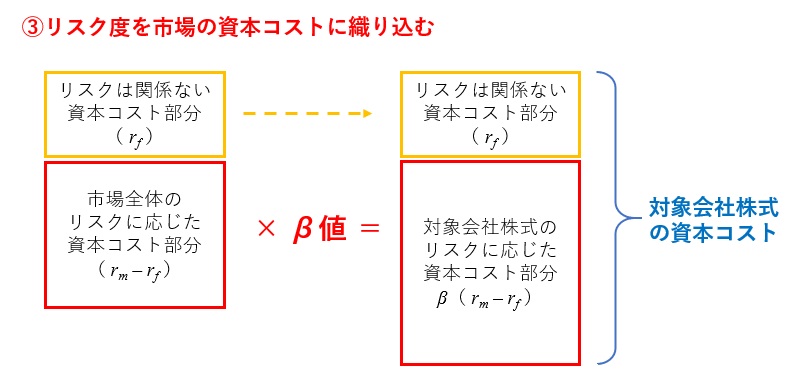

CAPMのステップ3.リスク度を市場の資本コストに織り込む

最後に、市場のリスクプレミアムにβ値を乗じて、対象会社のリスクに応じた資本コストを算出します。そこに無リスク利子率を足せば、対象会社株式の資本コストが推計できます。

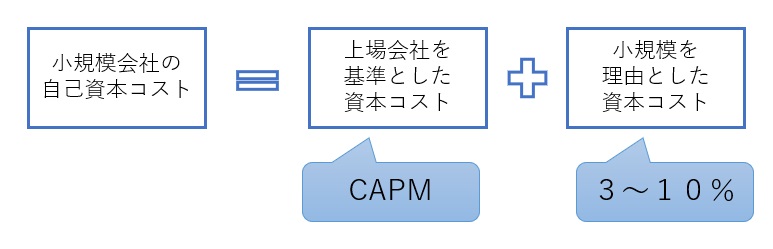

CAPMでは捉えきれない「サイズプレミアム」の加算

なお、非上場会社の企業価値評価を行う場合、サイズプレミアム(小規模企業リスクプレミアム)と呼ばれる調整が入ることが多いです。

上述のとおり、CAPMで非上場会社を評価する場合、類似業種を営む上場企業のβ値を参照します。しかし、いくら同じ業種を営んでいても、企業規模の大きい上場企業よりも、ずっと小さい非上場会社のほうが、投資リスクはずっと大きいはずです。

そこで、小規模サイズに対応すべく、資本コストを3~10%程度加算することが多いです(下図)。

もっとも、3%と10%ではまるで計算結果が異なります。なぜこんなに幅があるかというと、サイズプレミアムを分析するための技法には定説が存在しておらず、様々な研究者が様々な説を提唱していることと、会社の規模感もかなり幅があるので、明確な答えが出せないことが影響しています。

プロのバリュエーターは、それぞれの調査会社や研究者の説のうち、どれが評価対象会社の実態に近いかを検討し、取捨選択してサイズプレミアムを決めています。

サイズプレミアムに関する現場のリアルな本音

外部リンクになりますが、「WACC計算におけるサイズリスクプレミアムの実務|バリュエーション職人のブログ〔外部〕」で、サイズプレミアムに関する現場感のある考え方が赤裸々に語られていますのでご紹介します。

上記リンクの最終章「サイズリスクプレミアムに対する個人的な見解」をお読みいただければわかるとおり、現実的には、計算結果を「評価者の直感」に近づけるための「言い訳」としてサイズプレミアムを理論的裏付けにすることも行われているのも事実です。

上記記事の筆者も「論理的に破綻している」と認める通り、根拠と結果が逆転した話だとは思います。しかし後述しますが、実際は極めて複雑な「事業の価値」という概念に、あり得ないほど単純化された計算モデルで近づくわけですから、実際には人間の感性のほうが信憑性が高いことは山ほどあるのです。

非常によい記事なのでぜひご一読いただきたいですが、以下の結びが現場の本音だと感じますので、引用させていただきます。

CAPMは、複雑な計算式を使うわけではなく、使い勝手は良いのですが、それが現実世界を表しているのかというと、疑問は大きい気がします。

ただ、「赤信号みんなで渡れば怖くない」というのと同じで、みんなが使っているから、という理由で使われ続けていると思います。

割引率にはバッファーを持たせる!

なお、資本コストはあくまでも「神のみぞ知る数値の推定」であって、単純化された仮説の上に仮説を重ねた思考実験的な側面が非常に強いです。本当のことなんて誰もわかりませんし、検証のしようもありません。そのため、DCF法の割引率には、プラスマイナス1%程度のバッファーを持たせるのが一般的です。

割引率に幅が出れば、計算結果にも幅が生まれます。そのため、下図のように企業価値に幅を持たせるのが一般的な企業価値評価レポートです。

上記の352~633百万円という企業価値評価を見て、「適正な価値を算定しているはずなのに、なんで倍近くも差が出るの?」と思う方も少なくありません。しかし、上場もしていない会社の株式価値を、株式市場の値動き分析から無理やり推定していくので、幅のない金額なんてまず出せません。

まぁ要するに、DCF法の企業価値評価なんて、所詮その程度の精度が限界ということです。現実問題として、DCF法の計算結果というものには、それほど意味はありません(別にこれをやっておけば良い会社を安く買収できるわけでもないですし)。計算過程における形而上学的なロジックづくりこそが、DCF法を使って企業価値評価することの意味であると言っても過言ではないと考えています。

上述のとおり、企業価値評価による計算結果の「幅」は、「計算結果の精度」を意味するものであり、「高く評価する人としない人の価値観の幅」を意味するものではありません。中小企業の株式なんて評価しない人(たとえば全然違う場所に住んでいる一般人)にとっては、1円の価値もありません。

DCF法で株式の価値を計算する7ステップ

では次に、DCF法で株式の価値を計算する流れを、順を追ってみていきましょう。具体的には以下の7つの手順を踏んで計算していきます。

- 数年分のフリーキャッシュフローを見積もる

- 割引率を設定する

- ターミナルバリューを計算する

- 毎年のキャッシュフローとTVを割引計算して合計する

- 非事業の資産や有利子負債を調整し、株価を算出する

- 必要な調整を加え、バッファーを持たせる

- 計算結果を見返して妥当性を考える

以下、計算例を示しながら、それぞれのステップを解説していきます。

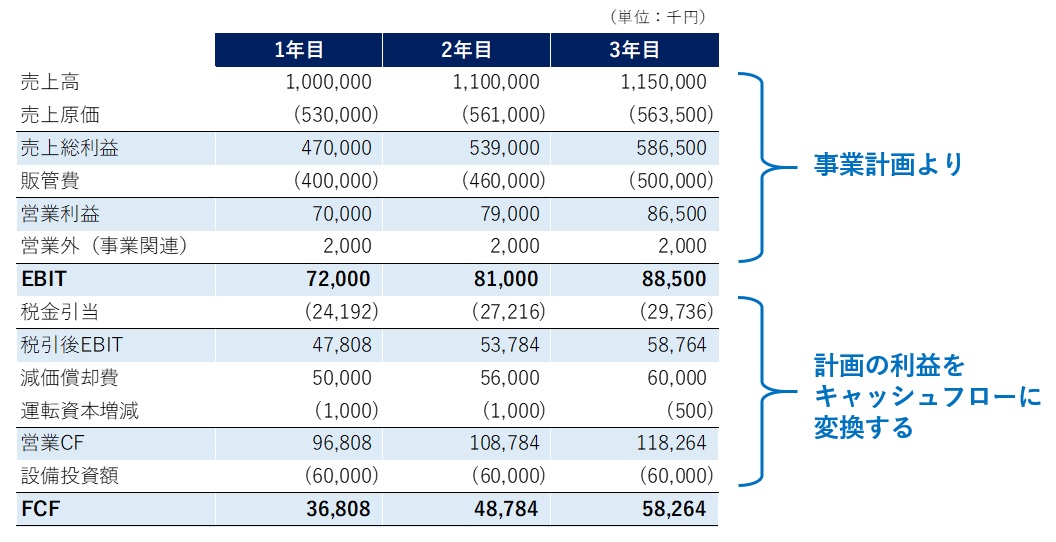

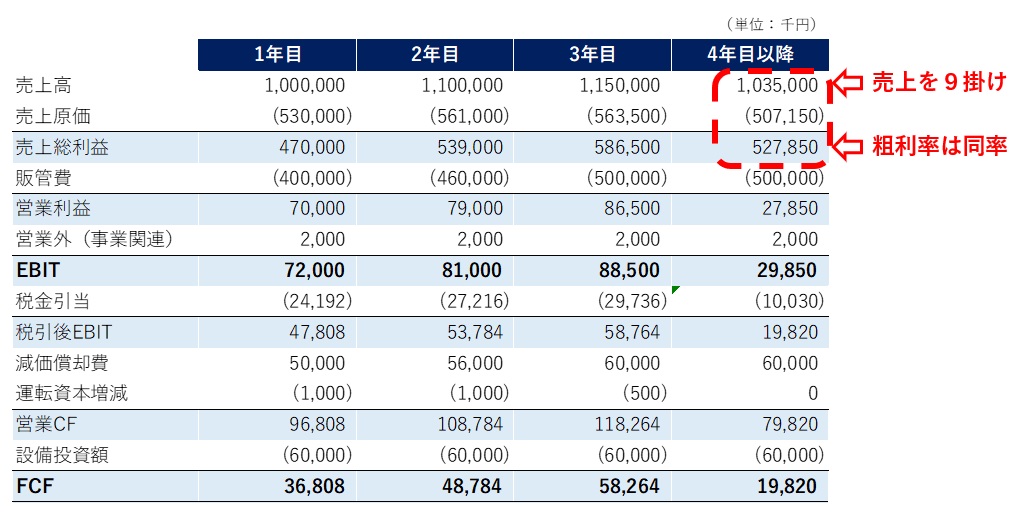

ステップ1.数年分のフリーキャッシュフローを見積もる

DCF法は将来キャッシュフローを割引計算するものですので、毎年のキャッシュフロー予測がなければ始まりません。

具体的には、3~5年分の事業計画を作成し、必要な調整を加えてフリーキャッシュフローを計算していきます。損益の計画に、税金や各年の減価償却費や設備投資額などを調整することで、「設備投資後の獲得キャッシュフロー(FCF)」を計算できます(下図)。

上図中の「EBIT」とは、事業に直接関係する税引前の利益を意味します。

FCF見積りはDCF法の土台!

当然ながら、事業の先行きを明るく見通すか、保守的に考えるかによって、計算結果は何倍も変わってしまいます。

企業価値評価者は対象会社から入手した事業計画を元に将来キャッシュフローを見積ることが多いのですが、評価される側の人間が出してきた事業計画を鵜呑みにするようでは論外です。単なる「目標予算」や「絵に描いた餅」を、デューデリジェンスなどを実施して適正な水準に引き直せない限り、マトモな企業価値評価などできるはずがないのです。

詳しくは後述しますが、この「将来をどう見通すか」が該当ビジネスのプロではない公認会計士などの判断にかかっている危うさが、DCF法を「胡散臭いもの」にしてしまっている要因のひとつです。

ステップ2.割引率を設定する

将来キャッシュフローを見積もれたら、次に割引率を設定します。以下では、プロが実際に行っている加重平均資本コストの推定手順をご紹介します。

推定手順1.CAPMによる計算

まずはCAPMの公式を用いて、サイズプレミアムを考慮しない場合の自己資本コストを計算します(下図)。

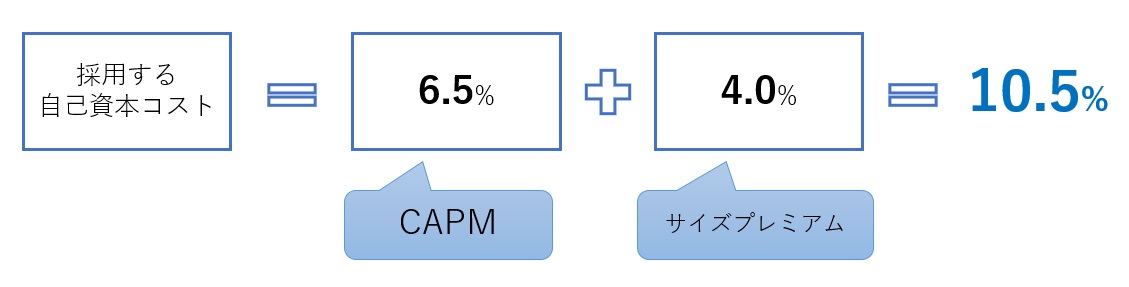

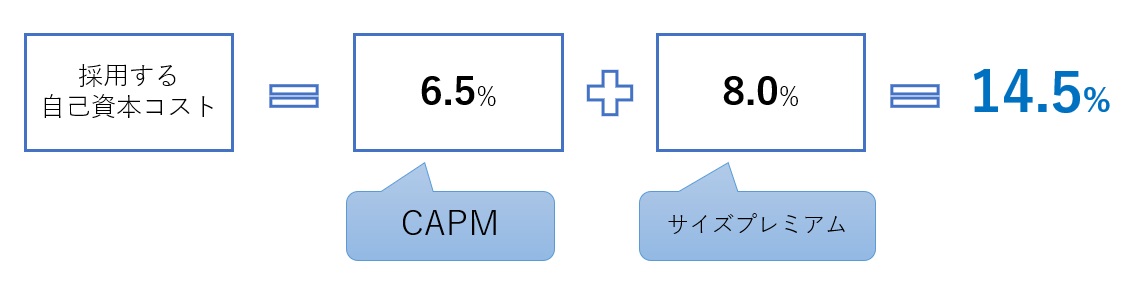

推定手順2.サイズプレミアムを加算して自己資本コストを確定

上記で算出された6.5%という資本コストは、類似上場会社のβ値を参考にしたものですので、会社規模の差を考慮して資本コストを引き上げる必要があります。

今回は、サイズプレミアムを4.0%として計算します(下図)。

推定手順3.資本コストを加重平均する

自己資本コストが決まったら、負債の資本コストと混ぜ合わせて加重平均資本コスト(WACC)を算出します(下図)。

以上より、以下では8.7%の割引率を前提として計算例を進めていきます。

ステップ3.ターミナルバリューを計算する

割引率が決まったら、ターミナルバリューを計算していきましょう。

ターミナルバリューは、「永久」を前提とするためにかなりザックリした仮定で計算していきますが、実際には企業価値の大半を左右する重要な項目です。

TV計算手順1.予測期間以降のフリーキャッシュフローを概算する

まず、予測期間の最終年度のフリーキャッシュフローを参考に、最終年度以降の平均的な年度キャッシュフローを概算します。

TV計算手順2.継続成長モデルで割り引く

上記で計算した予測期間以後の平均的フリーキャッシュフローを、継続成長モデルの公式で割り引きます(下図)。

継続成長率(永久成長率)の設定の考え方

継続成長率(永久成長率)の考え方には諸説あります。

- ゼロとして考えるのが最適

- 長期の日本のGDP成長率を採用するのが最適

- 無リスク利子率を採用するのが最適

低成長時代といってもGDPは数%でも増えていますので、この影響をまったく無視するのも不合理のような気がします。そのため経済成長率を採用するのも理論上は正しそうなのですが、たとえば高度経済成長期前からのGDP成長率の平均を持ってきても、現実感のある数字にはならないでしょう。

結局のところ、答えのないモノに理屈を付けて「理論上適正な価値」を出そうとしているだけですので、「いずれもある程度は適正で、ある程度は不完全」という結論にしかならないのです。

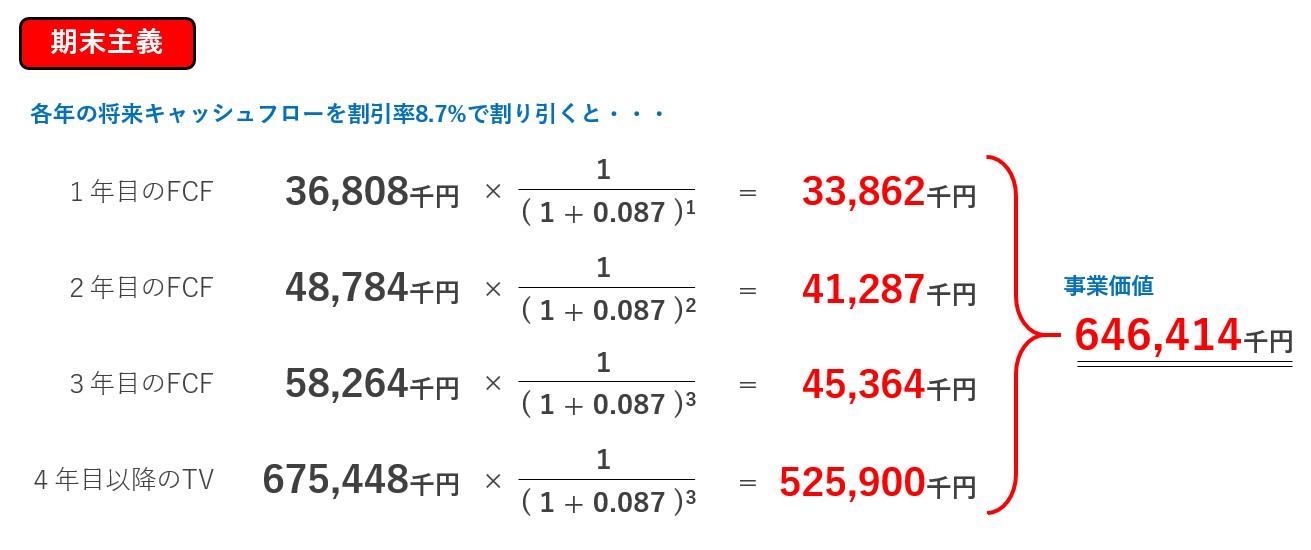

ステップ4.毎年のキャッシュフローとTVを割引計算して合計する

さて、毎年のキャッシュフローとターミナルバリューが揃いましたので、いよいよ割引計算をしていきましょう。

それぞれの年のキャッシュフローを、その年数分だけ割り引きます。このとき、「期末主義」と「期央主義」という2つの考え方があります。

DCF法の期末主義と期央主義の違い

DCF法の割引計算では、キャッシュフローを現在からその発生時点までの年数で割り引きます(下図)。

そのため、「キャッシュフローが1年のうちどのタイミングで発生したか?」によって、割り引く期間が微妙に変化します。主に以下の2つの考え方が主張されています。

| 考え方 | キャッシュフロー発生のタイミング |

| 期末主義 | 会社の決算は期末に締められるのだから、株主にとっては期末にキャッシュフローが発生すると考えたほうが理論上正しい。 |

| 期央主義 | 事業のキャッシュフローは年間を通じて発生しているのだから、期の真ん中(6カ月目)で発生したと考える方が実態に近い。 |

個人的には期央主義のほうに軍配を上げたいと思っていますが、期末主義派のプロも少なくありません。こういった、専門家でも解釈がわかれる領域が非常に多いのもDCF法の問題点でしょう。

期末主義による割引計算

期末主義による割引計算では、毎期末までの年数で各年のキャッシュフローを割り引いていきます。ステップ3で計算したターミナルバリューは3年目末時点の価値ですので、これも割り引きます。

期央主義による割引計算

期央主義の場合、期末主義から毎年の割引年数を0.5(6カ月/12カ月)減らして割引計算します(下図)。

割引年数に小数や分数を使いますが、Excelなら簡単に計算できます。実践される際は「[Excel] 指数・べき乗|Excel VBA 数学教室〔外部〕」を参考にしてください。

期末主義と比べて4%ほど計算結果が増加しました。以降では、期央主義を採用して説明を進めていきます。

ステップ5.非事業の資産や有利子負債を調整し、株価を算出する

ステップ4で算出されたのは「事業価値」です。これを株価に換算するには、以下の調整を加えていきます。

- 事業価値に非事業資産等を加算して「企業価値」を算出する

- 企業価値から有利子負債を控除して「株主価値」を算出する

- 株主価値を発行済株式総数で割って「1株あたりの株価」を算出する

計算例は以下のとおりです。

ステップ6.必要な調整を加え、バッファーを持たせる

上記で計算された1株あたり株価を基準として、以下の調整を加えます。

調整1.マイノリティディスカウントの検討

株式(議決権)を50%超持っていれば、経営に口を出せますし、経営者を替えることもできます。しかし、数%しか持っていない場合は、他人の決めた経営者と経営方針を変えることはできず、ただ経営の結果だけを受け取ることしかできません。

そのため、株式の保有比率が低い場合は、多い場合に比べて、1株あたりの価値も少ないと考えます。この価値の低下を反映するのが「マイノリティディスカウント」です。

株式の全部を評価する場合はマイノリティディスカウントを考慮しませんが、数%の売買を前提としている場合には、1.3で割り算することが一般的です。

この「1.3」という数値がどこから来たものか、正直私はよく知りません。特に根拠はないのではないかと感じています。

調整2.非流動性ディスカウントの検討

評価対象の株式が非上場である場合、「非流動性ディスカウント」という減額調整を加えることが一般的です。

これは、「上場株式であればいつでも簡単に時価相当で売れるが、非上場株式は簡単に買い手を見つけることができず、買い叩きに遭うリスクも大きい。よって、相当程度に価値が低いはずである」という考え方によります。

実務上は、30%程度の減額を加えることが多いです。

この「30%」という数値も、根拠はよくわかりません。ただ、みんな30%で計算しているから30%という慣行になっているように思います。

非流動性ディスカウントを巡る議論

ただし、「インカムアプローチの場合は直接的に類似業種の上場株価と比較しているわけではないので、非流動性ディスカウントを考慮するのはおかしい」という意見もあります。

実際、最高裁判所で非流動性ディスカウントを否定する判例が示されたこともあります(平成27年3月26日決定)。

この判例には、以下のように専門家からの批判も多い一方、支持する声も少なくありません。要するに、DCF法で非流動性ディスカウントを考慮すべきかどうかは、プロの間でも結論が出ていない問題ということです。

(参考外部リンク)

筆者の個人的見解と留意事項

個人的には、(30%という実務慣行が妥当かどうかはさておき)DCF法でも非流動性ディスカウントは考慮すべきだと考えています。β値の計算では上場会社を参照しますし(サイズプレミアムは企業規模に対する調整であって、上場/非上場の調整ではない)、DCF法自体が「効率的市場仮説」という「自由に売買できる前提」で作られている理論だからです。

ただ、重要な点は「専門家の間でも議論が分かれる調整によって、30%も評価額が変わる」という事実でしょう。DCF法は単純化された仮説を積み重ねて出来ていますので、計算結果もあくまで仮説にすぎません。元も子もないことを言えば、現実にそのまま当てはめること自体に無理があるとすら思います。

調整3.割引率にバッファーを持たせる

上述のとおり、DCF法は単純化された仮説の上に仮説を重ねて推定されたものですので、プラスマイナス1%pt程度のバッファーを設定して計算結果をぼかします。

これらの調整をすべて加えると、以下のような計算結果になります(下図)。

ステップ7.計算結果を見返して妥当性を考える

最後の仕上げとして、計算結果が妥当な水準に収まっているか、感覚値と照らし合わせてチェックします。

もし「この結果は高すぎるのではないか?」「安すぎるのではないか?」という違和感を覚えるようであれば、以下のような調整を加えていきます。

- 将来キャッシュフローを修正する

- β値の推定で比較する上場企業を変更する

- 無リスク利子率の算定方法を変更する

- サイズプレミアムの判断を見直す

- 負債・自己資本比率の設定を別の方法に切り替える

- 継続成長率を見直す

- マイノリティディスカウントや非流動性ディスカウントを見直す

- バッファーの幅を広げる

以上のような項目を合理的な枠内(プロのバリュエーターとして説明責任を果たせる範囲内)で修正し、自分の感覚値に近づけていきます。

・・・まぁ、そんな感覚値を持っているのであれば、最初からDCF法なんて必要ないのでは?と思うかもしれません。それはそのとおりでして、結局は計算結果に意味があるのではなく、それを裏付けるロジックづくりにこそ意味があるのがDCF法だという意見は、そんなところから来ています。

感度分析!諸条件を変えるとこんなに変わる!

実際、上述の各計算過程において、少し諸条件(パラメータ)を変えたときに、どの程度最終結果が変わるのかを実験(感度分析)してみましょう。

感度分析1.売上高を保守的に見積もる

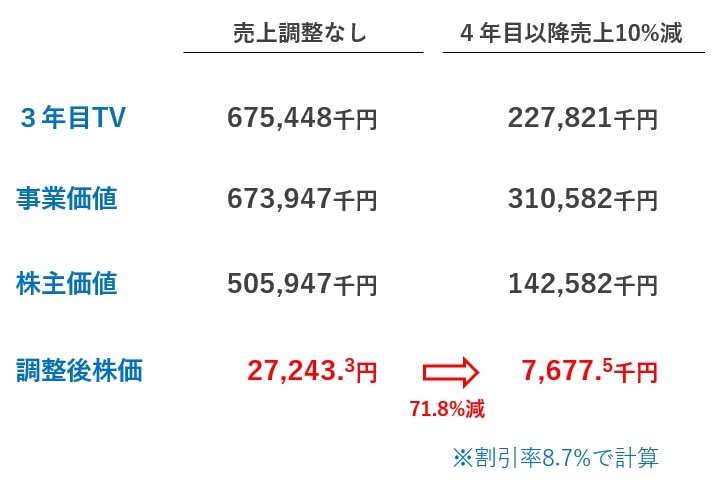

4年目以降の業績は「永久を前提とした平均値」という、合理的に予測するのもムリのある前提で考える必要があります。そこで、見積りを保守的に考えて、売上高を10%減らしてみましょう(下図)。

すると、ターミナルバリューが大幅に減少し、株式の価値は30%以下にまで減ってしまいました。

「永久」を想定するターミナルバリューの将来キャッシュフローは、このような「保守的判断による調整」によって、計算結果がまるで違ったものになります。

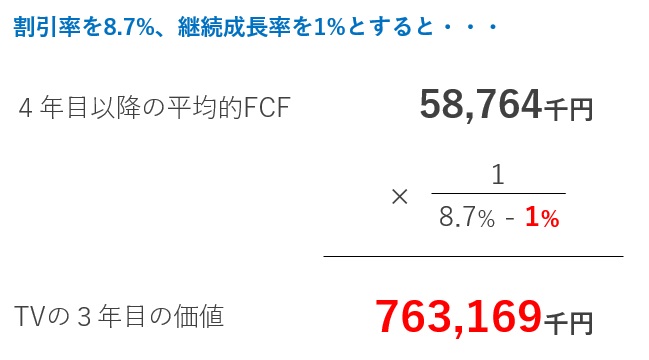

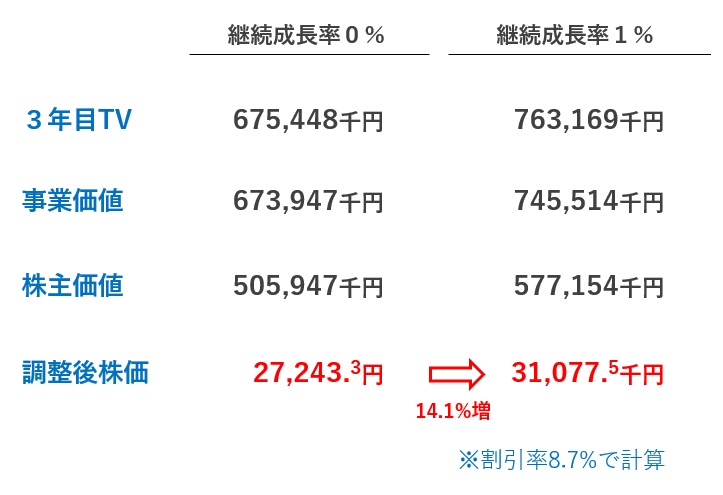

感度分析2.継続成長率を1%とする

上述のとおり、継続成長率を1~2%で設定するプロのバリュエーターも少なくありません。試しに、ターミナルバリューを計算する際の継続成長率を1%として計算してみましょう(下図)。

今度は14.1%増加しました。プロのバリュエーターでも意見が分かれる考え方1つで、これだけ変わるということです。

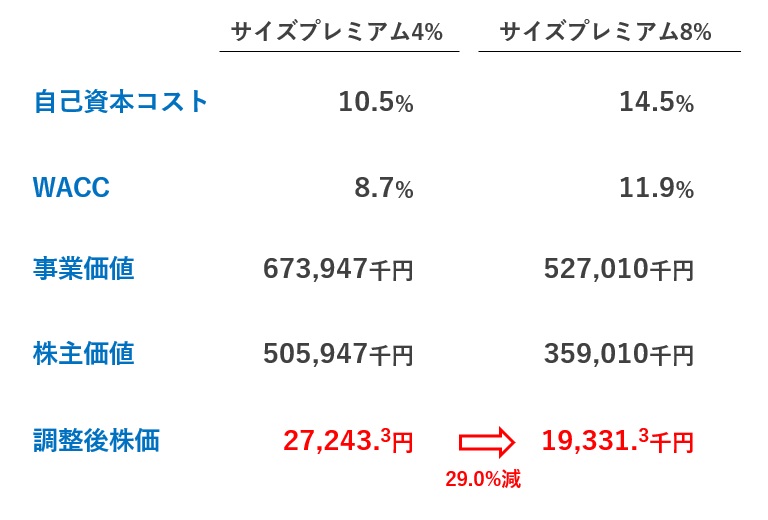

感度分析3.サイズプレミアムを8%にする

小規模企業を評価する際のサイズプレミアムは3~10%で設定されることが多いです。上記の計算例では4%で設定してみましたが、試しに8%で設定してみましょう。

これによって約30%も価値が変わってしまいました。サイズプレミアムの選択は完全にバリュエーターに委ねられているところがあり、依頼者側が検証することは簡単ではないのですが、その判断によってもこれだけ結論が変わるのです。

DCF法のメリットとデメリット

まとめとして、DCF法のメリット(活用利点)とデメリット(欠点)について整理しておきましょう。

DCF法の2つのメリット(活用利点)

DCF法で企業価値を評価することのメリットを整理すると、以下のとおりです。

メリット1.もっともロジカルな企業価値評価が可能

DCF法は仮説の上に仮説を重ねている側面は大いにありますが、それぞれの仮説は経済学者が認めてきたものです。

どんなに運用上の穴があったとしても、全体として考えの方向性は確かにロジカルであり、神のみぞ知る「客観的で適正な企業価値」を論理的に考えようとすれば、この方法以外にはありません。

メリット2.相当程度柔軟に計算結果を誘導できる

これは利点でもあれば欠点でもあるのですが、DCF法にはバリュエーターの匙加減次第で計算結果を大きく動かせるという特徴もあります。マルチプル法などもそれなりに匙加減の余地はあるのですが、DCF法はその比ではありません。

企業価値評価というのは、本来存在しないはずの「誰もが納得できる客観的な価値」を解き明かすものです。極端に言えば、感覚のほうが正しい、ということのほうが多いかもしれません。

感覚値に論理的な裏付けを持たせることが企業価値評価であるならば、柔軟に計算結果を誘導できるDCF法は、やはり便利な手法であると言えるでしょう。

DCF法の3つのデメリット(欠点)

DCF法は論理的には適正かつ便利な一方で、以下のような実務上の限界を抱えています。

デメリット1.ロジカルに走りすぎて直感的に納得できない

企業価値評価の結果が取引の交渉材料となるには、取引の当事者(売り手・買い手)が十分納得できる計算過程を持っていなければなりません。この意味では、DCF法は最悪の企業価値評価技法です。

「企業価値は将来キャッシュフローを割引計算したものである」という点は多くの方がなんとなく理解できると思いますが、「将来キャッシュフローはどうやって見積るのか?」「CAPMとは何か?」「事業永続を前提とする評価は正しいのか?」まで、当事者同士のコンセンサスを得ることはほぼ不可能です。

実際、DCF法が支持される理由については、専門家でも「一般的な手法です」「もっとも合理的な手法とされています」「あのウォーレン・バフェットも認めています」など、意味不明な説明を行っていたりします。それだけ、直感的に納得させるのが難しく、何らかの権威性に頼らざるを得ないということでしょう。

デメリット2.柔軟な調整が利きすぎて信憑性・客観性が低い

「客観的で適正な価値評価」であるならば、建前上は誰が計算しても同じ結果が出なければいけないはずです。しかし、DCF法はバリュエーターの匙加減が大いに利くので、それとは程遠い結果になります。

これは、結局のところ「DCF法なんて信用できない」という印象に繋がります。実際、DCF法で計算した結果を基に価格交渉を行っても、相手が「DCF法の計算結果なんていくらでも操作できる」という事実を知っている限り、単なる誘導だとしか思われません。

この点は「M&Aでの『適正価格』は情弱誘導の虚構ってことがスッキリわかる話」という記事でも解説していますので、併せてご覧ください。

デメリット3.「所説あり」が多すぎて不安定

DCF法は「最先端だが、未完成の理論」に成り立っています。色々不備はあるけど、一番マシだからこの方法を使うというのが偽らざる実情です。

サイズプレミアムはいくらが最適なのか、継続成長率はゼロにすべきなのか、期末主義と期央主義はどちらが適正なのか、非流動性ディスカウントは考慮すべきなのかなど、専門家の間でも意見が割れている問題は山ほど存在します。それらはいずれも正解で、いずれも不完全です。

どんなに中立性が高く腕のいいバリュエーターに企業価値評価をしてもらっても、争いが生じる余地は山ほどあります。価格を巡る裁判になったら、DCF法を用意していないよりマシなのは間違いないにせよ、どう転ぶかわかりません。つまり、DCF法はもっともマシとはいえ、なお不安定なのです。

そう言ってしまうと、そもそも企業価値評価なんて何のためにやるのか?という疑問にもなりかねませんが、残念ながらこれもまた現実ということです。

結局のところ、「価値」なんてそんなもの

本記事は、初心者の方にもDCF法の本質的な理解を深めていただくとともに、その限界や問題点もしっかり理解していただき、DCF法を適切に活用していただくために不可欠な知識を説明してきました。

結論として、DCF法はもっとも論理的でありながら、多くの限界や不完全性を抱えています。

しかし、価値というものはそもそも主観的なものであって、誰もが納得する客観的で適正な価値評価なんて、本来は存在しないはずなのです。そのような神のみぞ知る価値に論理の力で近づこうとするので、やはりどこまでも不完全にならざるを得ないのでしょう。

繰り返しになりますが、結局のところ、DCF法の計算結果そのものに意味があるのではなく、その結果に論理的な裏付けを作り出すことにこそ、DCF法の意味があると考えています。

'Finance Investment > Valuation' 카테고리의 다른 글

| 공모가 결정과 기업가치 평가 방법: 절대적 가치평가(상증법상 보충적 평가방법, 자본시장법상 본질적 가치평가법, DCF), 상대적 가치평가(PER, PCR, POR, EV/EBITDA), SK바이오사이언스 IPO를 통한 공.. (0) | 2021.05.05 |

|---|---|

| SOTP 벨류에이션: STOP 벨류에이션의 장점, STOP 벨류에이션 계산법, LG화학/한화솔루션을 SOTP로 벨류에이션 해보기 (0) | 2021.04.29 |

| CAPM계산, 무위험수익률계산, 시장수익률 계산, 베타계산 (2) | 2020.11.04 |

| DCF Vs Multiples: The Omniscient Analyst (1) | 2020.08.22 |

| DCF란, DCF계산법, DCF를 통한 EV 계산법(DCF+@) (8) | 2020.08.20 |