1. 왜 미국 M1 통화가 4배 증가하는 동안 M2 통화는 1.5배 증가에 그쳤을까?

미국 M1 통화량과 2020년 코로나가 터지고 나서 무려 4배가 증가하였다. 하지만 M2 통화량은 1.5배 증가하는데 그치고 있다.

M1 통화는 바로 현금 + 은행에서 현금으로 인출할 수 있는 통화를 의미

M2 통화는 M1통화 + 2년 미만의 예적금 등, 즉 현금화 시키는데 시간이 걸리는 통화를 의미

2. 통화의 증가는 은행의 "신용창조" 활동 = 대출 없이 M2 통화 증가 없다

중앙은행에서 시중은행에 1억원의 돈 (본원통화, M0) 을 풀었다고 가정하면, 은행은 1억원중에 지급준비금(지급 준비율10% 가정) 1천만원을 제외하고 대출을 실시한다.

그럼 은행에 1천만원만 남고 9천만원은 대출을 통하여 시중에 풀렸다가 9천만원은 다시 은행으로 돌아온다.

은행으로 돌아온 9천만원중 지급준비금 9백만원(지급준비율 10%)을 제외하고 8천1백만원은 대출을 통하여 시중에 다시 풀리게 된다.

이론적으로 신용창조 가능금액은 본원통화(M0) X 지급준비율의 역수인데, 지급 준비율이 10% 라면 중앙은행이 1억원을 돈을 풀면 신용창조로 10억원 돈이 유통하게 된다.

지급준비율이 5%라면 1억원 X 20 = 20억원의 돈이 유통하게 된다.

3. 경기가 나빠지면 은행의 대출이 줄어 든다..

신용창조는 은행의 대출을 통하여 증가한다.

불황이라면 은행이 대출하였는데 돈을 회수할 수 가능성이 줄어들고 대출을 축소하게 된다.

따라서 중앙은행에서 본원통화를 풀더라도 은행의 대출이 증가하지 않고 신용창조를 통한 통화량 증가가 일어나지 않게 된다.

4. 돈이 얼마나 잘 도는지를 알아보는 지표가 '통화유통속도'이다.

시중에 풀린 돈의 양뿐 아니라 그것이 얼마나 자주 손이 바뀌고 있는지 판단할 수 있다.

분기별 명목 GDP를 분기별 M2 통화량으로 나눈 것으로 불황일때 통화유통속도가 떨어지고 경기가 회복하면 증가한다.

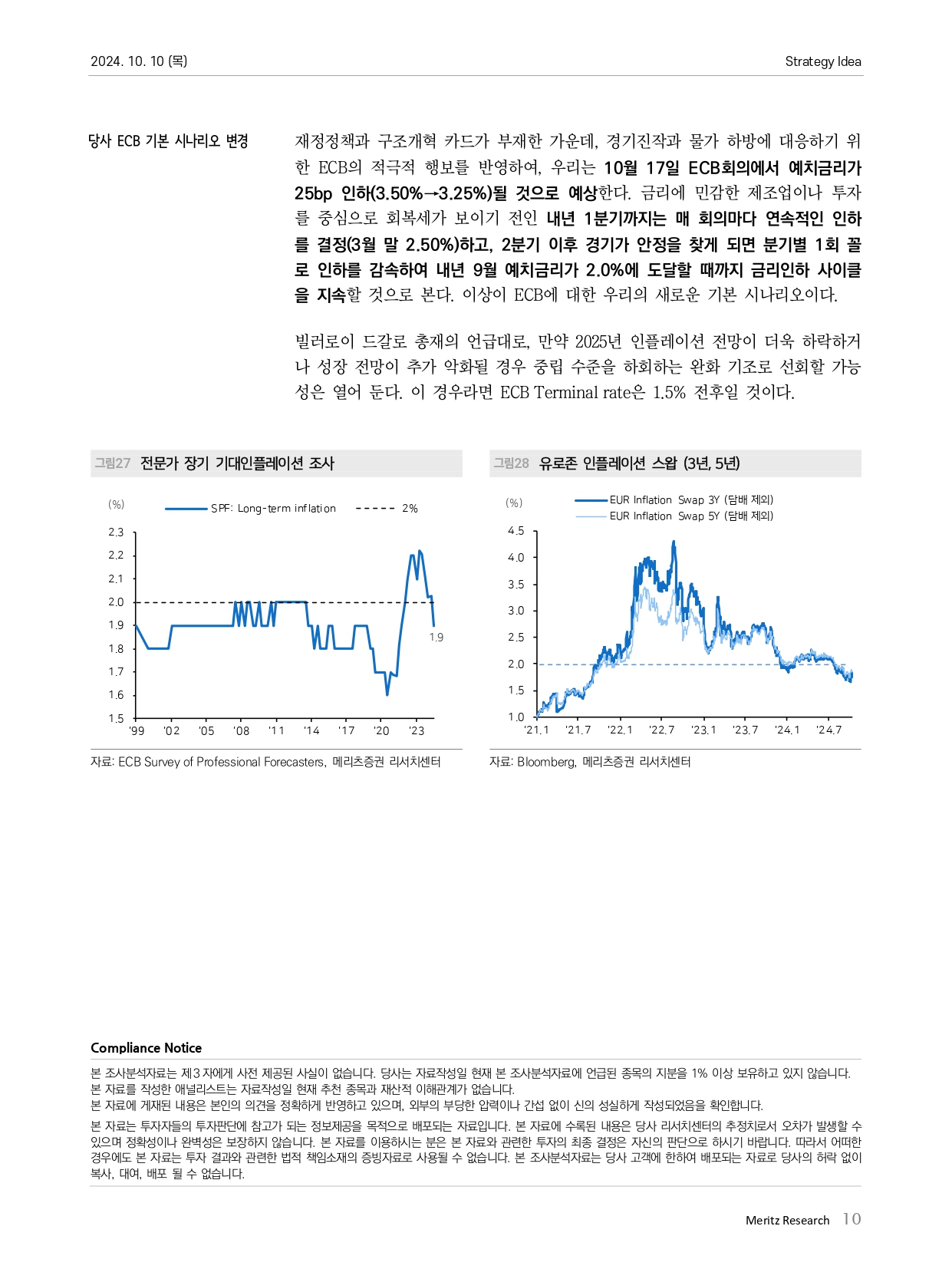

코로나 발생전 1.4였던 지표가 1.1까지 하락하고 현재는 회복중에 있습니다.

미국의 통화 유통 속도 그래프를 보면 2020년 코로나 팬데믹이 발생하면서 경기가 위축되면서 통화 유통속도가 절벽처럼 축소 되었다.

따라서 1번에서 코로나 팬데믹 기간 동안 M1 통화가 4배 증가하여도 M2 통화는 1.5배 증가하는데 그치는 이유인것이다. 미국 재무부가 돈을 풀어도 은행에서 대출을 축소하기 때문에 M2 통화량의 증가는 크게 늘지 않은 이유이다.

5. 미국 경기가 회복되면 M2 통화량이 증가할까? 감소할까?

M2의 통화량은 은행의 신용창조(대출)와 통화의 유통속도에 의하여 결정된다가 했다. 통화의 유통속도는 지급준비율과 금리 등으로 중앙은행이 조절한다.

미국은 통화량이 늘어나면서 인플레가 발생하고 금리를 급격히 올려서 통화량을 흡수하고 있습니다. 실제로 M1,M2 통화량이 감소하고 있습니다.

만약에 통화 유통속도가 증가한다면 어떻게 될까요?

4번에서 통화유통속도가 1.4에서 1.1로 하락했고, 예전의 1.4 수준으로 회복된다면, 코로나 팬데믹 기간 동안 미국의 M1이 4배가 풀렸으니 M2 증가율도 올라가지 않을까요?

즉, 금리를 올려서 대출비용을 증가시켜 신용창조를 억제하고 있지만 경기가 회복되여 대출비용보다 대출로 인하여 발생한 수익이 커진다면 대출이 늘어나고 M2도 같이 늘어나지 않을까요?

6. 미국의 양적 완화이후 돈의 흐름

미국은 코로나 팬데믹 기간 동안 급격한 경기침체를 우려하여 무제한적 양적완화를 실시하였습니다. 그에 따라서 M1 통화량은 4배나 늘어났습니다.

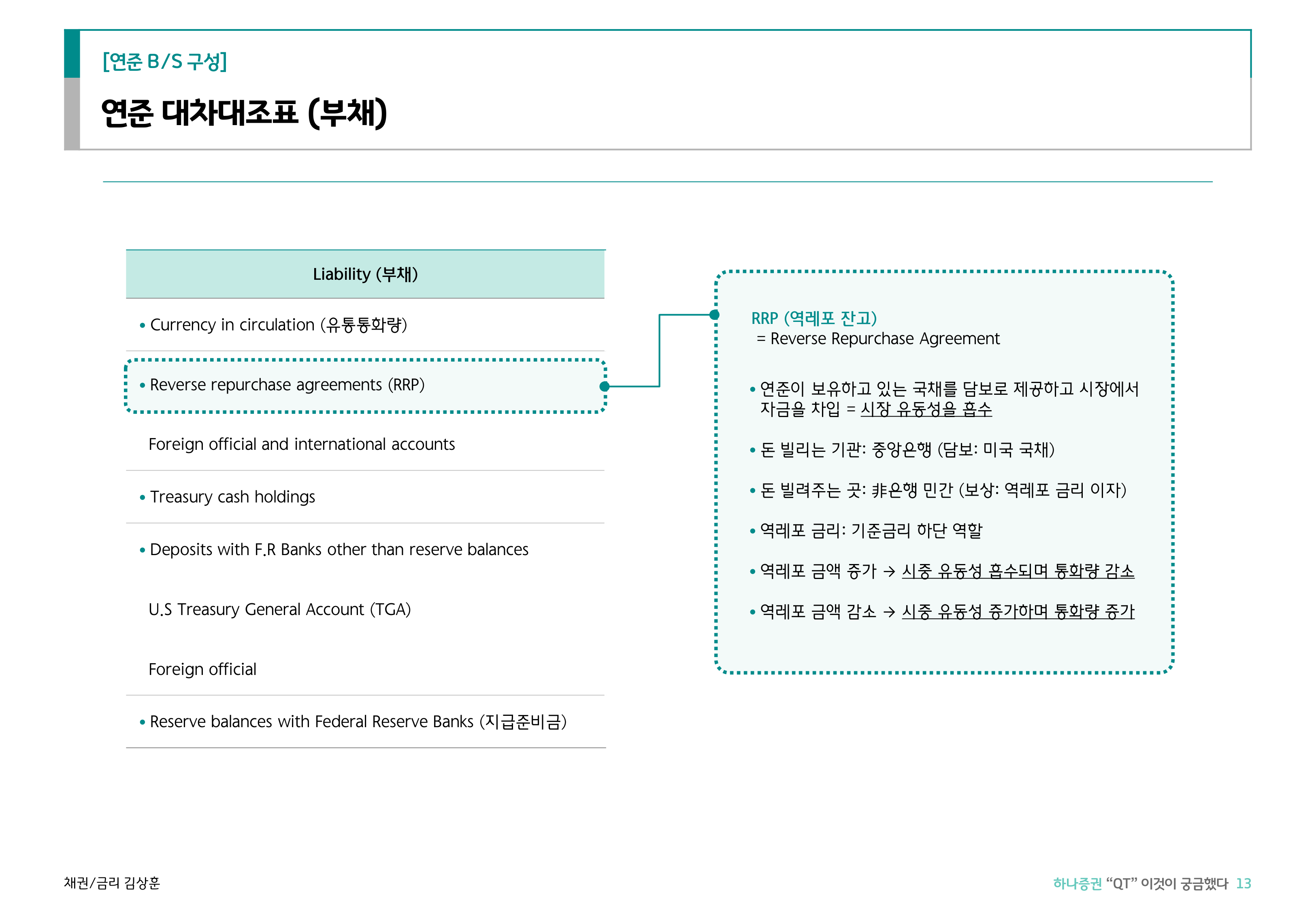

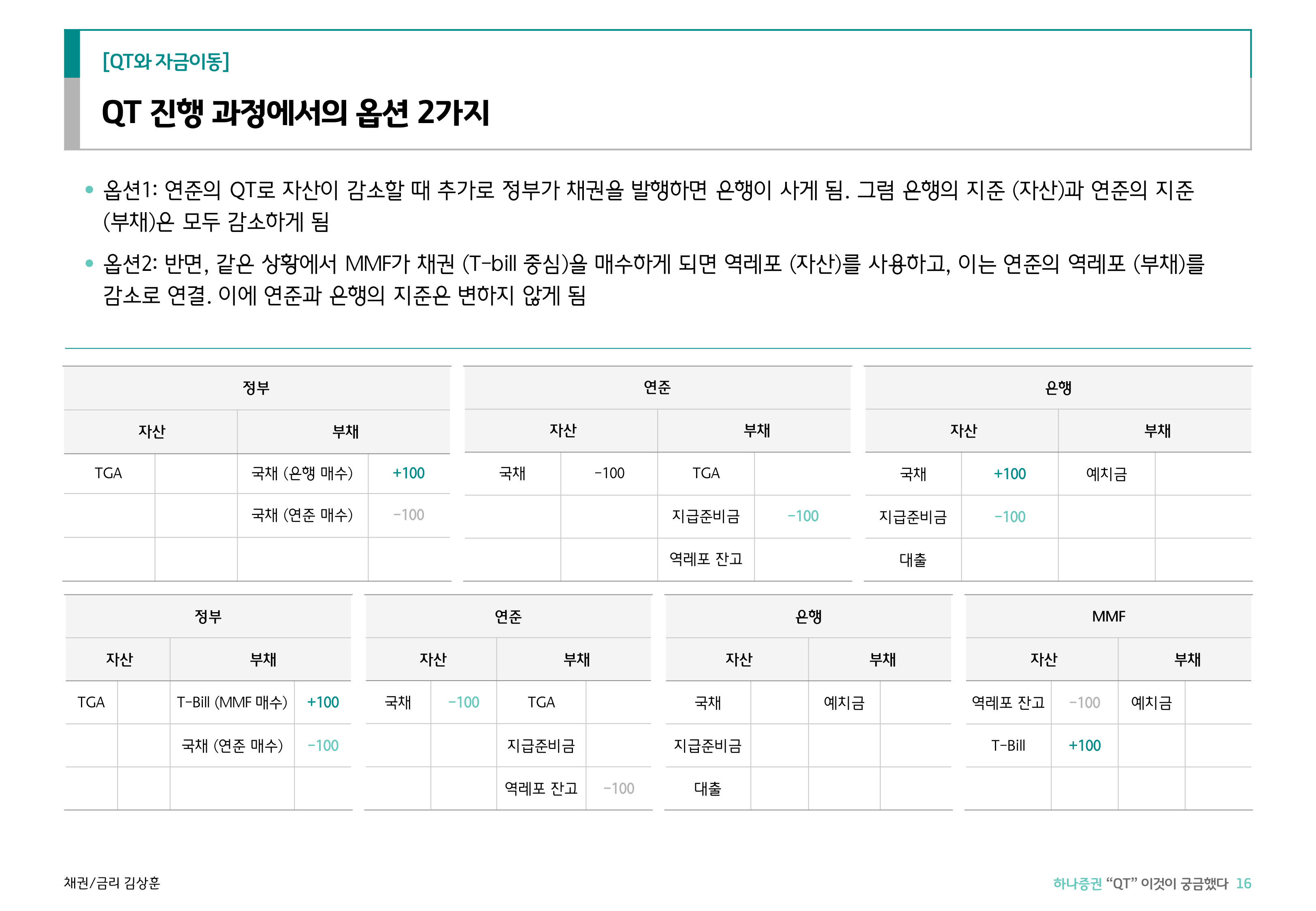

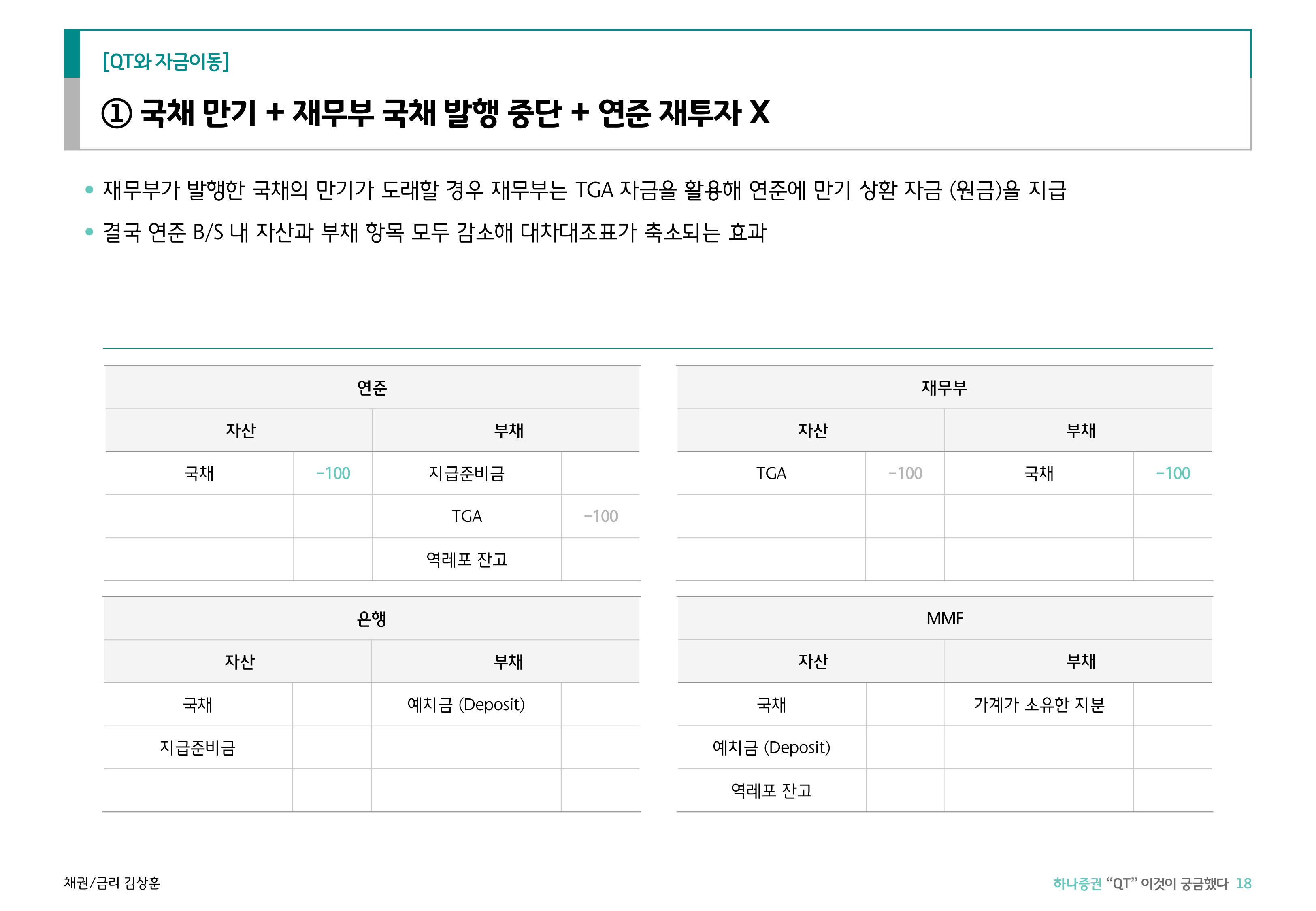

가. FED는 미국 국채를 매입하는 방식으로 신규 통화를 창조하여 시중에 풉니다.

나. 미국 재무부는 국채를 발생하여 현금을 확보합니다. 결국 FED가 발행한 신규 현금이 재무부로 흘러갑니다.

다. 미국 재무부는 경기회복을 위해서 개인들에게 보조금을 지급하고 개인들은 은행에 바로 인출 할 수 있도록 예치를 합니다. <M1 통화량 증가> 하지만 은행은 경기가 불확실하니 돈을 빌려주면 못 받을까봐 대출 축소를 합니다. < M2 통화량 증가 속도 감소>

라. 개인들이 보조금을 소비하면서 미국 경제가 살아나고 고용이 증가하고 실업률이 감소합니다.

마. 경기가 살아나면서 은행이 대출 상환 리스크가 감소하면서 대출이 증가합니다. M2가 증가하게 됩니다.

7. 자산 가격이 오를 것 같다.

앞서 M1 통화량이 증가한 만큼 M2 통화량이 증가하지 않았다고 설명했고, 그 이유는 경기 불확실성으로 일반은행의 신용창조(대출)이 증가하지 않았다고 했다.

만약, 경기가 회복한다면 통화유통속도가 예전처럼 회복한다면 M2 통화량이 크게 늘어날 가능성이 크다.

'Finance Investment > Investment_post' 카테고리의 다른 글

| 241108_FED는 어떠한 재원으로 양적완화를 수행하나? (3) | 2024.11.08 |

|---|---|

| 서울 상급지 부동산 가격 전망 (작성중) (3) | 2024.09.07 |

| 美 재무부, QRA 발표…"향후 몇 분기 발행 늘릴 필요 없을 것" (0) | 2024.08.20 |

| 부동산 PF 대출 기초 이해하기: 대주와 차주, 담보물, 책임준공, 분양성 (0) | 2024.05.20 |

| 부동산 PF란?: PF 구조, PF구조의 Player, PF 유동화 (0) | 2024.05.20 |