https://blog.naver.com/buttrchps/222978679468

2021 한국의 금융시장, 한국은행

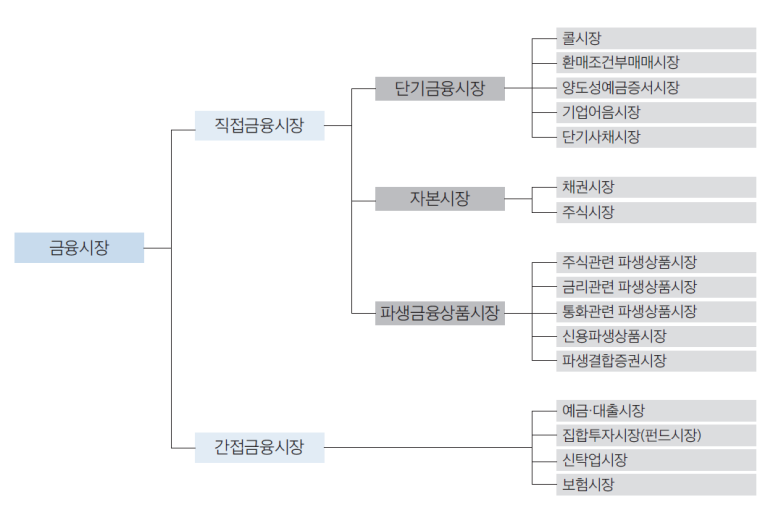

한국은행에 따르면 금융시장은 크게 직접금융시장과 간접금융시장으로 나뉜다.

직접금융시장은 증권의 발행과 자금 거래가 당사자 사이에서 직접 이전되는 시장을 의미한다.

간접금융시장은 은행 등과 같은 금융중개기관을 통하여 자금이 이전되는 시장을 의미한다.

직접금융시장은 다시 금융상품의 만기를 기준으로 단기금융시장과 자본시장으로 구분된다.

단기금융시장은 통상 만기 1년 이내의 금융상품이 거래되는 시장이며

자본시장은 1년 이상의 장기자금을 조달하는 시장이다. 다른 말로 장기금융시장이라고도 부른다.

단기금융시장의 중요성, Federal Reserve Bank of St.Louis

우리는 직접금융시장, 그 중에서도 미국의 단기금융시장의 금리구조에 대해 우선 다뤄보고자 한다.

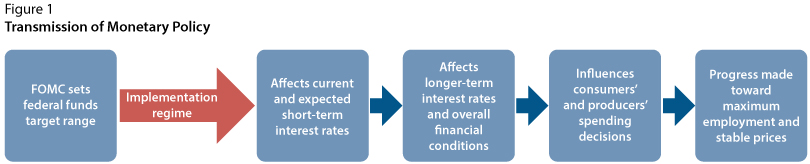

단기금융시장은 중앙은행의 통화정책 효과가 파급되는 시작점이다. 단기시장금리의 변화는 장기시장금리, 주가, 환율 등 금융시장 전반에 파급되기 때문에 단기금융시장의 변화가 모든 금융시장에 영향을 미치게 된다고 할 수 있다. 따라서 우리는 가장 먼저 단기금융시장의 금리구조부터 파악해보고자 한다.

The Fed’s New Monetary Policy Tools, Federal Reserve Bank of St.Louis

2020년 8월, 세인트루이스 연준에서 'The Fed's New Monetary Policy Tools' 이라는 아티클을 발간하였다. 해당 아티클은 기존에 시행하던 공개시장조작과 함께, 단기금융시장을 통제하기 위해 만든 새 통화정책에 대하여 소개하는 글이다. 연준은 해당 정책에 대해 소개하며, "The Fed has changed the way it implements monetary policy, but many of the recent changes are not reflected in teaching resources.(연준이 통화정책을 적용하는 방식을 변경하였으나, 최근에 시행한 다양한 변화에 대한 내용이 학습 자료에 반영이 잘 안되고 있음)"이라며 아쉬움을 표시했다. 우리가 공부해 볼 것은 바로 연준이 아쉬워하는 이것, 'The Fed's New Monetary Policy Tools' 이다. 그럼 시작해보자!

1. 기준금리 (Federal Funds Rate, FFR)

금융시장의 가장 기본적인 금리는 기준금리이다. 기준금리라는 이름에서도 알 수 있듯이 모든 금리의 '기준'이 되는 금리라는 뜻이다. 미국 연준이 발표하는 기준금리는 사실상 전세계 기준금리로 각국의 중앙은행들이 미국 기준금리를 참고해 자신들의 정책 금리를 설정한다.

전세계 주요 국가 기준금리 추이

그런데 사실 미국의 경우 엄밀히 말하자면 기준금리라는 건 없다. 미국의 기준금리는 '연방기금금리, FFR '라는 명칭이 따로 있다. 다만 우리에게 연방기금금리라고 하면 익숙하지 않으니까 언론에서는 그냥 기준금리라고 하는 것이다. 본 글에서도 편의상 연방기금금리를 기준금리라고 지칭하겠다.

연준에서는 1년에 8차례 정기회의를 개최하여 기준금리를 결정한다. 미국 내외 다양한 경제 상황과 지표들을 고려하여 "기준금리는 X.XX% ~ X.XX% 로 하겠습니다 땅땅땅" 하고 공표하게 된다. 최근 연준에서는 급격한 금리인상을 단행해 미국 기준금리를 15년만에 최고치인 4.25% ~ 4.5% 로 설정하였다.

그렇다면 기준금리에서 '기준'은 무엇에 대한 기준을 말하는걸까? 또 기준금리를 4.5% 처럼 특정한 숫자가 아니라 4.25%~4.5% 처럼 범위로 정한 이유는 무엇일까? 두 질문의 답은 기준금리의 영문명칭을 보면 알 수 있다.

Federal Funds Target Range - Upper Limit / Lower Limit, Fred

기준금리를 영어로 말하면 Federal Funds Rate, 더 정확하게는 Federal Funds Target Range 이다. 여기서 중요한 것은 Target 이라는 단어이다. 즉, 기준금리는 연준이 특정한 금리를 Target 한 금리라는 말이다. 예를 들어 연준이 Target하는 금리가 A이고 현재 기준금리를 4.25%~4.5% 으로 설정하였다고 하자. 그건 연준이 시장에 "우리는 A를 4.25%~4.5% 사이로 유지하려고 해요" 라고 말해주는 것과 동일하다.

곧 설명하겠지만 연준이 타겟하는 A는 실효연방기금금리라고 불리는 EFFR 이다. 연준은 EFFR이 특정한 범위를 벗어나지 않도록, 기준금리의 상단과 하단 수치를 설정하여 조정한다. 그 조정범위가 바로 세계 모든 주식쟁이들이 주목하는 기준금리이다.

(그래서 사실 뉴스에서 '제로 금리의 종말'이라고 하는 것은 기준금리 0%의 시대가 끝났다는 뜻이 아니라, EFFR을 0%~0.25% 사이로 유지하려고 하던 초저금리 시대가 끝났다는 것을 의미한다.)

2. 실효연방기금금리 (Effective Federal Funds Rate, EFFR)

방금 우리는 연준이 target 하는 금리가 EFFR 이라는 것을 알게 되었다. 그럼 대체 EFFR이 뭘까?

EFFR 이란 미국 시중은행 간 자금거래에 적용되는 1일물 초단기 금리를 뜻한다. 일종의 1일물 콜 금리라고 할 수 있다. 콜 금리라... 조금 더 쉽게 이해해보자.

일반 은행들은 지급준비금이라는 것을 중앙은행에 예치하여야 한다. 지급준비금이란 각 은행들이 예금액 중 일정 비율 이상을 중앙은행에 예치해 놓은 것으로, 모든 시중 은행들이 예외 없이 지켜야 하는 법적인 사항이다.

한국 시중은행의 지급준비율(지준율), 한국은행

예컨대 한국의 경우 시중은행의 일반적인 예금 지급준비율은 7%이다. 즉, 어떤 고객이 B 은행에 100만원짜리 예금을 들게 된다면 B 은행은 반드시 7만원 이상 한국은행에 예치해야 한다. B 은행에서는 한국은행에 10만원을 예치하였다고 가정해보자.

그럼 B 은행이 예치한 지급준비금은 두 가지 종류로 나뉜다.

첫 번째는 통화당국이 법으로 정한 최소 지급준비금인 법정지급준비금이다. 법정지급준비금이란 말 그대로 법정지급준비율에 따라 예치한 금액으로 예시에서는 100만원의 7%, 즉 7만원이 법정지급준비금이 된다.

그런데 B 은행은 10만원을 예치하고 있다. 이 때 7만원 이상 예치한 금액, 3만원은 뭐라고 부를까? 우리는 법정지급준비금을 초과하여 보유하고 있는 예치금을 초과지급준비금이라고 부른다.

즉, B 은행의 지급준비금 10만원은 법정지급준비금 7만원과 초과지급준비금 3만원으로 나뉘게 되는 것이다.

은행들은 매월 지급준비금 적립대상인 모든 예금들을 평균하여 일정비율 이상 법정지급준비금을 보유해야 한다.

그런데 만약 은행의 사정으로 인해 당장 법정지급준비금이 부족해지면 어떻게 될까?

어느 날, B 은행에서 고객들의 예금 인출이 평소보다 많이 발생하여 지급준비금이 1천만원 정도 부족해지게 되었다. 지급준비금은 반드시 준수하여야 하는 법적 사항이므로 B 은행은 초과지급준비금을 많이 보유하고 있는 버터칩 은행에 가서 하루만 돈을 빌려달라고 부탁한다. 버터칩 은행은 초과지급준비금 중 1천만원을 빌려줘도 자신들이 법정지급준비금을 유지하는데 이상이 없다고 판단하고 B 은행에게 돈을 빌려준다. 이 때, 버터칩 은행은 B 은행에게 돈을 공짜로 빌려줄 수 없으니 콜 금리를 적용하여 1천만원을 대여해준다.

그렇다. 콜 금리는 은행 간 자금 대여에 적용되는 단기 금리이다. 그럼 콜 금리의 일종인 EFFR은 미국 은행 간 단기 자금 거래에 적용되는 금리라고 할 수 있다. 미국 은행에서 단기 자금이 필요할 때 EFFR 금리를 기준으로 대출 받는다는 뜻이다. EFFR의 역할은 여기서 끝나지 않는다. MMF(Money Market Fund)나 증권사 또한 단기금융시장에서 거래를 할 때 EFFR을 참고하여 금리를 설정한다. 그만큼 EFFR 은 단기금융시장에서 중요한 금리이다.

Effective Federal Funds Rate, Fred

그림에서도 확인할 수 있겠지만 EFFR 은 기준금리처럼 직선이 아니라 꼬불꼬불하다. EFFR 은 콜 금리의 일종이므로 자금의 수요와 공급에 따라 수시로 변동하게 되기 때문이다. 만약 시장에 자금이 풍부하여 여러 은행의 지급준비금이 충분하다면? 자금을 공급할 수 있는 은행들이 넘쳐나게 되어 EFFR이 하락할 것이다. 반대로 시장에 자금이 없어 지급준비금이 부족해진다면? 자금 수요가 커져 EFFR이 상승할 것이다.

그럼 우리는 여기서 기준금리와 EFFR의 차이를 발견할 수 있다.

기준금리는 연준이 공표하는 순간 정해지게 된다. 한번 정해지고 나면 일정기간 동안 변하지 않는다.

반면 EFFR 은 자금에 대한 수요와 공급에 따라 결정되는 시장 금리이다. 즉, EFFR은 매 순간 변화한다.

현재 연준이 나름 잘 통제하고 있는 것으로 보이는 EFFR, Fred

연준의 입장에서 이렇게 살아움직이는 EFFR 을 적절히 통제하는 일은 매우 중요하다. 순간적으로 EFFR이 급등하기라도 한다면 단기금융시장에 유동성 경색을 불러와 금융시장 전체에 부정적인 충격을 줄 수 있으니까 말이다. 안 그래도 기준금리는 1년에 8번밖에 못 바꾸는데 잘못했다간 EFFR 이 기준금리 밖으로 튈 수도 있다.

그럼 연준은 어떻게 EFFR 을 조절하는 걸까?

EFFR 시장에 개입해서 유동성 공급이라도 하나? 아님 기준금리 밖으로 나가지 말라고 법적으로 제약을 할까?

아니다. 연준은 그것보다 더 복잡하고 정교한 무기들로 EFFR을 조절한다.

하나는 지급준비금에 대한 이자 IORB, 다른 하나는 역레포 금리 ON RRP.

이름부터 어렵다. 복잡한 글이 될 수 있으니...다음 글에서 계속하겠다.

[출처] (2) 단기금융시장 - 기준금리와 EFFR|작성자 소머

'지식 > 거시경제학' 카테고리의 다른 글

| 하나증권_QT 이것이 궁금했다 (0) | 2024.10.02 |

|---|---|

| 연준 통화정책과 지급준비금, 역레포(RRP), TGA 변동의 이해 (1) | 2024.03.10 |

| 금리의 종류, 용어들과 과거 히스토리들 feat. FFR EFFR IoRB RRP RP (0) | 2024.01.17 |

| 미 연준의 금리 조절법: 콜금리, 기준금리, 법정지급준비금, 초과지급준비금리(IOER), 연방기금, 연방기금실효금리(EFFR), 레포 금리, 역레포 금리 (0) | 2023.10.31 |

| 경기종합지수, 경기선행지수, 경기동행지수, 경기후행지수, 경기선행지수순환변동치 (0) | 2023.04.12 |