Valuation의 중요성

어떤 종류의 M&A에 있어서도 종국적으로는 대상기업의 가치를 평가하는 것이 가장 중요한데, 그 이유는 기업가치평가가 M&A의 추진과정에 있어서 대상기업에 대한 적정한 매수·매도가격의 기본적 판단기준이 되고 또한, 기업을 매수 또는 매도한 이후에도 동 M&A의 성공 여부와 동 M&A가 매수기업 또는 매도기업의 기업가치 극대화에 도움이 되었는지에 대한 사후 평가에 있어서도 기본적 판단기준이 되기 때문이다.

Valuation의 종류

기업의 가치를 평가하는 방법에는 여러 가지가 있으나 일반적으로 이용되는 기법들은 다음과 같다. 벨류에이션을 해야하는 목적, 그리고 시장이나 기업의 상황에 맞추어 알맞은 벨류에이션을 선택하여야 한다.

가령, 기업청산의 경우 법적으로 순자산 평가법으로 정해져 있기 때문에, 다른 벨류에이션 방법은 맞지 않다.

다른 예로는, 성장주가 있겠다. 특히 바이오 업계와 같은 성장주는 효자상품 하나로 회사에 엄청난 이익을 가져다 주기 때문에, 절대평가방식으로는 상상할 수도 없을 만큼의 시장가치를 인정받는다. 이러한 업계나 기업은 상대평가방식의 벨류에이션이 적절할 것이다.

| 절대평가방식 | 상대평가방식 (마켓어프로치) | ||

|---|---|---|---|

| 인컴어프로치 | 넷에셋어프로치 | ||

| 상장인 경우 | 상장기업의 경우 시장에서 MV가 이미 평가되어 있기 때문에, 절대평가할 필요가 없음 | ■ PBR ■ PSR ■ PER ■ EV/EBITDA |

|

| 비상장인 경우 | ■ DCF ■ RIM |

■ 장부가 순자산 평가법 ■ 시가 순자산 평가법 ■ 보충적 평가방법 ■ 본질가치에 의한 평가방식 |

■ PBR ■ PSR ■ PER ■ EV/EBITDA |

상대 평가 방식 (Multiple analysis)

상대가치 평가방법(PER 비교, EV / EBITDA 비교, PSR 비교, PBR 비교, EV / Capacity 비교 등) 은 주식시장에 분석대상 기업과 동일하거나 유사한 제품을 주요 제품으로 하는 비교가능성이 높은 유사 기업들이 존재하고, 주식시장은 이런 기업들의 가치를 평균적으로 올바르고 적정하게 평가하고 있다는 가정하에 분석대상 기업과 비교기업을 비교, 평가하는 방법으로서 그 평가방법이 간단하고 연관성을 갖기 때문에 유용한 기업가치 평가방법으로 인정되고 있다. 그러나, 비교기업의 선정 시 평가자의 주관 개입 가능성과 시장의 오류(기업가치의 저평가 혹은 고평가)로 인한 기업가치 평가의 오류 발생 가능성은 여전히 상대가치 평가방법의 한계점으로 지적되고 있다.

1. 동종 회사와의 EV 비교

이는 대상기업과 동종 혹은 유사 업종에 있는 상장회사와 재무적 자료를 비교함으로써 기업을 평가 하는 방법으로 비교회사의 주식시장에서의 가치와 그 회사의 주요 재무지수와의 관련성을 파악하여 대상기업에 적용하는 것이다. 대표적인 멀티플 지표로서는 PER 비교, EV / EBITDA 비교, PSR 비교, PBR 비교, EV / Capacity 비교 등이 존재한다.

① 어떤 지표를 언제 사용할까

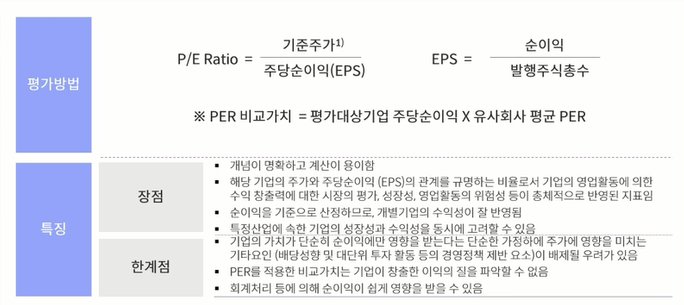

PER은 재무제표에서 쉽게 얻을 수 있는 데이터로 취득할 수 있다는 장점이 있다. 그러나, 당기순이익이 분모가 되므로 당기순이익이 지닌 태생적인 한계를 갖는다. 당기순이익은 영업이익 외 금융손익과 영업외손익도 계산된 수치이므로 이익의 질이 훼손될 우려가 크다.

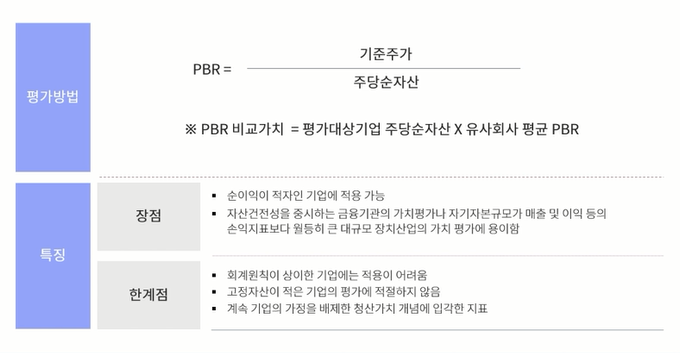

PBR은 금융기관의 보수적 가치평가나 자본비율이 높은 대규모 장치산업(건설업, 조선업 등)의 가치평가에 주로 사용된다. 그러나 회계원칙이 상이한 해외와의 비교가 어렵고, 고정자산이 적은 기업의 평가에 적절하지 않다. 무엇보다도 계속 기업을 가정한 미래의 가치를 고려하지 않고 과거의 자산을 기준으로 한다는 점이 가장 큰 단점으로 지적된다.(selling사이드가 PBR로 기업가치를 산정하여 매각하려 한다면, 해당 기업의 주주들에게 배임 및 횡령으로 고소당할 우려도 있음)

PSR에서 사용되는 매출액은 당기순이익이나 영업이익에 비해 매우 클리어하므로 신뢰도가 높은 지표라고 할 수 있으며, 적자기업에 대해서도 가치평가가 가능하다는 장점이 있다. 그러나, 매출액이 증가하는 만큼 순이익이 증가할 거라는 가정을 기초로 하고 있기 때문에 논리적 결함이 존재한다.

EV/EBITDA는 캐쉬플로우에 가장 근접한 수치이기 때문에, 매우 본질적인 수치라고 할 수 있으므로 객관적 가치평가의 지표로 가장 선호된다. 그러나 EBITDA는 유형자산감가상각비를 포함하기 때문에, 기업 존속에 필요한 재투자를 고려하지 않으며 이로인해 실제 캐쉬플로우와 왜곡이 발생할 수 있다. 이에 대한 대체 지표로 EBITA를 사용하기도 하며, MCKINSEY VALUATION BOOK에서는 상대가치 평가 지표로서 EV/EBITA를 가장 신뢰도 높은 지표로 설명하기도 했다.

네오팩트라는 회사가 상장할 때 공시되었던 주가 평가 기준에 대한 설명을 케이스스터디로 다루어 볼까한다. 증권신고서는 금융시장에서 회사의 가치를 어떻게 평가하는지 알수 있는 매우 유용한 자료다. 평가대상회사가 어떤 비율을 적용할지 투자설명서에 이유가 상세하게 정리되어 있다. 사례 기업은 PER를 적용하는 평가방법을 사용했고, 아래는 선정 이유이다. PER는 수익성을 잘 반영하고 있고, 성장성, 위험 등을 반영하고 있어서 적합하다는 의미이다.

그렇다면, 다른 방법은 왜 적용하지 않았을까? 먼저 PBR은 금융기관이나 고정자산의 비중이 큰 장치산업에 유용하기 때문에 배제했고, PSR은 비교기업간에 매출액 대비 수익률이 유사해야 하고 외형적 크기만을 비교하여 왜곡되므로 제외했다고 한다. 마지막으로 EV/EBITDA는 유형자산이나 기계장비에 대한 감가상각등 비현금성 비용이 많은 산업에 유용해서 제외했다고 한다.

② 동종 회사를 선택하는 기준은 무엇일까

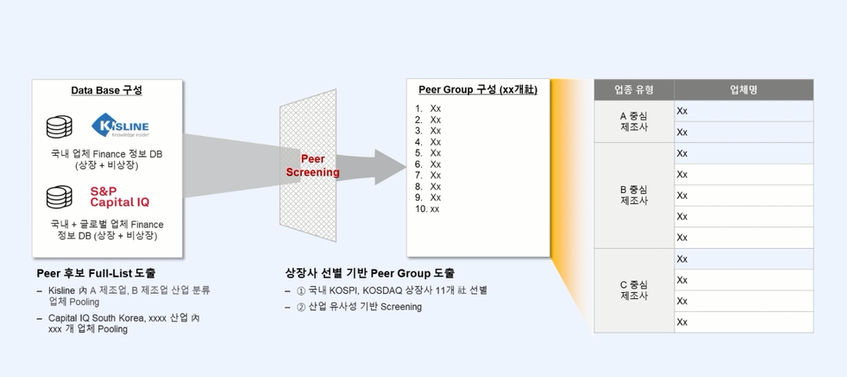

동종 회사를 고르기 위해서는 아래와 같은 프로세스를 활용한다.(feat.mckinsey valuation)

1\. 산업분류표에 근거에 동일한 산업군 내에서 동일 사업을 영위하고 있는 경쟁사로 롱리스트 작성

2\. 이후 다음의 조건에 맞추어 쇼트리스트 작성(5~6개 사)

- 자본효율의 유사성: ROIC가 유사한 기업(기업가치창출모델에서 ROIC의 유사성)

- 매출유사성: 매출 성장율이 유사한 기업(기업가치창출모델에서 NOPLAT의 유사성)

- 자본구조의 유사성: 자본구조가 유사한 기업(기업가치창출모델에서 WACC의 유사성)

- 기술적 부분: 결산월을 매칭할 것, 상장후 6개월 경과할 것, 최근 2년간 감사의견 적정일 것 등

3.멀티플의 선호순대로 각 기업의 멀티플 작성순

- 영업이익/EBITA > 순영업이익/EBITDA > EV/EBITA > EV/EBITA > EV/EBIT > POR > PER

- 데이터 취득에 따른 현실적인 지표: EV/EBITA, EV/EBIT, POR, PER, PSR

- 각 기업의 멀티플 작성 시, 근 10년 간의 데이터를 통해 추세 분석

5\. 선정된 종목의 각 멀티플에 따라 벨류에이션 비교

- 멀티플 비교 시, 국가적/기업적 특성을 고려했을 때, 해당 기업이 받는 멀티플이 타당한 지 판단 필요. 예를 들어, 최종 비교 기업으로 선정된 A가 x20이라면, 해당 기업의 멀티플도 x20으로 판단할 것이 아니라 해당 기업의 갖는 국가적, 기업적 특성을 고려하여 (+-)하는 작업이 필요함

비교리스트를 작성하다 보면 완벽히 동일한 시장에 존재하는 기업을 다수 찾아내기는 쉽지 않다. 따라서, 아래와 같이 80%이상 핏한 tier, 50%이상 핏한 tier로 나누어 상대가치 평가를 진행하면, 조금 더 객관적인 벨류에이션을 진행할 수 있다.

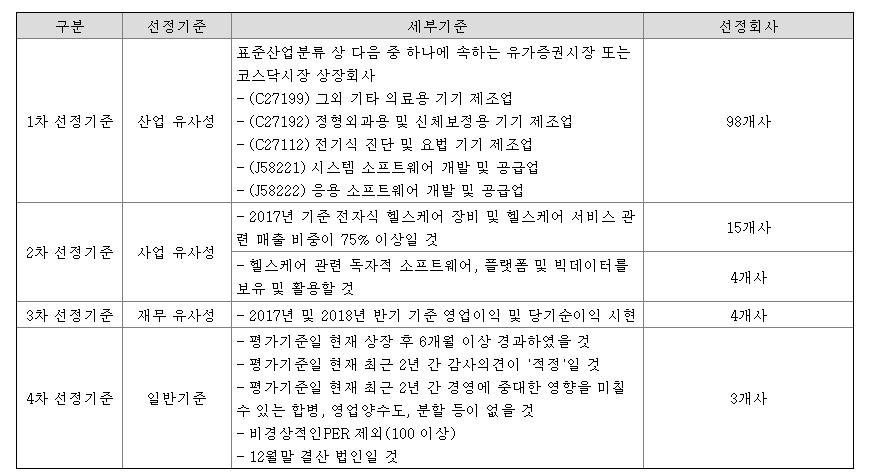

실제 코스피의 증권신고서에서는 아래처럼 여러 스텝을 거쳐가면 롱리스트에서 쇼트리스트로 줄여나간다. 롱리스트에는 98개사가 선정되었으며, 최종적인 쇼트리스트에서는 3개사가 선정되었다.

③ 멀티플이 나왔다면 어떻게 비교할 수 있을까?

상대 가치 평가 시 멀티플 자체만으로는 의미가 없습니다. 어떠한 종류의 다른 멀티플들과 어떠한 방법을 통해서 비교해야 타당할지, 활용면이 중요합니다.

비교할 他 멀티플 대상들은 다음과 같습니다.

- 동일 주식의 역사적 멀티플과의 비교

- 동일 시장 내 경쟁사(국내 국외) 멀티플과의 비교

- 동일 밸류체인 내 타 시장 회사들의 멀티플과 비교

그런데 말입니다..

시장 상황이 너무 좋거나 혹은 너무 안좋아서 전체적으로 왜곡된 정보라면 비교할 의미가 없지 않을까요? 그래서.. 상대평가 시에는 시장 전체의 자금 포화도를 고려하는 지표도 동시에 보아야 합니다. 대표적인 지표로는 아래 2개의 지표가 있는데요.

- GDP 대비 시가총액

- M2 대비 시가총액

위의 지표를 활용하여 타겟과 비교대상 멀티플 群 이 적당한 멀티플인지, 아니면 할인 및 할증이 필요하지는 않을지 고려해야 합니다.

④ 장점 및 단점

이 방법은 대상기업을 상장되어 있는 기업의 가치와 유사하게 평가하는 방식으로 주식시장에서의 가치는 대상기업을 평가하는 출발점으로 매우 유용한 의미를 갖는다고 볼 수 있다. 그러나 상장 회사의 인수에 있어서는 인수 전의 시장가치에 상당한 Premium이 더해지는 것이 현실이므로 상기업의 평가에 있어서도 이러한 Premium이 추가로 고려되어야 하며 또한, 이 방식이 효과적으로 적용되기 위해서는 적절한 비교 회사들이 존재하여야 하고, 설령 비교 회사들이 존재한다 하더라도 각 회사들의 회계처리방식에 차이가 있다면 그로 인하여 비교 재무 지수들의 가액이 크게 달라질 수 있다는 것이 단점일 수 있다.

2. 유사 거래와의 비교

이는 최근 수 년간 유사한 기업인수의 사례와 비교하여 대상기업의 가치를 평가하는 방법으로 각 거래에 있어서 인수가액과 피인수 회사의 주요 재무지수와의 관련성을 파악하여 대상기업에 적용하는 방식이다.

①유사거래와의 비교 방식(Example)

(단위 : 억원)

Aggregate Consideration = 100%지분 인수가액 + 순인수부채②장점과 단점

이 방식은 대상기업이 인수가액의 범위를 결정하는 데에는 가장 유력한 방법중의 하나이나 이러한 유사거래라는 것이 흔하지 않고 선정에도 세심한 주의가 필요하며, 설사 유사거래가 있다 하더라도 그 자료에 대한 접근이 어려운 단점이 있다.절대 평가 방식

절대 평가 방식의 핵심은 기업의 가치(EV)는 기업이 현재 가지고 있는 것(순자산)과 미래에 창출할 이익의 합이라는 것이다. 예를 들어, 자기자본은 2000만원 밖에 없는 게임제작 회사가 년에 10억의 당기순이익을 창출한다면, 10년후 이 회사의 가치는 대략 2000만원 + (10/r)억이 된다.(10억 * 10년 = 100억이 아닌이유는 r이 이자율일 때 10억을 매년 이자율만큼 할인하여 무한등비급수로 계산했기 때문)

DCF 가치평가법은 미래의 예상 수익을 현재 가치로 매우 정교한 방식으로 환산하는 방식이다. 거의 동일한 사고법인 RIM 가치평가법은 DCF의 번거로운 미래 수익의 현재가치 계산을 생략하고, 기업의 미래수익을 자기자본 * (ROE - CAPM)의 방식으로 간단히 하는데 차이가 있을 뿐이다.(RIM에 의한 EV = 자기자본 + 자기자본 * (ROE - CAPM))

대상기업이 향후 창출할 수 있는 잉여영업현금흐름{Free Cash Flow=Net Operating Profits Less Adjusted Taxes [세후 영업이익 : 영업이익 (Earnings Before Interest and Taxes)-EBIT에 대한 세금]+감상비/상각비/충당금 등- 자본적 지출 - 운전자본/기타자산의 증가}을 산출한 후 이를대상 기업의 가중평균자본비용(Weighted Average Cost of Capital)으로 할인한 현재가치 (Present Value)의 합을 기준으로 대상기업의 가치를 평가하는 방식으로추정기간은 5~10년이 일반적이며 최종 추정연도 이후의 잔존가치(Continuing Value)는 최종 추정연도의 FCF를 WACC(또는 WACC-고정성장률)로 나눈 것 또는 최종 추정연도의 EBITDA를 적정배수(EV/EBITDA Multiple)로 곱한 수치를 적용하는 방식이다.

이렇게 평가된 기업의 영업가치(Operating Value)에 비 영업자산[Non Operating Asset : 초과 현금(Excess Cash), 각종 대여금(Loan), 투자자산(투자 유가증권 등) 및 비업무용 자산(Idle Property)]의 시장가치(Market Value : 매각 또는 정리할 경우 Additional Cash-in 금액)를 더하고 여기에 부채를 차감하여 대상기업의 실질적인 인수가액(Cash-out)을 산정할 수 있다.

이 방식은 현존하는 기업가치평가 방법 중 가장 신뢰할 만하고 많이 사용되는 방식이므로 어느 특정 회사의 기업가치평가를 예를 들어 그 원리 및 접근방식을 상세히 알아보기로 하자

1. Discounted Cash Flow에 의한 기업가치평가 (Example)

- ①산출식

다음의 포스트를 참고 - ②DCF방식의 장점과 단점

DCF방식이 대상기업을 평가하는 방법 중 가장 신뢰할 만하고 합리적이며 현재 사용되는 기업가치기법 중 가장 보편 타당한 기법이라는 사실은 부인하기 어려우나 이 방법이 시장에서의 모든 평가 요소를 다 반영하고 있는 것은 아니다.이러한 사실로 인하여 이 장에서 설명하고 있는 각각의 평가 방법이 다같이 중요하며, 또한 이 방법에 있어서 전제가 되고 있는 많은 가정들과 추정들이 적절하다고 하더라도 문제는 이러한 대상기업의 미래 현금흐름에 대한 현재가치의 평가가 향후에 대상기업을 어떻게 운용하느냐에 따라 크게 차이가 날 수 있다는 점과 이러한 현금흐름에 의한 기업의 내재가치평가가 정확하게 시장에 있어서의 제 3자가 기꺼이 동 대상기업을 사고자 하는 기업가치를 반영하고 있다고는 볼 수 없다는 점(기업가치와 시장가치와의 괴리)을 인식하여야 한다는 것이다.

2. 기타의 방식

①전략적 DCF평가 방법

동 평가방식은 대상기업의 현금흐름을 기업인수로 인한Synergy효과까지도 모두 반영하여 추정하고 이를 근거로 현재가치를 산출하는 방식이다.이러한 평가방식은 매우 복잡하고 또한 사업에 대한 깊은 이해도가 동반되어야 하는데 대개의 경우 상기 DCF방식으로 도출된 기업가치에 사업을 분석하여 동 대상기업을 인수하고 난 후 추정되는 Synergy효과를 반영한 적정한 Range의 Premium을 포함하는 것이 일반적이다.②단순 미래 현금흐름 방법 (회수기간법)

대상기업의 경영을 통한 현금흐름으로 투자된 인수가액을 회수하는 데에 소요되는 기간을 바로 회수 기간이라 하는데 일반적으로 과거의 경험에 의하여 회수기간은 5~6년으로 결정하여 그 기간 동안의 현금흐름을 복잡한 현재가치할인의 과정을 거치지 않고 단순히 합하여 평가액을 결정하는 방식이다.방식: 미래 5~6년간의 순 현금흐름 + 자본적 지출의 합계 = 평가액- 이 방식의 특징은 잔존가치를 평가하여 미래의 현금흐름에 포함하지 않는 대신에 향후 추가적인 자본적 지출로 인한 현금유출도 고려하지 않는다는 것으로 이러한 특징은 이어서 설명할 역사적 현금흐름 방법 및 이자를 고려한 역사적 현금흐름 방법에서도 동일하게 적용된다.③역사적 현금흐름 방법미래의 현금흐름이란 수많은 가정과 추정을 전제하여야 하므로 주관적인 측면이 강하다. 따라서 과거 5~6년간의 객관적인 역사적 현금흐름을 단순히 합하여 대상기업을 평가해 볼 수 있는데 이 방법을 역사적 현금흐름 방법이라 한다.

- 방식: 과거 5~6년간 세후순익+감상비/상각비/퇴충금 합계 = 평가액④이자를 고려한 역사적 현금흐름 방법이는 위의 역사적 현금흐름에 의한 방법과 동일하나 다만 과거의 현금흐름을 일정 이자율로 할증하여 평가한다는 점만 다르다. 이 경우 할증 이자율은 여러 요소들을 고려하여 결정하는데 하나의 이자율로 전 기간에 대하여 복리로 적용하는 경우가 있는 반면 각 기간마다 각기 다른 이자율을 적용하는 경우도 있다.

- 이자를 고려한 역사적 현금흐름 방법(Example)

(단위 : 억원)

세법에 의한 방식 (상증법상 비상장주식의 평가방식)

세법(상속세법)상 자산의 평가는 시가에 의한 평가를 원칙으로 하는데, 주식의 경우 증권거래소와 코스닥 등록 주식의 종가 및 기준가격은 시가로 보므로 본 장에서는 이러한 상장 및 등록법인의 주식에 추가적인 평가는 생략하기로 하자.

한편, 기타 시장성 없는 비상장 주식은 순 손익가치와 순 자산가치 중 큰 금액으로 평가하도록 상속세법상 되어 있는데 순 손익가치는 과거 3년간의 주당 순손익을 가중 평균 한 것을 미래 영구적인 현금흐름(Perpetuity)의 추정치를 사용하여 적정이자율로 할인한 현재가치로서 현금흐름에 의한 할인 모형과 유사하며, 순 자산가치는 법인의 주당 장부가치와 유사하다.

- 비상장주식의 평가방법

비상장주식의 평가 = MAX(순 손익가치, 순 자산가치) - 순 손익가치

최근 3년간 주당 순 손익액의 가중평균액 ÷평균이자율

각 사업연도의 순 손익액의 계산 = ① - ② + ③

① 세법상 각 사업연도소득(세무조정된 소득)

② 차감항목 : 법인세액과 손금부인된 벌금, 공과금, 업무무관경비, 과다경비, 지급이자 손금불산입액,접대비 및 기부금 한도초과액 등 법인이 지출한 비용이나 조세정책적 목적에 따라 손금불 산입된 금액

③ 가산항목 : 익금불산입된 국세 및 지방세 과오납금 환급이자, 비업무용토지 취득세 중과분 환급액 등 법인의 수익이나 조세정책적 목적에 따라 익금불산입된 금액

④ 결손인 경우에는 “0”으로 계산- 각 사업연도 발행주식수

각 사업연도 종료일 현재의 발행주식총수로 하되 무상증자가 있은 경우는 무상증자전 발행 주식수×[(무상증자 직전사업연도 발행주식수+무상증자 주식수)/무상증자 직전사업연도 발행 주식수]로 환산한 주식수로 한다 - 주당 순 손익액

각 사업연도 순손익액÷각사업연도 발행주식수 - 3개년 간의 가중치

상속개시일 전 1년이 되는 사업년도부터 3년이 되는 사업연도까지의 가중치는 각각 3, 2, 1이며, 상속개시 전 사업연도가 2년뿐인 경우의 가중치는 2, 1로 한다. - 가중평균 순손익액

(1년전 주당순손익액×3+2년전 ×2+3년전 ×1)÷6 - 평균이자율

금융기관의 3년 만기 회사채 유통수익율을 고려하여 국세청장이 정하는 이자율로서 현재 고시이자율은 10%임.

순자산가치를 통한 가치 평가 방식

순자산가액 ÷발행주식총수

- 순자산가액 = ① - ② + ③

① 대차대조표상 순자산가액±유보금액(세무조정계산서상)±BS가액과 상속세법상 자산 평가액과의 차액

② 차감항목: 선급비용, 이연자산, 평가기준일까지의 법인세, 퇴직금추계액 등

③ 가산항목 : 퇴직급여충당금 등 부채성충당금과 조세특례제한법 등에 의한 제준비금 등 - 발행주식총수

평가기준일 현재 발행주식총수 - 상속세법상 자산의 평가

① 시가가 있는 경우: 시가감정가액 및 위 비상장 주식평가액 포함

② 시가산정이 어려운 경우: 상속세법 61~65조의 평가액 준용

→ 토지: 개별공시지가, 건물: 국세청장 고시가격 등 - 장점 및 단점

이러한 상속세법상 시장성이 없는 비상장주식의 평가방식은 주식거래 시 세무상 거래가액의 기준이 되고 또한 부당행위 부인 등의 피해를 피할 수 있는 장점이 있는 반면, 그 계산이 다소 복잡하고 실질적인 기업의 내재가치를 반영하는 데는 그 한계가 있다고 할 수 있다.

본질가치에 의한 방식 (유가증권 인수업무에 관한 규정)

동 평가 방식은 유가증권 인수업무에 관한 규정에 의거하여 주식의 본질가치를 구하는 방식으로 주식공모 시 공모가의 기준이 되는데 그 평가방식은 다음과 같다.

- 본질가치

회사의 현재 순 자산가액인 주당 자산가치와 미래의 수익력을 기초로 산정한 기업 내재가치인 주당 수익가치를 1:1.5의 가중치로 평균한 가액이다.

주당 자산가치

순자산가액÷발행주식총수

순자산가액: 최근 사업연도 말 현재의 대차대조표상 순자산가액에 가산항목과 차감항목을 가감하여 산출함

① 가산항목 : 분석기준일까지의 유상증자, 재평가적립금 등 자본잉여금 증가액

② 차감항목 : 이연자산, 회수불능 채권, 퇴직금추계액에 미달액, 분석기준일까지의 지급의무가 확정된 배당, 상여 등발행주식총수

분석기준일 현재의 발행주식총수

- 수익가치

향후 2개 사업연도의 추정 손익계산서상 주당 순이익을 3:2의 가중치로 평균한 가액을 자본환원율로 환산한 가액임

추정 주당 순이익의 산정: 실적 추정에 의한 경상이익에 신고서 제출일 사이에 유상증자가 된 경우 은행예금이자를 가산하고 법인세와 우선주배당금을 차감한 가액을 각 사업연도 말 현재 발행주식총수로 나눈 가액

자본환원율 : 5개 시중은행의 1년 만기 정기예금이자율 평균치의 1.5배를 적용

- 장점과 단점

위에서 서술한 바와 같이 동 평가방식은 주식 공모 시 그 기준이 되는 방식으로 비상장주식을 상장 또는 등록하고자 할 경우 그 공모가를 추정하는데 유용하게 쓰일 수 있으며 또한 현재 기업의 자산으로서의 가치와 향후 수익 창출원으로서의 가치가 혼합되어 있는 장점이 있으나 미래에 대한 추정이 불확실하고 진정한 미래의 기업 내재가치인 현금창출(Cash Generation)을 나타내지는 못하는 단점이 있다.

주가 및 거래량의 동향에 따른 평가방식

주가 및 거래량의 최근 동향에 따른 평가 방법에는 다음의 3가지 방법이 주로 사용된다.

1. 주가와 거래량의 분석

일정 기간 동안의 대상기업의 주가와 거래량을 분석함으로써 그 기업의 가치를 평가하는 방법으로 그 기간은 짧게는 최근 30

60일에서 길게는 3

5년으로 정하는 것까지 회사의 상황에 맞도록 다양하게 정할 수 있다.

2. 특정 가격대별 거래량의 분석

이 역시 일정 기간 동안에 있어서 가격대별로 그 거래량을 분석하는 방법으로, 이 방법을 통하여 매수자는 최근 주주들이 대상기업의 주식을 실제로 얼마에 취득하였는지를 알 수 있다.

3. 종합주가지수와 상관성 분석

이는 주로 장기에 걸쳐 대상기업의 주가의 변동과 종합주가지수의 변동을 비교하는 방법이다.

4. 장점 및 단점

동 평가방법은 상장 및 등록기업처럼 시장성이 있는 주식인 경우 그 주식의 가치는 시장에서 거래되는 시가에 의한다는 가장 기본적인 시장성에 기인하는 평가방식으로 인수로 인한 대상 기업의 환경의 변화를 반영하지 않고 과거의 역사적인 자료에만 의존하여 미래를 적절히 반영하지 못하고 있다는 단점이 있다. 그러나, 이 방법은 매수자에게 회사의 가치에 대한 과거의 자료를 자세히 제시하고 있어서 매수자가 다른 방법으로 대상기업을 평가하더라고 주요한 참고자료로 활용 할 수 있을 것이다.

주가수익률(P/E : Price/Earnings Ratio)방식

이 방식은 대상기업의 세금공제 후 이익(Net Income)에 유사한 공개기업의 주가수익률(PER)을 적용하여 기업의 가치를 평가하는 것으로 유사한 공개기업의 연도별 PER에 연도별로 적정 가중치를 부여한 후 이의 가중평균을 근거로 대상기업의 주가를 계산하는 방식이다.

- 주가수익률에 의한 평가방식

대상기업의 과거 3~5년간의 세후순익을 가중평균으로 계산하는 전통적인 역사적 이익법과 여기에 인수 후 1개 년의 예상이익을 반영시키는 수정된 역사적 이익법이 있는데 2가지 방식이 인수년도 추정이익의 반영여부만 차이가 나므로 여기에서는 수정된 역사적 이익법만 예를 들기로 하자. - 수정된 역사적 이익법(Example)

(단위 : 억원) - 장점 및 단점

일반적으로 이 방식은 사후 통계치로써는 중요한 의미가 있으나 단지 P/E로 기업을 평가한다는 것은 너무 단순하고 무리가 있으므로 매도자나 매수자가 기업인수라는 흔치 않은 대형 거래를 놓고 대략 대상기업을 평가해 보는 출발점의 역할로서 충분할 것이다.

기타의 평가 방법

그 밖에 평가 방법들로는 다음과 같은 것들이 있다.

1. 배당(Dividend)에 의한 방법

이는 투자자가 대상기업으로부터 기대하고 있는 배당에 대한 분석을 통하여 대상기업을 평가하는 방법이다. 현금흐름 대신 배당을 이용한다는 점을 제외하고는 현금흐름에 의한 평가방법과 동일 하다. 물론 이 경우에도 잔여가치를 추정해야 하는 문제가 발생하는데 이에 대하여는 앞서서 설명한 내용을 참조하기로 하자.

2. 순자산가액의 배수방법 (Adjusted Net Asset Multiple)

대상기업의 순 자산가액(장부상 총자산-장부상 총부채±시가에 의한 조정 등)에 1.5~2.5배의 배수(Adjusted Net Asset Multiple Range)의 배수를 곱하여 평가하는 방법이다. 배수는 대상 기업의 향후 영업전망, 수익성, 매수자의 인수목적 등에 따라 다르게 결정된다. 일반적으로 백화점, 호텔 및 주유소 등 자산의 규모, 등급 및 입지에 따라 기업의 가치가 영향을 받거나 평가되는 사업영역에 사용할 수 있다.

3. 매출액의 배수 방법 (Revenue Multiple)

대상기업의 매출액에 0.5~1.5배의 배수를 곱하여 평가하는 방법으로 현재 Internet 기업 등 E-Business에 연관된 신종 사업의 수익 Model로 일부 사용되고 있다.

4. 대체원가 방법

대상기업의 영업자산 및 제반 영업관계를 현재와 같은 상태로 만들기 위하여 소요될 대체비용으로 대상기업을 평가하는 방법이다. 이 방법은 영업 초기에 거액의 개발비 등의 투자를 요하는 회사거나 유통망의 확보 단계에서 거액의 손실이 예상되는 회사의 경우에 적용할 수 있다. 또한 무형의 자산 가치에 대하여 적절히 평가하고자 할 때에도 적용할 수 있다. 상표의 가치 (Brand name) 또는 명성(Loyalty) 등이 그러한 예이다.

5. 청산(Liquidation)가치에 의한 방법

모든 기업은 최소한의 청산가치를 갖고 있다. 즉, 회사의 청산 시에 회사의 자산 및 부채를 정산할 때에 실현되는 현금액으로 대상기업을 평가 할 수 있는데 이러한 방법은 극히 예외적으로 이미 대외 지급불능의 단계(Default)에 처한 회사 또는 영업이나 경영권에 대한 Premium을 포기한 회사 등에게만 적용할 수 있을 것이다.

M&A 거래의 참여자 및 역할

인수자

사양국면에 접어든 제품의 제조회사의 경영자: 그들은 어떤 이유에서든 회사의 저성장 또는 (-)성장을 예상하고, 신제품을 위한 수평적 혹은 수직적 확장을 통한 시너지효과를 추구한다.

우호적으로든 적대적으로든 다른 회사를 매입할 수 있는 자금동원 능력을 보유하고 있는 자들.

- ①투자은행(investment banks)

우리나라에는 아직 투자은행이 없으며, 증권회사들이 이 분야로의 업무확대를 꾀하고 있는 실정이다. 이들은 발전된 재무기법을 가진 포트폴리오 투자가의 성격을 띠며, LBO(M&A에 있어서 대상 기업의 자산이나 신용을 담보로 기업인수의 자금을 조달하는 금융기법)방식을 주로 사용한다. 최근 구미에서 많이 사용되는 Project Financing도 이러한 LBO의 한 형태로 볼 수 있다. - ②다국적 기업

다국적 기업들은 제품군을 늘리고 제품제조원가를 절감하며, 전세계의 수많은 지역에 제조시설을 확충시킴으로써 세계시장에서의 성장을 지속하려는 심리적 압박이 크다. 이에 따라 그들은 해당 지역의 경쟁사들을 인수한다.

대상기업 또는 매도자

- 1) 상장기업

우리나라에서는 상장조건이 까다로워 상장되어 있다는 점만으로도 M&A의 대상이 될 수 있다. - 진입제한이 있는 업종의 기업

- 토빈q비율이 낮은 기업 (토빈q비율이란 증권시장에서의 기업의 가치(즉, 주가×발행주식수)를 회사자산의 실제가치로 나눈 비율을 의미하는데, 이 비율이 낮다는 것은 일반적으로 주가가 저평가되었음을 의미)

- 자기자본이나 현금흐름에 비하여 부채가 적은 기업(underleveraged)

- 경영진의 경영부실로 인하여 새로운 리더십이 요구되는 기업

- 대주주간의 내분 가능성이 있는 기업

- 첨단 기술분야의 기업

- 우량 자회사를 보유하고 있는 기업

M&A 중개기관

M&A거래를 주선하고 매도 또는 매수측에 자문 제공, 참여자들 간의 의견조정 및 협상의 진행 등 거래전반에 걸쳐 관여하며 거래를 이끌어 나가는 Coordinator역할을 함. 그 기능을 요약해보면 다음과 같다.

- Search Firm기능 : 대상기업발굴, 매수 또는 매도자 물색, 관련자료 및 정보수집

- Analyst기능 : 관련산업분석, 대상기업분석, 기업가치평가업무수행 등

- Advisor기능 : 전략수립, 협상자문, 문제발생시 해결방안의 제시

- Agent기능 : 협상 시 매도 또는 매수측의 협상대행

- Coordinator : 참여자들 간의 업무조정, 의견수렴, 조율 등의 업무수행

- Financing Provider기능 : 보유네트워트를 통한 매수자금지원 또는 주선

M&A 중개기관에 관하여는 당사와 직접적으로 관련된 분야이니 만큼, 자세히 알아보자.

당사자끼리 추진하는 M&A는 비밀을 지키기 쉽고, 상담의 진행이 신속하며, 중개자에게 지불하는 비용을 절약할 수 있다는 것 등 장점이 있으나, 인수대상 기업을 선택하는 범위가 한정되어 자사가 선택할 수 있는 최선의 대상물인가 아닌가를 판단하기 어렵고, 또한 대립이나 갈등이 있을 때에는 조언이 힘들며 상대방에 대한 객관적판단이 어렵다는 단점도 있다.

기업을 매매하는 M&A는 매도측의 입장에서 보면 일반적인 상품을 매도하는 것과 동일한 원리가 적용될 수 있는데, 상품매각과 마찬가지로 M&A를 추진하면서 너무 서둘러 매도하려는 기색을 보이면 인수측에 약점이 보이게 된다. 사실상 매도측은 대부분의 경우 자금사정에 어려움을 겪고 있으므로 일을 서두를 필요가 있다.

그러므로 이러한 때 외부전문가 특히 중개기관을 이용하면 인수가격을 객관적 자료나 확정된 방법에 의해 산출하여 적당한 가격에 귀착 시킬 수 있게 된다. 아울러 당사자끼리 조정하기 힘든 일도 무난하게 조정할 수 있다.한편 인수측 입장에서 보더라도 기존의 사업분야에서 벗어나 새로운 분야로 진출하려는 경우에 M&A는 상당히 유효한 수단이 될 수 있는데 인수대상 기업을 선정하기 위해서는 아무래도 외부전문가의 정보가 도움이 될 것이다. 외부전문가나 중개기관의 수중에는 어느 정도 매각의사가 확실한 기업의 정보가 집중되어 있고 그 회사에 대한 접근 또한 용이하므로 광범위한 후보 중에서 인수측의 의향에 맞는 기업을 효율적으로 선정할 수 있을 것이다. 어느 정도 가능성이 있는 회사에 대한 접근을 시도할 경우 중개자는 인수측 회사를 숨기면서 상대방의 반응을 탐색할 수 있는데 이 경우 인수대상 회사에 대하여 불필요하게 인수측 의사를 알리지 않고 최종적인 선정작업을 진행시킬 수 있다는 장점이 있다.

이렇게 볼 때 M&A를 원하는 인수측이나 매도측 모두에게 용이한 거래, 적정한 가격산정 등을 위해서는 중개기관의 필요성이 매우 크며, 사실상 대부분의 M&A가 중개기관의 도움 없이 이루어지기는 어렵다고 해도 무방할 것이다.

M&A 가 원활하게 이루어질 수 있도록 인수, 매도를 중개하는 중개기관으로는 투자은행을 비롯한 금융기관, 중개전문회사, 법률회사, 회계법인, 경영자문회사 등이 있다. 이 중 중개전문회사는 독자적인 경험과 지식을 바탕으로 특정한 영역에 속하는 기업들의 M&A거래를 중개하는 전문회사로서 대형 금융기관에서 잘 취급하지 않는 중소 규모의 거래를 주로 다루는 특징이 있다.

제대로 된 M&A중개회사라면 거래의 중개에만 그쳐서는 곤란하다. 기업의 가치를 정확히 파악하고 두 기업의 합병으로 기업의 효율이 높아지는지 면밀히 검토한 뒤 M&A를 성사시켜야 할 것이며 M&A가 제대로 이루어졌는지 사후관리까지 어느 정도 해주어야 한다.

결국 중개기관은 매도 매수자의 원활한 Deal을 돕고, 매도측이나 매수측 양자가 단독적인 의사결정으로 인하여 발생할 수 있는 RISK를 줄여주는 역할을 한다.

- 1) 회계법인 (Accounting Firm)

Financial(Accounting/Tax등) Due Diligence를 수행하며 대상기업의 재무적인 상황 및 세무문제 등을 총괄한 실사보고서를 작성하는 역할을 한다. - 2) 법무법인 (Law Firm)

거래추진의 적법성, 법률실사 (Legal Due Diligence) 수행, 계약서 및 관련서식 작성(Documentation) 등을 주로 담당한다. - 3) 감정평가기관 (Appraiser)

부동산 등의 자산평가업무 수행을 수행한다. - 4) 기타 : 관련기술, 전산 등과 관련된 외부기관

M&A거래에 있어서 상기의 참여자들은 서로 독립적으로 활동하는 것이 아니라 유기적으로 결합되어 움직이므로 일종의 Outsourcing된 Task-force Team으로 이해될 수 있을 것이다. - Pro Forma : 견적, 예산

- 회계 용어로는 '현금 유출입이나 예상 가격 등에 대한 견적'의 의미로 쓰이며, 'What if?'가 들어간 추정이라도 보면 된다.

- ex. STX가 크루즈선을 만드는 아커야즈를 인수할 당시 아커야즈를 통해 새로 만들어질 STX의 새로운 재무제표가 Pro forma라고 할 수 있다.

- 포스코가 해외 철광석 광산을 가지고 있는 것과 대한항공이 S-Oil의 지분을 인수한 것을 'Natural hedge'라고 할 수 있다. 철광석 가격이나 유가가 오르면 포스코와 대한항공의 주가는 떨어지겠지만, 반대 급부로 철광석 광산의 가치와 S-Oil의 주가는 상승하기 때문에 결국은 똔똔이 되는 것이다.