실제로 국내 주식종목 하나를 택하여 CAPM을 계산해보도록 하겠습니다. 선택종목은 '현대차(005380)'입니다.

무위험수익률 계산

이전 포스팅에서는 수익률의 안정성을 이유로 대한민국 국채보다 만기 10년 이상의 미국국채를 사용하는 것이 낫다고 말씀드렸습니다만, 사실 미국 기준으로 계산하면 국내 값으로 CAPM을 적용하는데 추가적인 과정이 필요하여, 대한민국 국고채(3년)를 기준으로 하는 것이 실무적으로는 더욱 편리할 것이라고 판단합니다.

국고채(3년)의 연간 수익률은 '한국은행 경제통계시스템(http://ecos.bok.or.kr/)'에'%EC%97%90) 접속하시면 검색가능합니다. '주제별 통계'에서 '4.1.2 시장금리' 카테고리로 들어가면 국고채(3년)에 대한 연간 수익률을 검색할 수 있습니다. 본 시스템에서는 1995년 수익률부터 제공을 하고 있네요. 그리고 검색결과에서 우측상단메뉴에 보면 다운로드도 제공합니다. (이럴 때는 IT 강국)

검색기간은 2000년부터 2015년까지 총 16년간으로 설정했습니다. 검색결과를 정리한 표는 아래와 같습니다.

검색은 2000년부터 했지만 실제 적용은 2001년부터 하도록 합니다. 2000년말에 채권을 매입하여 2015년말까지 보유했을 때의 수익률을 계산하기 위함입니다. 2000년말에 100원어치의 채권을 매입하여 연도별 수익률을 적용하면 2015년말에 182원이 되어 있습니다. 기간전체로는 82%가 올랐지만 연도별 평균수익률을 구하기 위해 기하평균을 적용합니다. 산술평균은 사용하지 않습니다.

엑셀의 geomean 함수를 이용하면 산술평균을 쉽게 구할 수 있습니다. 즉, 국고채(3년)에 투자할 경우 연평균 3.83%의 수익을 기대할 수 있으며, 이 값이 무위험수익률(Risk Free Rate)입니다.

시장수익률 계산

시장수익률은 무위험수익률을 대한민국 국채로 지정하였고, 현대차가 KOSPI 상장기업이니 KOSPI 지수를 기준으로 계산합니다. KOSPI 지수와 기타 주식의 종목별 시세 등은 '한국거래소(http://www.krx.co.kr)'에'%EC%97%90) 가면 검색가능합니다.

국고채와 마찬가지로 KOSPI 지수도 2000년부터 2015년까지 연말종가를 검색합니다. 2000년말에 KOSPI 지수상품을 매입하여 2015년말까지 보유했을 때의 수익률을 구하기 위함이죠.

2000년말에 KOSPI 지수상품을 100원어치 매입하여 보유하면 2015년말에 389원이 되어 있네요. 마찬가지로 기하평균을 사용한 연평균 수익률을 구하면 8.86%가 나옵니다. 그리고 이 숫자를 시장수익률(Expected Return of Market)로 사용합니다.

베타추정

베타값이란?

베타값은 개별주식 수익률과 시장 수익률을 회귀 분석으로 계산한 값으로써, 개별주식의 수익률이 시장수익률의 변동에 얼마나 민감하게 반응하는가를 나타내는 수치입니다.

쉽게 말해, 시장 수익률이 10% 올랐을 때 개별주식의 수익률이 5% 올랐다면 해당 주식의 베타값은 0.5가 되는 것입니다.

위 사례에서 시장 변동에 크게 영향을 받지 않는 생필품을 주 수익원으로 하는 LG생활건강의 경우 52주 동안의 평균 베타값이 0.54로써 가장 낮은 수치를 보입니다. 반면, 52주 베타값이 1.68인 CJ CGV는 시장변동에 크게 영향을 받는다고 판단하면 쉽습니다. 쉽게 말해, 코로나 사태와 같은 시장의 악조건 속에서도 치약과 세제 같은 생필품의 소비는 변동이 없지만, 영화관과 같은 여가생활에는 돈이 잘 풀리지 않는다는 것입니다. 물론 CJ CGV의 베타값에는 대중이용시설이라는 변수도 반영되었을 입니다.

베타값이 높은 업종으로는 전기전자, 금융, 의료 분야 등이 있으며 베타값이 낮은 업종으로는 화학, 전력, 광물, 음식 등 경기 변화에 둔감한 방어주들이 있습니다.

베타값이 중요한 이유?

베타값은 본인의 투자 성향(공격적 성향, 방어적 성향)에 맞는 종목을 결정하는 데 도움을 줍니다.

공격적 성향의 투자자에게는 베타값이 높은 종목이, 방어적 성향의 투자자에게는 베타값이 낮은 종목이 걸맞습니다.

베타값의 특징은?

- 측정기간, 측정간격 등에 따라 다른 결과가 도출됨베타값은 경향, 추이, 추세일 뿐이지 정확한 사실은 아니다.

- 항상 양의 값이 나오는 것은 아님풋옵션, 인버스 ETF, 금 값 등은 음의 베타값을 갖는다.

베타값을 산출해보자: 현대차의 예

보통 52주 베타값이라면 네이버 금융에서 정보를 얻을 수 있습니다만, 실제구해보도록 합시다.

레버리지 등 베타와 관련된 많은 내용이 있으나, 실질적으로 베타를 계산하는 것은 비효율적이라고 할 수 있고, 일정기간의 데이터를 가지고 회귀분석을 하는 것이 효율적입니다. 효과도 나쁘지 않을 것으로 예상되구요.

베타를 구하는데 있어서 다음의 원칙을 지키는 것이 중요합니다.

- 회귀분석을 위해

최소 60개 이상의 데이터를 이용해야 합니다. - 회귀분석은

월간수익을 바탕으로 해야합니다.(최소 60개 이상의 월간 수익은최소 5년분 이상의 데이터를 의미하게 됩니다) 일간 또는 주간 수익률과 같은 단기간의 수익률은 거래주식수의 유동성에 따라 왜곡을 발생하기 때문입니다. - 시장 전체의 수익률은

MCSI 세계지수와 같이가치로 가중평균되고 잘 분산된 포트폴리오에 대해 회귀분석 되어야 합니다. KOSPI지수와 같은 현지 시장 지수는, 한국이 집중하는 소수 산업에 큰 비중을 두고 있어서, 시장 전체에 대한 수익률이 아닌 특정 산업에 대한 수익률을 추정하는 오류를 범할 수 있습니다.

이번 실증에서 사용할 데이터는, 현대자동차의 일간 수익률과 코스피의 일일 수익률입니다. 월간 데이터가 더 왜곡이 적음에도 불구하고 일간 데이터를 사용하는 것은 오직 데이터 취득의 간편성 때문입니다. 또한 MCSI 지수가 아닌 코스피 전체 수익률을 사용하는 것도 같은 이유입니다. 코스피 전체 수익률은 종목별 가중평균이 되어 있지 않기 때문에 부정확한 시장 수익률데이터 입니다.

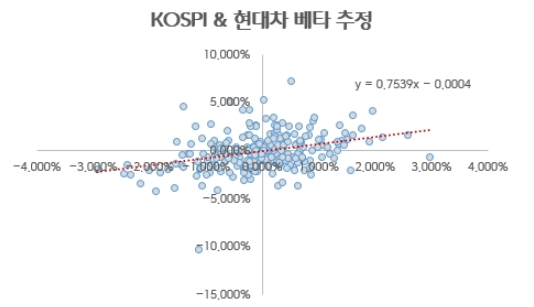

2015년 5월 1일부터 2016년 4월 30일까지 검색을 하시면 일일 종가가 나오고 엑셀로 다운로드가 가능합니다. 그리고 일일 종가를 기준으로 일일 수익률을 계산하고 KOSPI의 일일 수익률을 가로축에, 현대차의 일일 수익률을 세로축으로 하는 분산형 그래프를 그립니다. 그리고 그 분산형 그래프에 선형추세선을 넣고 수식을 차트에 표시하면 아래와 같습니다.

회귀식이 보이는데 그 중 기울기인 '0.7539'가 베타가 되겠습니다. 기울기의 의미를 해석하자면 '시장수익률(X축)이 1% 변했을 때, 현대차(Y축)의 수익률은 0.7539% 변한다'는 것으로 KOSPI와 현대차 간의 일반적인 수익률의 상관관계를 나타낸다고 볼 수 있습니다. 그리고 그러한 상관관계가 곧 '베타(β)'이구요.

베타값이 상당히 낮게 나옵니다. 지난 1년간 현대차의 주가는 KOSPI의 변동과는 상관없이 어느정도 일정하게 유지가 되었다고 볼 수 있으며, 그리고 그러한 주가의 유지는 각 레버리지의 영향을 받았을 것으로 추정됩니다만 실제적인 영향력은 다음에 기회가 되면 알아보도록 하겠습니다.

차입베타 (Levered Beta) 그리고 무차입 베타 (Unlevered beta): 오뚜기의 예

위에서 구한 방식은 차입베타 Levered Beta라고 불리며 이는 회사의 자본 구조, 즉 부채와 관련된 재무 위험까지 반영함을 의미합니다. 반대로 레버러지 없는 베타 (Unlevered Beta) 는 자본 구조에 부채가없다고 가정합니다. 그러니 자연스럽게 부채의 대한 추가적 위험성때문에 Levered Beta 가 Unlevered Beta보다 큽니다.

부차입 베타 (Unlevered beta)는 차입베타에서 부채관련된 리스크를 제외한, 순수 주식 위험성을 나타내는 수치입니다. 그 회사의 표준베타와 자본구조만 있다면, 밑에 공식을 이용해 레버러지 없는 베타 (Unlevered Beta)로 전환할수있습니다.

무차입(Unleverd)베타 = 차입베타÷( 1 + ((부채/시장가치) × (1 - 법인세율))

베타 (Beta)금융 모델링 순서

- 가치평가하는 회사와 유사기업의 차입베타 (Levered Beta) 를 각각 구합니다

- 각 회사의 자본구조를 이용하여 무차입 베타 (Unlevered beta)를 유추한 뒤, 유사기업의 레버러지 없는 베타의 평균값을 구합니다. 또한 유사기업의 자본구조의 평균값을 구합니다.

- 2단계에서 구한 레버러지 없는 베타와 자본구조 평균값을 이용하여, 다시 표준베타 (Levered Beta)로 전환시킵니다. 여기서 나온 표준베타를 위에 CAPM공식에 대입해서 사용하시면 됩니다.

위에 그림을 보시면, 오뚜기 및 유사기업의 베타계산 관련된 정보가 다 입력되있습니다. 공식을 사용해 차입베타를 비차입 베타로 바꾸는 작업을 하였습니다. 예를 들어 오뚜기의 무차입베타 0.16은 다음과 같이 계산하였습니다. 다른 유사기업들도 똑같은 방식으로 무차입베타를 구해줍니다.

* 오뚜기 무차입베타 계산예제

무차입(Unleverd)베타 \= 차입베타÷(1+((부채÷시장가치) × (1 \- 법인세율)) 0.16 \= 0.19 ÷ (1+(25.5% \* (1\-25%))오뚜기 및 유사기업의 비차입 베타를 종합적으로 봤을때, 중앙값 0.25를 사용할 것이고, 앞으로 오뚜기의 부채/시장가치비율은 86.1%라고 가정할것입니다. 이번에는 무차입베타를 다시 차입베타로 변환시키는 작업을 해줘야합니다. 처음에 무차입베타를 계산한 이유는, 부채와 상관없이 순수 주식관련 위험성을 측정하기 위해서였고, 그것이 0.25입니다. 다시말해 오뚜기가 종사하는 식품업 회사산업군이 가지는 마켓변동위험성은 0.25입니다 (부채를 제외한 리스크).

그리고 평균적으로 이 업계회사들이 보여주는 자본구조, 즉 부채/시장가치 비율은 86.1% 네요. 장기적으로 봤을때, 오뚜기의 자본구조도 이렇게 식품회사들 평균값으로 수렴한다고 가정하고 86.1%라고 할 것입니다. 이렇게 유사기업의 평균값을 목표값으로 (베타, 자본구조, 등등) 잡는것은 월스트리트 업계에서 흔히 볼수있습니다.

하지만, 실제 M&A에 프로세스에서는 회사의 CFO와 경영진들이 회사의 장기적 최적의 자본구조를 알려줍니다. 그럼 그것을 사용하시면 되요. 하지만, 그런 프로젝트가 아니라면 유사기업의 평균값을 벤치마킹하여 유추하는 것도 괜찮습니다.

오뚜기 차입베타= 무차입(Unleverd)베타×(1+((부채÷시장가치) × (1 - 법인세율)) 0.41 = 0.25×(1+(86.1% × (1-법인세율))위에 공식을 따라서 계산하면 오뚜기의 차입베타는 0.41입니다.

CAPM방정식 적용

지금까지 우리가 알아낸 것들은 다음과 같습니다.

무위험수익률 : 3.83%

시장수익률 : 8.86%

베타 : 0.7539그리고 이 값을 아래의 CAPM 방정식에 대입하도록 하겠습니다.

현대차의 CAPM 결과, 즉 현대차 주식에 대한 주주의 요구수익률은 7.62%로 계산되었습니다.

'7.62%'의 의미와 사용

7.62%로 계산된 요구수익률은 무슨 의미를 가지며 어떻게 사용될까요?

우선 투자자가 현대차 주식을 매입할 경우, 연간 7.62%의 수익률을 기대한다는 것입니다. 주가가 연간 7.62% 올라야 기대에 충족한다는 것은 경영진에게 압박이 될 수 있습니다. 투자자에 대한 의무이기 때문이지요. 간단하게 이야기하면 16/05/12 종가인 136,500원으로 현대차 주식을 매입한 투자자는 1년 후인 17/05/11에 적어도 주가가 147,000원(+7.69%, 500원 단위)이기를 기대한다는 것이고 회사는 그 주가를 달성해야만 한다는 것이죠. 1년에 7.69% 증가한 10,500원의 주당이익이 매우 작고 보잘 것 없어 보이시진 않을거라 생각합니다. 현재의 경기침체 등 시장상황을 고려하면 매우 공격적인 수익률이라고 할 수 있겠죠.

또한 새롭게 국내 자동차 시장에 진출하고자 하는 기업의 사업타당성 검토나 현대차 내부의 프로젝트 검토 시에 자기자본비용으로 사용될 수 있습니다. 엄밀히 따지면 내부유보이익을 통한 투자일 경우의 자기자본비용이겠지요. 새로 진출을 하거나 신규 프로젝트에 투자하는 행위에 대한 기회비용은 그 돈으로 현대차 주식을 사는 것입니다. 따라서 7.62%는 프로젝트의 할인율이 될 수 있고, 적어도 기업은 그 이상의 수익률을 달성할 수 있어야만 프로젝트를 시행에 옮길 수 있죠. 수익률이 그 이하/미만으로 나오면 그냥 프로젝트 접고 현대차 주식을 사는게 낫다는 의미입니다.

CAPM을 실제로 계산을 해봤습니다만, 사실 국내숫자는 사용하기 편하다는 장점이 있지만 숫자가 갖는 신뢰성과 안정성에는 의문부호가 붙는 것이 일반적입니다. 전세계적으로 봤을 때 대한민국의 주식/자본시장은 이머징마켓으로 분류가 되고 있고, 기관/외국인 세력의 선택에 따라 수익률이 왔다갔다 하기 때문이죠. 따라서 엄밀하게 따져보자면 미국 국채수익률을 이용하고 S&P500지수를 이용하고 미국내 자동차산업의 평균 베타와 평균 부채비율을 계산하여 현대차의 베타를 재계산하고, 이머징마켓에 대한 숫자조정(람다(λ)라든가 CDS(Country Default Spread) 등)을 통해 구해야겠으나, 또 그렇게 하는 것이 정론이긴 하지만. 데이터를 모으고 숫자를 계산하는 것 자체가 어렵죠.

그리고 어려운데 반해 프로젝트나 기업 가치평가를 하기 위한 작업(DCF 기반)을 한다면 실제적인 평가액은 CAPM 결과가 아니라 이익 성장률에 더 큰 영향을 받기 때문에 CAPM에서의 단 몇 % 차이는 대세에 영향을 끼치지 않기도 합니다. 그래서 그냥 쉽게 국내숫자를 이용하는 것이 효율적이라고 할 수 있는 것이구요.

물론 가치투자를 하고자 하는 개인 투자자라면 시간과 노력이 더 들어가더라도 CAPM을 좀 더 정밀하게 계산하는 것이 좋겠지만 말이죠.

출처

- http://blog.naver.com/PostView.nhn?blogId=the_bhm&logNo=220707781934#

- https://jeongchii.tistory.com/entry/%EB%B2%A0%ED%83%80%EA%B3%84%EC%88%98%EC%99%80-%ED%95%98%EB%A7%88%EB%8B%A4%EA%B3%B5%EC%8B%9D

- https://www.wallstreetoldman.com/post/3%ED%9A%8C-%EA%B0%80%EC%A4%91%ED%8F%89%EA%B7%A0%EC%9E%90%EB%B3%B8%EB%B9%84%EC%9A%A9%EC%9C%A8-%EA%B5%AC%ED%95%98%EA%B8%B0

'Finance Investment > Valuation' 카테고리의 다른 글

| 공모가 결정과 기업가치 평가 방법: 절대적 가치평가(상증법상 보충적 평가방법, 자본시장법상 본질적 가치평가법, DCF), 상대적 가치평가(PER, PCR, POR, EV/EBITDA), SK바이오사이언스 IPO를 통한 공.. (0) | 2021.05.05 |

|---|---|

| SOTP 벨류에이션: STOP 벨류에이션의 장점, STOP 벨류에이션 계산법, LG화학/한화솔루션을 SOTP로 벨류에이션 해보기 (0) | 2021.04.29 |

| DCF法の計算手順や欠点を基礎からわかりやすく図解 (0) | 2020.12.04 |

| DCF Vs Multiples: The Omniscient Analyst (1) | 2020.08.22 |

| DCF란, DCF계산법, DCF를 통한 EV 계산법(DCF+@) (8) | 2020.08.20 |