요약

연준은 연준이 개입할 수 있는 모든 통화정책을 적극적으로 시행 중: 기준금리 동결, 양적완화

장기금리 조정은 시장의 일이지 연준의 일이 연준이 안한다고 시장이 실망해도 어쩔 수 없음

주식 자산가격 하락을 위해 연준이 장기금리 조정에 개입하지 않을 것

고멀티플 종목은 금리상승에 더 취약

삼프로 오건영 부부장 강의(www.youtube.com/watch?v=Ze1FO8podTs)

연준의 카드: 연준의 모든 카드는 실물경제의 안정화에 수렴. 중앙은행이 가장 주목하는 실물경제는 고용과 물가.

- 기준금리 조절: 연준이 조정할 수 있는 기준금리는 단기금리 뿐

- 양적완화(통화량 조절)

- 회사채: 회사채 시장개입을 통한 시장 금리의 조정

- 장기금리 조정: 장기금리는 본래 시장의 역할이지만 긴급의 상황에서는 중앙은행이 손을 대기도함. 양적완화를 통해 장기국채를 매입하여 장기 금리를 조정(양적완화 -> 장기 국채 매입 -> 국채 공급증가 -> 장기금리 하락)

최근의 장기금리 상승은 시장 회복에 대한 시장의 자신감이 표현된 결과

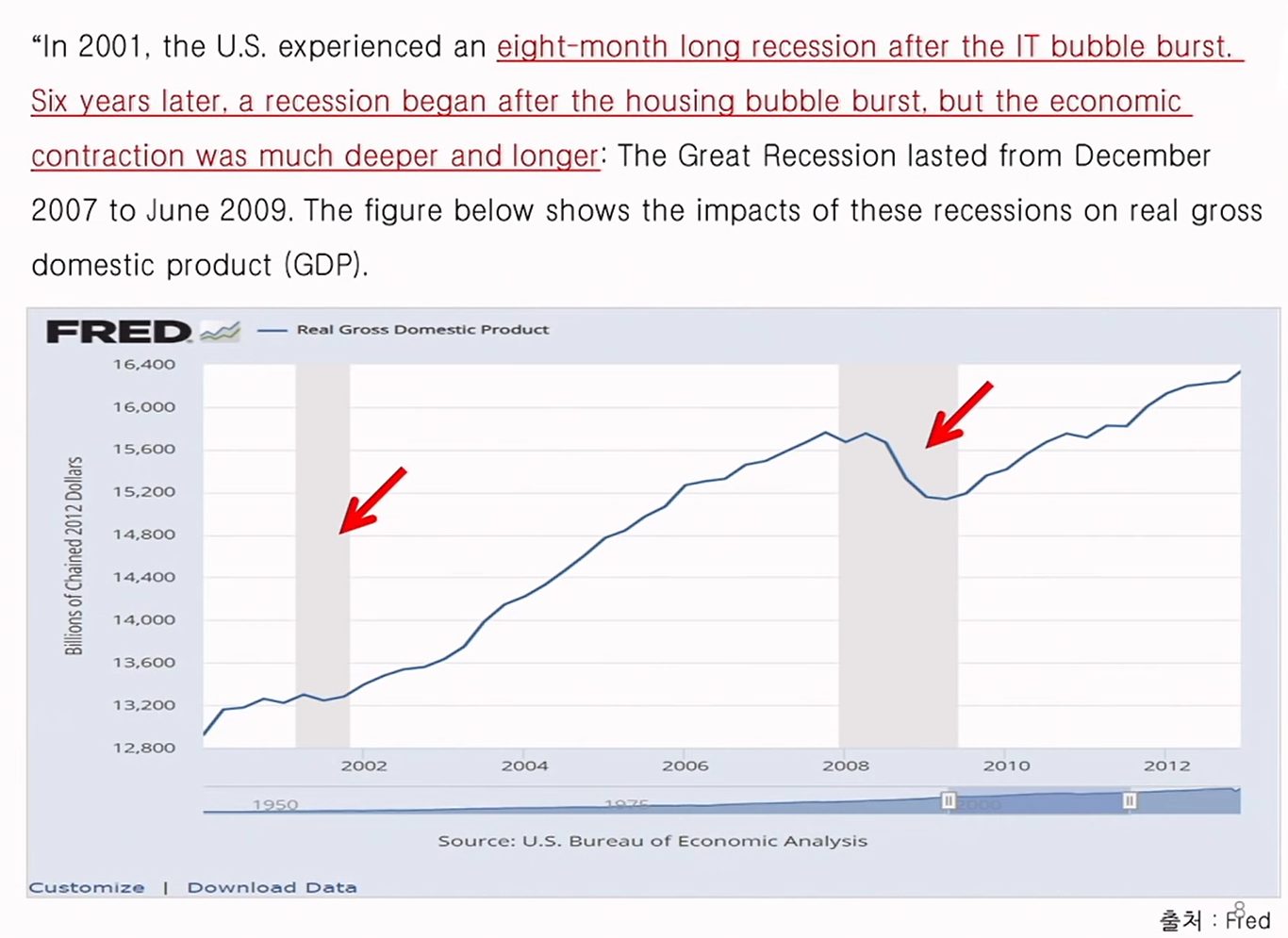

FED의 목적은 오로지 실물경제(고용, 물가): 연준 행동의 목적은 실물경제를 향하며, 실물경제에 악영향을 미칠 수 있는 요소에 개입하기도 함. 가령, 자산 가격 하락 -> (파급경로) -> 고용, 물가 악화 라는 가설의 확률이 높다고 판단될때는 자산가격이 하락을 방어하기 위해 시장에 개입. 대표적으로, 모기지대출로 인한 줄도산으로 인해 -> 은행 파산 -> 투자 위축 -> 고용 악화 와 같은 파급경로가 예상되자 부동산시장에 개입하기도 함.

현재 성장주 위주의 주식 자산가격 하락은 실물경제의 악화와 연결될 가능성이 낮으므로 주식시장에 연준이 개입하지 않을 것

- 리먼 쇼크 당시 부동산 자산가격의 하락 자체는 연준의 관심사가 아니였지만, 부동산 자산가격 하락 -> 모기지 대출 디폴트 증가 -> 은행의 모기지 관련 파생상품 디폴트 -> 은행 도산 -> 실물경제 악화 와 같은 파급경로가 이어짐

- 금리상승이 예상될 수록 고멀티플 종목의 더 큰 가격하락이 예상

위 식에서 PER이 높다는 건 장래 성장율 g가 더 크게 예상된다는 것. 아래의 시나리오를 통해 g가 더 클 시 r에 의해 얼마만큼의 영향을 받는지 시뮬레이션 해봄

PV ~ MV = C/r-g

종목1(고성장주): C=1, g=0.05

종목2(저성장주): C=1, g=0.01

시뮬레이션: 시장요구수익률 CAPM인 r이 0.06에서 0.08로 상승한 경우

종목1 시가총액: 1/0.06-0.05=100 -> 1/0.08-0.05=33.3

종목2 시가총액: 1/0.06-0.01=20 -> 1/0.08-0.01=14.3

종목1은 66.7%감소, 종목2는 28.5%감소- IOER(Interest on Excess Reserve): 시중은행은 법정준비금 외의 비용만 레버리지로 활용할 수 있는데, 중앙은행이 법정준비금을 초과한 준비금에 대해서 더 높은 이자율을 처주어, 시중은행으로부터 자금을 흡수하는 것

'Finance Investment > Macro report' 카테고리의 다른 글

| 금리 vs. 장기금리/단기금리: 미국의 모기지 대출과 장기금리 연동 (0) | 2021.03.17 |

|---|---|

| 금리 Tantrum의 돌파구는 결국 ‘성장(g)’ (0) | 2021.03.16 |

| 금(Gold): 하단을 확인하고 진입할 필요, 금의 독립 변수(달러가치, 금리, 물가) (0) | 2021.03.12 |

| 강력한 부양책에 의한 달러 유동성 증가에도 불구하고 최근 미 달러가 강세인 이유: 달러 수요의 증대 (1) | 2021.03.12 |

| 이승훈 경제脈_210222: 원자재 물가 상승에 의한 생산자 물가 상승 -> 소비자 물가상승 우려, 연준은 노동시장의 회복력이 지표보다 느림을 우려, 일시적인 오버슈팅에 대응 하지 않음 시사 (0) | 2021.02.22 |