한국은행이 '통화정책 사령탑'이라고? 글쎄올시다

한창 진행되고 있는 인플레이션과의 전쟁에서 그나마 미국은 통화량 관리에 성공하고 있는 모습이다. 반면 우리나라는 한국은행이 기준금리를 0.5%에서 3.5%까지 인상했음에도 불구하고 통화량이 오히려 늘고 있다. 최근 통화량 증가의 주된 원인 중 하나는 시장금리가 한은의 기준금리를 하회하는 기현상 때문인데, 여기에는 금감원의 시중은행들에 대한 금리 인하 압박이 큰 역할을 하고 있다.

M2가 줄어드는 미국 vs 오히려 늘어나는 대한민국

먼저 그래프를 보자. 아래 그래프는 지난 5년 동안 미국의 M2(현금, 요구불예금, 수시입출금예금 등의 본원통화에 2년 미만 정기예적금과 양도성 예금증서를 더한 광의통화를 의미) 추이를 보여준다. 코로나 팬데믹을 맞아 거의 수직으로 21조 8400억 달러까지 폭증했던 M2가 2022년을 정점으로 꺾여서 내려오는 것을 알 수 있다. 미국의 경우 M2 증가율이 감소하는 정도가 아니라 총량이 줄고 있는 점이 눈길을 끈다.

[출처 : FEDERAL RESERVE]

지난 1년으로 좁혀서 월별로 보면 미국의 M2 감소세는 더욱 확연히 드러난다. 아래 그래프를 보면 2022년 5월 21조 7500억 달러이던 미국의 M2가 올 2월 21조 600억 달러로 거의 7000억 달러가 감소했다. 원화로 환산하면 900조 원이 넘는 천문학적 액수다.

[출처 : FEDERAL RESERVE]

인플레이션 수출이라는 오명을 들을지언정 미국은 기준금리의 급격한 인상과 양적 긴축 등을 통해 통화량을 줄이는 데 성공했고, 통화량 감소를 통해 인플레이션을 눅이는 데에도 일정 정도 성과를 내고 있는 것으로 보인다.

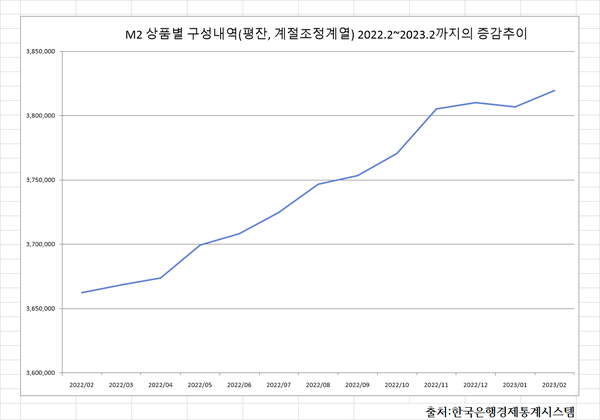

반면 우리나라의 M2(평잔, 계절조정계열)는 2022년 2월 3662조 원에서 3월 3668조 원, 4월 3673조 원, 5월 3699조 원, 6월 3708조 원, 7월 3724조 원, 8월 3764조 원, 9월 3753조 원, 10월 3770조 원, 11월 3805조 원, 12월 3810조 원, 2023년 1월 3806조원을 거쳐 2월 3819조 원까지 추세적으로 증가 중이다. 아래 그래프를 보면 대한민국의 M2가 추세적 상승을 하고 있음을 알 수 있다.

기준금리 상승에도 불구하고 통화량이 느는 이유는?

미국이 기준금리 인상 드라이브와 양적 긴축 등으로 통화량 감소에 성공하고 이를 통해 인플레이션과의 전쟁에서도 일정 정도 진전을 이룬 데 반해, 우리나라는 기준금리를 0.5%에서 3.5%까지 인상했음에도 불구하고 통화량이 계속 늘고만 있다.

왜 이런 일이 벌어지는 것일까? 우리가 찾을 수 있는 단서 중 하나는 기준금리를 밑도는 시장금리다. 지난해 11월 연 5%대를 넘었던 예금금리는 최근 기준금리 아래로 떨어지는 중이다. 은행연합회 소비자포털에 따르면 지난 17일 기준 전국 19개 은행의 1년 만기 정기예금 상품 39개 중 38개 상품의 최고금리가 연 4% 미만이다. KB국민·NH농협·신한·하나·우리은행 등 5대 시중은행 가운데 가장 높은 금리가 NH농협은행의 'NH고향사랑기부예금'인데 연 3.80% 수준에 불과하다. 이를 비롯해 총 39개 상품 중 절반 가량인 19개 상품의 1년 만기 예금 금리가 기준금리인 3.5% 이하인 것으로 나타났다.

기준금리가 지금보다 낮은 연 3.0%였던 지난해 11월 초 당시 5대 은행의 정기예금 상품 1년 만기 금리는 연 5%가 넘었는데, 지난 1월 기준금리가 연 3.5%로 상승한 이후에는 오히려 4%대 아래로 떨어지는 기현상이 벌어진 것이다.

예금금리가 내려꽂히자 대출금리도 빠르게 떨어졌다. 현재 대출금리는 사실상 한은이 기준금리 인상 사이클을 시작(2021년 8월)하기 전 수준으로 회귀했다. 금융권에 따르면 KB국민·신한·하나·우리은행의 14일 기준 주택담보대출 혼합형(고정) 금리(은행채 5년물 기준)는 연 3.640∼5.801% 수준으로 하단 금리가 2021년 9월 말(3.220%) 이후 1년 6개월여만에 가장 낮은 수준으로 내려갔다.

이토록 짧은 기간 안에 시장금리가 기준금리를 뚫고 내려간 까닭은 무엇일까? 무엇보다 시장금리가 이렇게 가파르게 내려간 건 경기침체(recession)에 대응하기 위해 한은이 기준금리를 연내 인하할 것이란 기대감 때문이다. 실제 17일 기준 국고채 금리는 전 구간에서 기준금리를 하회했다. 국고채 3년물(3.287%)과 5년물(3.284)은 기준금리와 0.2%포인트 이상 금리차를 보였고 10년물(3.349%)과 20년물(3.316%), 30년물(3.3%), 50년물(3.281%) 등 전 구간의 국고채가 기준금리에 못 미쳤다. 통상 추후 기준금리 인하 가능성이 높아지면 채권가격은 높아지고 채권수익률은 떨어진다. 국고채 금리가 이렇게 떨어지면 은행들의 자금 조달 비용이 낮아지고 따라서 금리를 인하할 여력이 생긴다.

이상한 건 주요 대출금리의 하락 폭이 지표금리(대출·예금금리를 결정할 때 지표가 되는 시장 금리) 하락 폭보다 컸다는 점이다. 한 달 보름 전인 3월 3일과 비교하면 주담대 하단금리는 0.770%포인트 하락했는데, 이는 지표금리인 은행채 5년물의 금리 낙폭인 0.619%포인트(4.478%→3.859%)보다 0.151%포인트 컸다. 같은 기간 신용대출 금리(연 4.680~6.060%)도 0.740%포인트 낮아졌는데, 이는 지표금리인 은행채 1년물 하락 폭(0.411%포인트)의 거의 두 배에 달하는 수준이었다.

쉽게 말해 시장금리의 하락 속도가 시장금리의 근거가 되는 지표들의 하락 속도보다 빠르다는 것인데, 아무래도 그 이유는 윤석열 정부와 금융당국의 구두 개입 때문이라고 보는 것이 합리적이다.

지난 3월 23일 오전 서울 중구 은행회관에서 열린 비상거시경제금융회의에 나란히 참석한 이창용 한국은행 총재(왼쪽)와 이복현 금융감독원장. 2023.3.23. 연합뉴스

이미 윤 대통령이 "은행은 공공재"라며 대출금리 인하를 주문한 바 있고, 검사 출신 이복현 금융감독원장이 금융지주를 향해 '이자 장사'를 비판하고 '대출금리 인하'를 강하게 압박했다. 이 금감원장은 최근 하나·국민·신한·우리은행을 차례대로 방문했고, 그때마다 각 은행은 '선물 보따리'처럼 0.3%포인트 안팎의 가산금리 인하 방안을 내놨다.

시장금리가 기준금리를 뚫고 내려오니 통화량이 늘 수밖에 없다. 한은에 따르면 2월 시중 통화량(계절조정·평잔)은 광의통화(M2) 기준 한 달 전보다 12조 7000억 원(0.3%) 증가한 3819조 5000억 원으로 집계됐다. 이 중 2년 미만 정기 예적금은 6조 8000억원 느는 데 그친 반면 주식·채권 투자 수요 회복 등에 힘입어 수익증권은 11조 1000억원 늘었다.

대출금리가 추락하자 주담대도 다시 증가하는 추세다. 한은에 따르면 3월 말 기준 은행권 주담대 잔액(800조 8000억 원)은 2월 말보다 2조 3000억 원 증가했다. 2월 은행권 주담대는 전월 대비 3000억 원 줄어 2014년 1월(-3000억원) 이후 9년 1개월 만에 뒷걸음쳤는데, 한 달 새 다시 증가한 것이다. 특히 전셋값 하락 등의 영향으로 전세자금 대출이 2조 3000억 원 줄었지만, 일반 주담대가 4조 6000억 원가량 늘면서 전체적으로 증가 전환했다. 실제 20·30대 젊은 세대를 중심으로 특례보금자리론을 이용해 생애 첫 주택 매수에 나서는 사례가 폭발적으로 늘고 있다. 한국부동산원 매입자 연령대별 주택거래현황에 따르면, 지난 2월 20대 이하와 30대의 전국 아파트 매입 비중은 31.96%로, 2021년 1월(33.0%) 이후 2년 1개월 만에 최대였다.

시장은 이복현을 통화정책의 사령관으로 인식 중

한은이 기준금리를 빠르게 높인 건 인플레이션과의 전쟁에서 승리하기 위해서다. 우리가 경험하고 있듯 인플레이션은 한 번 형성되면 퇴치가 쉽지 않기에 압도적인 화력(?)으로 제압해야 한다. 가뜩이나 한국은 미국에 비해 통화정책이 완화적인데 금감원 등의 금융당국이 강력한 구두개입을 지속해 시장금리를 인위적으로 낮췄고 그 결과 통화량이 늘고 주담대 등의 대출도 증가 중이다.

통화량이 늘면 기대인플레이션을 꺾는 것이 한결 어려워진다. 이복현 금감원장이 시장금리 인하에 열심인 까닭이 대출이자 증가로 인한 서민가계와 한계기업들의 고통 가중을 덜어주기 위함인지 주담대 등의 부동산 관련 대출이자를 낮춰 부동산 시장을 지탱하기 위함인지는 알 수 없다. 중요한 건 인플레이션과의 전쟁에서 승리하기 위해 통화량을 바짝 조여야 할 타이밍에 결정적인 엇박자가 나오고 있다는 사실이다.

실정법 체계에서 통화정책의 수장이라 할 이창용 한은총재는 직전 금통위에서 금리를 동결한 후 "금리 인하에 대한 시장의 기대는 과도하다"며 시장에 경고를 보낸 바 있다. 하지만 이복현 금감원장은 "상반기 내에 대출금리 하락을 체감할 수 있을 것"이라며 기염을 토했다. 시장금리의 움직임만 보면 시장은 대한민국 통화정책의 사령관을 이창용이 아니라 이복현으로 여기는 것 같다.

'지식 > 시사' 카테고리의 다른 글

| [이승헌의 통화&시장] 연준의 양적긴축은 중단될 것인가 (0) | 2024.05.27 |

|---|---|

| Power To X(P2X)란 무엇인가? (0) | 2022.12.15 |

| 미 국채 내다 파는 중앙은행들…왜 (0) | 2022.11.03 |

| 220914_年 35%씩 폭풍성장…최태원 이어 대기업 줄줄이 진출하는 대체육 시장 (0) | 2022.09.20 |

| 220920_"돈 내고 보는 독자 늘려라"…K웹툰, 美·日 지갑 털러 간다 [Digital+] (0) | 2022.09.20 |