인플레이션 유지 가능성 高 → 기준금리 유지 및 소폭 인하 가능성 高

변수들의 향방을 보면 수요측은 인플레이션이 낮아지도록 나아가고 있으나, 공급측은 높아지도록 나아가고 있어 인플레이션이 유지될 것으로 전망.

인플레이션

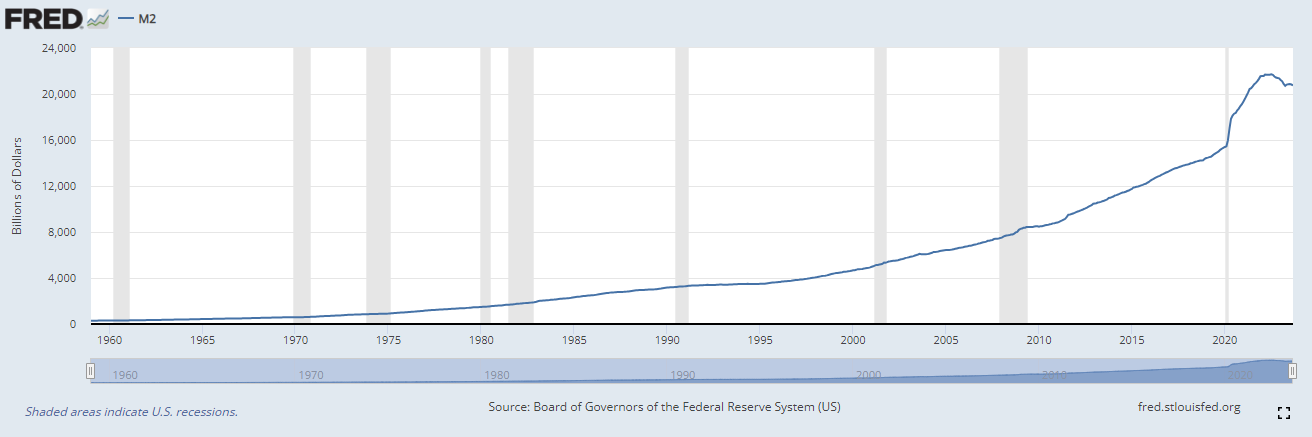

- 화폐량이 감소: 금리 인상 및 연준의 국채 매입에 따른 화폐량 (↓) [A. 연준 대차대조표 트렌드, B. 미국 M2 트렌드]

- 총수요 소폭 감소

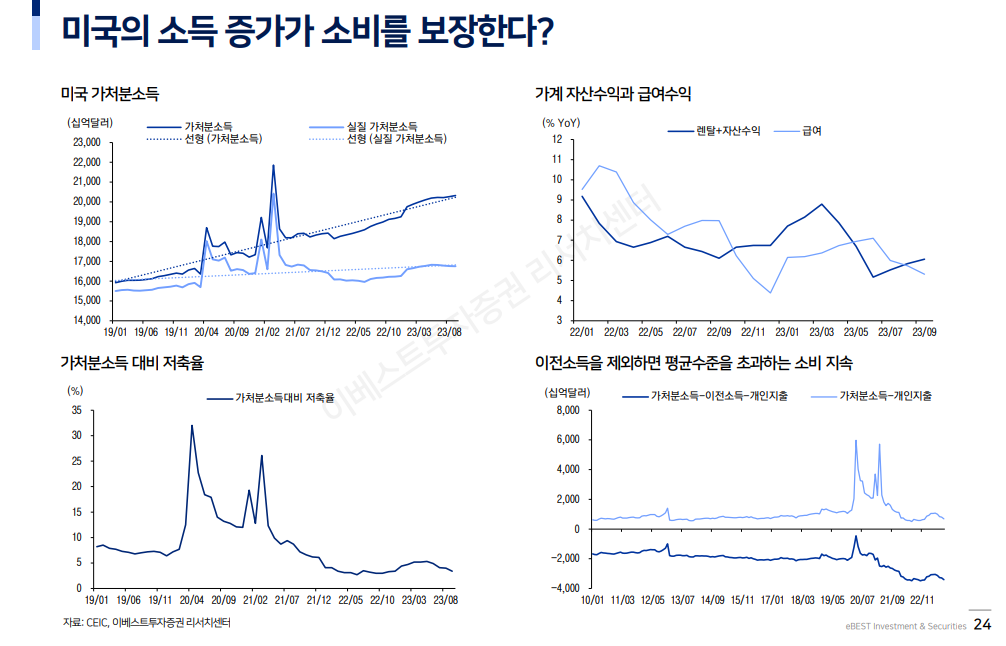

- 시간당 소득 이 감소할 수록: 노동 수요 감소에 따른 노동자 교섭력 (↓) [ C. 미국 소득 감소]

- 고용률 소폭 감소

- 노동 공급 변화 없음: 이미 고용할 만큼 고용되어 큰 변화 없을 것 (-)

- 노동 수요 소폭 감소

- 신규 투자금 감소: 고금리에 따른 회사채 및 레버리지론 발급 어려워져 신규 투자 (↓)

- 부채 상환금 증가: 대출 중 가장 큰 비중인 주담대가 고정이므로 큰 영향은 없을 것 (-) [ D. 대출 부담금 증가]

- 저축액 감소: 코로나 이후 시간이 지나 저축액 (↓) [ E. 저축액 감소]

- 이전소득 감소: 정부 재정 악화에 따른 이전소득 (↓) [F. 이전소득 확장 가능성 낮음]

- 총공급 감소

- 오일 공급 감소: 우러 전쟁 및 이팔 전쟁으로 인한 오일 판매량 (↓)

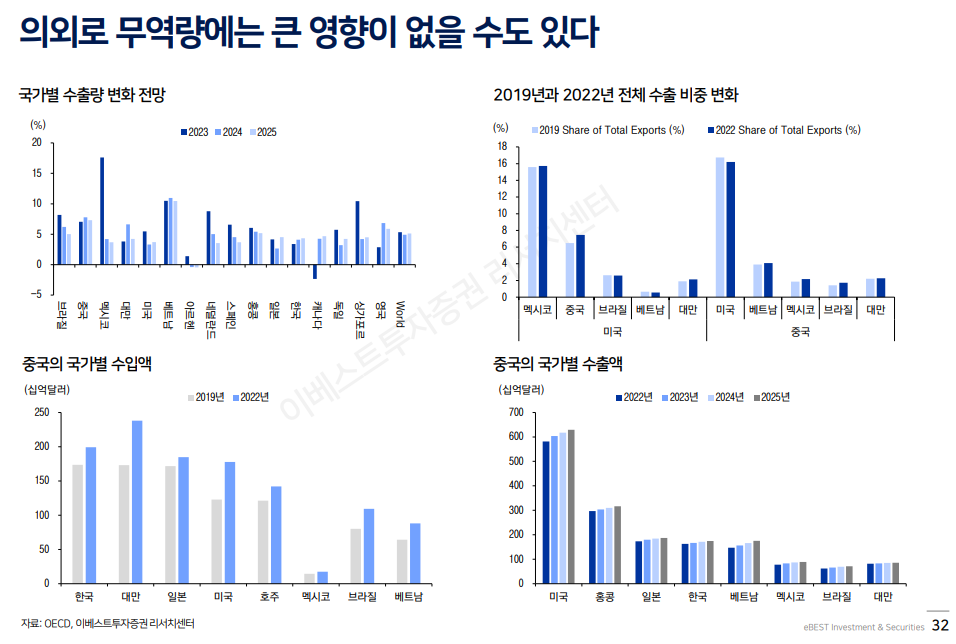

- 공산품 공급 변화없음: 중국 디커플링 기조이나 이는 반도체 및 2차전지 등 전략적 상품에 한한 것이며 값싼 공산품에 대한 수입액 변화없음 (-) [ G. 미국의 對중국 무역량 추이]

국내 주가 변동 가능성

- 자금 유입 감소

- 개인 자금 감소: 소득 높아지는 현상 보이지 않으며, 높은 이자율로 인한 부채 반환액 확대로 개인 자급 유입 가능성 (↓)

- 기관 자금 감소: 장기금리 상단 고정에 따라 위험 자산 → 저위험 자산으로 자금 이동 하여 기관 자금 유입 가능성 (↓)

- 외국인 자금 변화 없음: 국제 정세 불안으로 달러 가치 상승하고 있으며, 달러가치가 떨어질 요인 보다 상승할 요인이 크기 때문에 당분간은 외국인 자금 유입되지 않을 가능성. 단, 달러 가치 고점 → 저점으로 변할 타이밍에 외국인 자금 유입될 가능성 높음 (-) [ H. 달러 인덱스 추이]

- GDP 감소

- 개인 소비 감소: GDP 中 민간소비 비중 50% 육박하여 중요도 상승 중. 소득변화 없고 부채 반환액 확대로 개인 소비 감소 (↓)

- 기업 투자 감소: 부채 비용 증가에 따른 투자 감소 (↓)

- 해외 수출 감소

- 환율 매력적인 구간이나 중국 경기 악화로 인한 감소분을 미국 向 수출이 커버하지 못하므로 감소 (↓)

- 중국의 산업구조가 중간재 및 소비재 비중 늘여 한국과 유사한 산업 구조로 이동 중 -> 한국 수입보다 국내 생산 통해 해결하려는 경향 高 -> 이에 따라 중국의 수출 규모 갈수 록 줄어들 우려 [ I. 대중국 및 대미국 수출 비중]

- 중국 수출 비중 높고 그중 반도체 비중 높으나, 미국의 중국 向 반도체 수출 규제 [https://www.kita.net/cmmrcInfo/cmmrcNews/cmercNews/cmercNewsDetail.do;JSESSIONID_KITA=D2021C8F97B50ED0BED452AFD724362B.Hyper?pageIndex=1&nIndex=1837128]

- 환율 매력적인 구간이나 중국 경기 악화로 인한 감소분을 미국 向 수출이 커버하지 못하므로 감소 (↓)

'Finance Investment > Investment_post' 카테고리의 다른 글

| 231130_국내 및 국외 증시 영향 Factor 분석: 국내 실물경제 감소, 국내외 통화정책 긴축에 가까운 중립, 국내 수급요인 감소, 국외 수급요인 증가에 가까운 중립 (1) | 2023.11.30 |

|---|---|

| 231122_한국은행 자산보유액 및 시가총액 (0) | 2023.11.22 |

| 국내 주요 자산 시가총액 (0) | 2023.08.24 |

| KBF란? KSF란? KBF 분석 시 중요 포인트는? case-study를 통한 시장별 KBF와 KSF (1) | 2023.05.27 |

| 18년 ~ 23년 Buffet Indicator 추이 분석을 통한 현재 시장 상황 파악 (0) | 2023.02.11 |