市場分析

市場規模

- 2018年度から2022年度にかけての5年間は、年平均約3.0%増で成長すると予測される。既存長期収載品の生産量は減少が見込まれるが、新たに特許切れとなる長期収載品の登場、ジェネリック市場の伸長などにより引き続き安定的な推移が見込まれる。さらに、新薬系企業の工場売却とそれに伴う委託への移行が予想以上に進展した場合には、予測数字を上回る成長を遂げる可能性もある。

市場シェア

市場KBF

- アウトソーシングの対象としている製剤を大別すると、①生産量が少ない製剤、②新たな設備投資が必要な製剤、③需要の増減が激しい製剤、④特殊な技術が必要な製剤、などで、基本的には自社で製造するメリットが少ないもの、もしくは新規の投資を含めコスト負担が大きいものである。

- 品質保証体制の構築、品質管理体制の強化

- 調達から配送に至るまでのシームレスな総合受託サービスの構築

- 技術力強化による専門性の向上

有望市場

- 新薬、長期収載品、ジェネリック、OTC(医者の処方箋なしでもらえる薬)市場の成長が見込まれる

- 新薬系企業の参入も含め市場拡大しているジェネリック

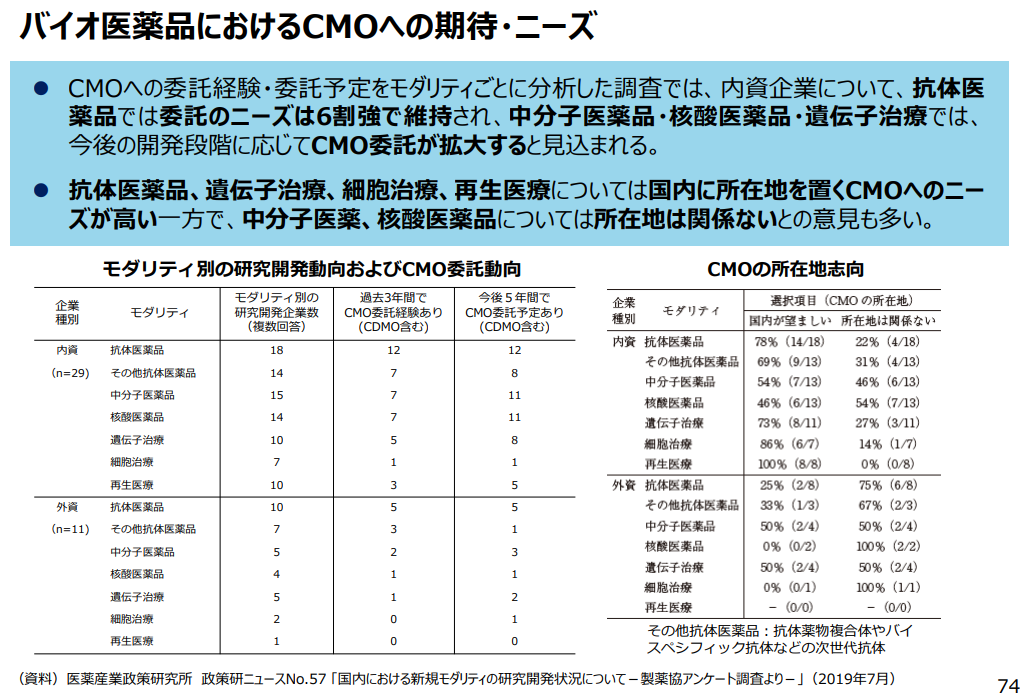

- バイオ医薬品については、今後の市場拡大が期待されるが、低分子化学合成医薬品とは異なり、とくに原薬製造に関しては製造設備の建設に多額な費用が必要とされる他、製造技術などの高度なノウハウが求められる➡高い参入障壁のため市場参入には限界がありそう

現状の問題点と課題

- 設備投資負担の増加である。案件数の増加や大型化は受託企業にとっては望ましいことではあるが、安定供給を継続するためには相応の設備が必要となる

- 厳しい品質基準を実現するためのバリデーション対応、技術移転への対応、製剤開発やOEM対応、将来的に増加が見込まれる高薬理活性製品への対応など、技術力および人員の増強も必要とされる。

- 市場拡大を受けて新規参入が増加するなど、受託企業間の受注競争は激化

市場阻害要因

市場阻害要因としては、以下の点が挙げられる。

- 価格競争

市場規模は大きいものの参入企業も多く、競争の激しい内服固形剤による価格競争の進展

- 国内製薬企業の新薬上市:

国内製薬企業における新薬上市は限定的と見込まれる。新薬製造に伴う既存製品の外部委託移行への機会の減少。

- ジェネリックの薬価算定の変更:

2016 年度から新規収載後発品の薬価算定が先発品薬価の5掛(内用薬については収載希望品目が 10品目超の場合には5掛け)算定となったことで、ジェネリックへの参入企業数および共同開発の抑制が懸念。

- 長期収載品の売上減少: (既に特許が切れている、もしくは再審査期間が終了しており、同じ効能・効果を持つ後発医薬品(ジェネリック医薬品)が発売されている薬のこと)

長期収載品の売上減少が予測され、収益性が低下した長期収載品の外部委託促進が見込まれる一方、自社工場については一定の稼働率が必要とされるため、外部委託が停滞する可能性がある。 - 東南アジア工場との競合:

コスト競争力に勝る東南アジア工場との競合が見込まれる。日系企業の東南アジア工場が増加し、東南アジア工場への委託が進展した場合、国内市場の成長にも影響を及ぼす可能性がある。

- 大型新薬の特許切れ一巡:

2017~2018年に大型新薬の特許切れが一巡したことで、有望ジェネリックの新製品上市が減少。これにより、ジェネリック市場の成長率にも一定の影響を及ぼす可能性があり、ジェネリックの共同開発に伴う製造受託の伸び悩みが予測される。

- バイオ医薬品の開発、上市の進展:

製薬企業の研究開発は低分子医薬品が中心であるが、バイオ医薬品の開発、上市が進展しており、将来的な受託候補品目となる低分子医薬品の新薬上市数が減少する。また、バイオ医薬品は受託可能な企業が限定していることや、国内企業よりも外資系企業が先行しているため、現状ではバイオ医薬品の増加が受託市場の成長に結びつく可能性が低い。

企業別成長戦略

- 主に、製品のラインアップ増加・顧客増加

'Finance Investment > 시장분석' 카테고리의 다른 글

| 240524_SlowAging 시장 분석 (0) | 2024.05.24 |

|---|---|

| 230828_LFP 배터리 채택 급증관련 국내 기업에게 가장 큰 리스크 (0) | 2023.08.28 |

| 220411_국내 중고차 시장 분석 (1) | 2022.04.11 |

| 탄소섬유 소재산업 및 기술개발 동향 (0) | 2022.04.11 |