The aim of this article is to show that one single approach to valuation of a project is, often, not enough. When assessing a project, it is indeed very important to use a comprehensive attitude, i.e. a combination of the quantitative, qualitative and chartist methods to take account of information and events, behavioral finance and historical data that should, altogether, form a solid base to the quantitative method. We will see that founding quantitative decisions on qualitative information ensures in most cases that inflexion points (a turning point after which a dramatic change, with either positive or negative results, is expected to result) in history are taken into account in the valuation. Companies, industries, sectors and economies are dynamic and constantly evolving, thus a purely quantitative approach (as suggested by Markowitz in 1955) is not exhaustive and might provide results that, although mathematically correct, ignore pivotal aspects of the valuation.

Three companies operating in the EU telecommunication industry will be analysed using the Discounted Cash Flow, DCF, and industry Multiples methods. It will be shown that using a comprehensive approach to perform a valuation with multiples might lead to results similar to the more complex DCF methods.

Methodology

The telecommunication industry has been chosen as it is believed that it provides a true theoretical representation of the general market trend as it has today evolved to a hybrid between the conservative and defensive traits of commodities and the development and high growth of the technology industry. Three major European players, Vodafone AirTouch (UK) Mannesman AG (Germany) and Telecom Italia (Italy), have been analysed from the year 2000 to 2005, an important period for the European market which also saw an increase in M&A activities in the continent (Source: Bloomberg); a “back analysis” will be performed, where I will be acting as omniscient analysts who own the knowledge and information that might impact the valuation in the time range chosen. This approach will ensure a more accurate outcome as it is based on projections made on well-known events of the past rather than normal future projections, where inaccuracies might result in distortion and therefore unreliable results. The analysis has been limited to the telecommunication activities of the three companies only.

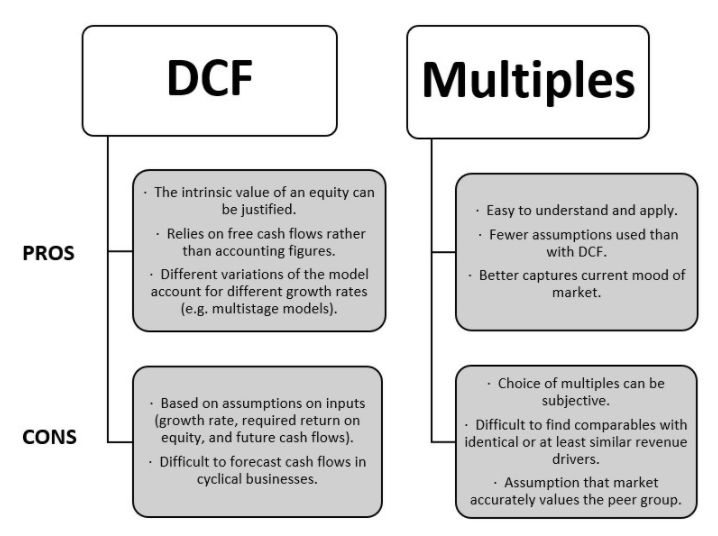

The Discounted Cash Flow, DCF, and Multiples methods have been used. The table in the Limitations section shows pros, cons and specifics of each method.

Discounted Cash Flow

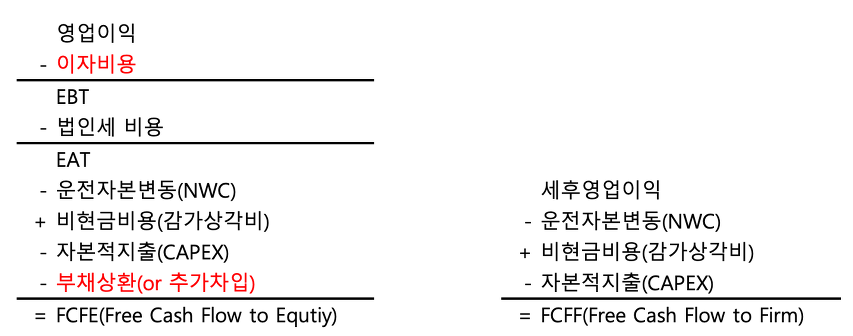

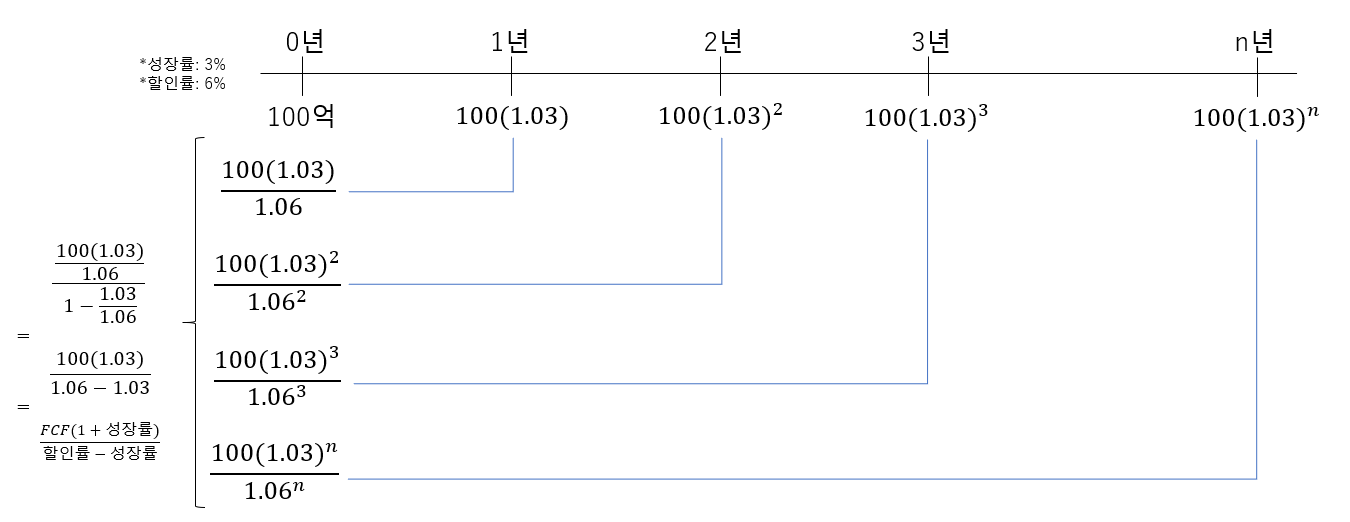

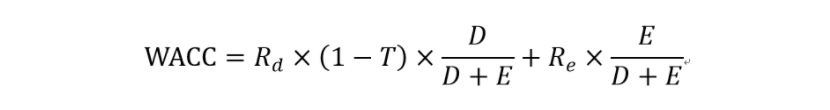

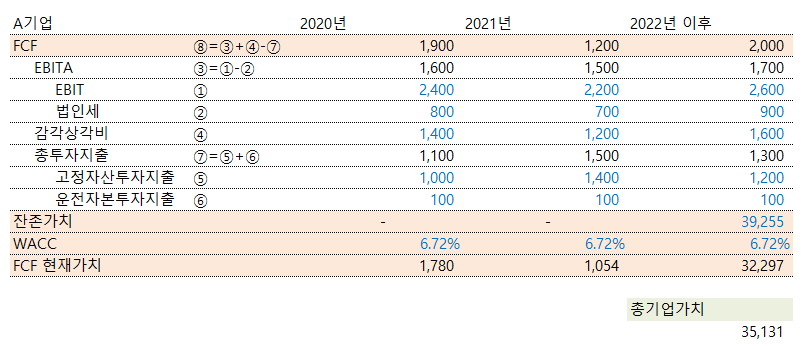

The DCF method estimates the attractive of a business opportunity by analysing future cash flow projections and discounting them using, in this case, the Weighted Average Cost of Capital (WACC) to obtain a present value. The formula used is:

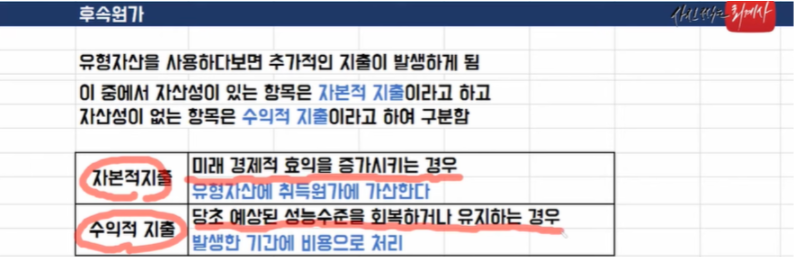

Given the characteristics of the industry, e.g. high capex and depreciation/amortization, Free Cash Flow has been used to ensure more reliable cash flow figures.

Discounted cash flow models are powerful, but they do have shortcomings. DCF is merely a mechanical and quantitative valuation tool, subject to the axiom "garbage in, garbage out." Small changes in inputs can result in large changes in the value of a company. In particular, assuming that the cash flow projections are realistic, growth and discount rates have the bigger impact on the final outcome.

Multiples

Valuation multiples are the quickest way to value a company, and are useful in comparing similar companies (comparable company analysis). They attempt to capture many of a firm's operating and financial characteristics (e.g. expected growth) in a single number that can be multiplied by some financial metric (e.g. EBIT or EBITDA) to yield an enterprise or equity value. Multiples are expressed as a ratio of capital investment to a financial metric attributable to providers of that capital.

One very important point to note about multiples is the connection between the numerator and denominator. Since enterprise value (EV) equals equity value plus net debt, EV multiples are calculated using denominators relevant to all stakeholders (both stock and debt holders). Therefore, the relevant denominator must be computed before interest expense, preferred dividends, and minority interest expense. On the other hand, equity value multiples are calculated using denominators relevant to equity holders, only. Therefore, the relevant denominator must be computed after interest, preferred dividends, and minority interest expense.

Multiple valuation, finally, captures the mood of the market, a variable mostly ignored with the DCF method.

In this case, given the industry characteristics, it has been decided to use two Enterprise Value Multiples: EV/EBIT and EV/EBITDA. The two ratios should offset distortion resulting from high depreciation and amortization.

Industry median (more accurate than average) have been used to calculate the EV:

What will be different in this case from a normal analyst’s work, is the use of normal (t=0) and forward (t=3 and t=5) to take into account qualitative and chartist information when choosing the right EBIT or EBITDA value to compare with the DCF results.

Limitations

A summary of the pros and cons of both methods is shown below.

Furthermore, it has been assumed that the reader has knowledge of valuation principles, accounting methodologies, industry and market trends of the period analysed.

For Vodafone and Mannesman, analysts’ projections made in 1999 (in sight of a potential acquisition by Vodafone) together with annual reports and macro economical and market information have been used. For Telecom, annual reports together with macro economical and market information have been used and adjusted where necessary.

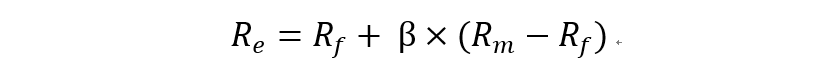

Data Sample

Table 1 below shows the projections made from 2000 and 2005 based on the information available at the time and on a “look forward approach” to future events that have impacted the three firms. In particular, given the high growth of the EU market, similar beta, risk free and growth rates have been used for Vodafone and Mannessman. For Telecom Italia, instead, a lower growth rate and higher risk free rate and premium have been used to reflect the limited geographical operations (mostly in Italy for the telecommunication business) and therefore the impact of the poor performance of the country on Telecom’s WACC and growth.

Table 1: Vodafone, Mannesmann and Telecom financials in £mil. GBP/EUR Exchange rate at 31/12/2000 is 1.6.

DCF Method- Results

The discount rate used in the DCF method is the WACC, calculated using the formula below and variables in Table 2 (Vodafone and Mannesman) and Table 3(Telecom).

Note that the cost of equity, kE has been obtained using the Capital Asset Pricing Model, CAPM.

As mentioned, given the EU operations, similar values have been used for Vodafone and Mannesman while, because of the operations limited to Italy only, Telecom WACC calculation is based on values that capture better the macroeconomic situation of Italy. Also the higher tax shield as a result of higher leverage of Telecom is reflected in the WACC results.

Using the WACC, the Terminal Value and finally the Enterprise Value can be calculated as follows:

The growth rate g after 2005 has been taken as 3% for Telecom and 4% for Vodafone and Mannesman.

The resulting Enterprise Value, EV, as of year 2000 and using the DCF methods are:

Table 4: Enterprise Value using the DCF model, £Mil

Multiples Method- Results

As mentioned, two EV multiples have been used, with EU median values shown below:

Table 5: EU median for EV based multiples (Source: Damodaran)

Table 6 and 7 show EBITDA and EBIT for the three firms. The values are based on public information including companies’ annual reports.

Table 6 and 7: Vodafone, Mannesmann and Telecom EBIT and EBITDA in £mil

Using the multiples in Table 5 and the earnings in Table 6 and 7, we can calculate the normal and forward EV using EBIT and EBITDA for the years 2000 (t=0), 2003 (t=3) and 2005 (t=5).

Table 8: Vodafone, Mannesmann and Telecom normal, forward +3 and forward +5 EV in £mil

Analysis and Conclusions

Table 9: Vodafone, Mannesmann and Telecom EV comparison

The results obtained with the DCF and Multiples valuation models are summarised in Table 9. Each color identifies similar values between DCF and EV/EBIT or EV/EBITDA per company analysed, and in particular:

Vodafone: the closest value is EV/EBIT Normal (-6%). This reflects Vodafone being in line with industry sentiment and high growth of the technology sector, and perhaps a too optimistic projection in view of the potential acquisition of Mannesmann.

Mannesman: the closest value is EV/EBITDA Forward +3(-13%). Depreciation and amortization might create here some distortion given that Mannesmann group operates in the engineering and automotive business as well, therefore using the EBITDA multiple is more appropriate. Furthermore, the choice of a forward multiple is fine, knowing about the Mannesmann acquisition of Orange and improvement in profits and cash flow in the medium term.

Telecom: closest value is EV/EBIT forward +5 (very close). Improvement of technologies (ADSL) including TIN (Telecom Italia Network) and TIM (Telecom Italia Mobile) and international acquisition (in particular in South America) have shown a good growth in the early 2000s, perhaps more than expected and therefore the use of a “forward” multiple is in this case accurate.

It has been demonstrated how past, present and future information impact the valuation with multiples, especially how the use of “forward” multiples leads to results that are more comparable to the DCF method. In particular, qualitative information improved the final multiples EV of two companies (Mannesmann and Telecom) that had, by knowledge, a more volatile trend in those years, thus demonstrating the applicability of “forward” multiples in similar circumstances.

When valuating a project, we should always remember that a valuation is not an objective search for a true value, and furthermore the simpler is the model the better it is in terms of both output and general understanding. The analyst has therefore the task to use his perception, understanding and market knowledge to give a real-world meaning and applicability to otherwise purely theoretical values.