Finance Investment/Investment_post

231130_국내 및 국외 증시 영향 Factor 분석: 국내 실물경제 감소, 국내외 통화정책 긴축에 가까운 중립, 국내 수급요인 감소, 국외 수급요인 증가에 가까운 중립

iliosncelini

2023. 11. 30. 10:46

실물경제요인: 감소

소비: 감소

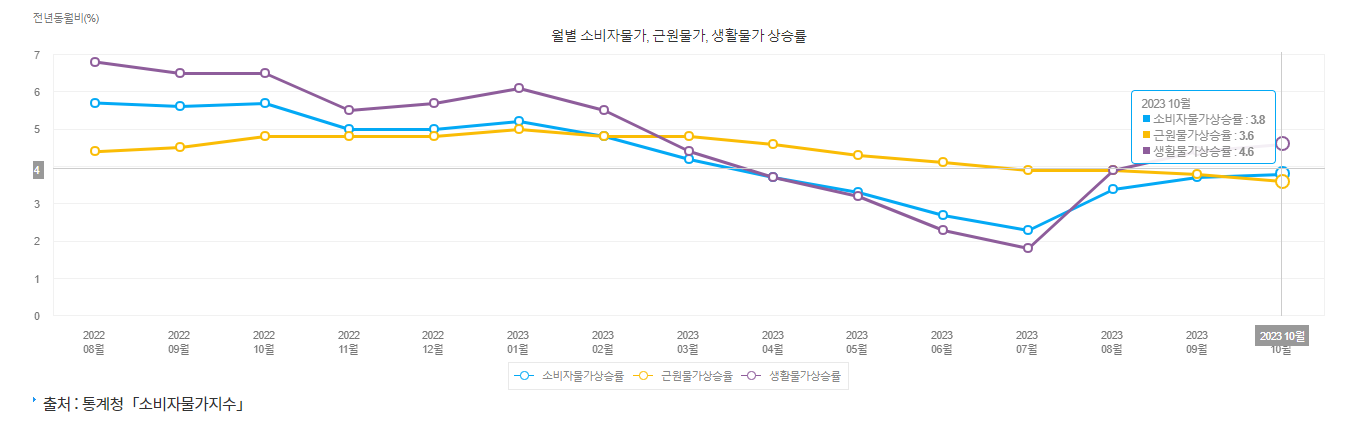

- 물가 상승률 3.5%로 여전히 높고 소비자심리지수도 4개월 연속 추락 중

- gdp 中 소비 차지 비중 '23년 3월 48.35%로 60 ~ 70%이르는 선진국 대비 낮아 중요도 떨어

투자: 감소

- 고금리 기조 유지 전제 시, 사채 통한 자금 조달 문제로 투자 감소할 가능성 높음

- 한편, 국내 증시 상승 이끌었던 전기차 베터리 관련 생산의 경우 중국發 초과 생산으로 capex 감소할 것

- 반도체의 경우도 감산 중으로 신규 투자 가능성 적음

수출: 감소

- '22년 7,314억불 정점 찍은 후, '23년 10월 현재까지 5,193억으로 '21년 수준으로 회귀

- 국가별 수출 동향은 '21년 중국 25.3%, 미국 14.9% -> '22년 중국 22.8%, 미국 16.1% 로 중국 비중 하락하고 미국 비중 상승하는 추세

- 중국 수출 비중 중 반도체 비중 가장 높아, 미국 규제에 다른 對중국 반도체 수출 감소 가능성 높음

- 미국 수출은 자동차가 압도적으로 높으나, 미국 내 소비역량 약화에 따른 수출 감소 가능성 높음

통화요인

국내 통화 정책 요인: 통화 긴축에 가까운 중립

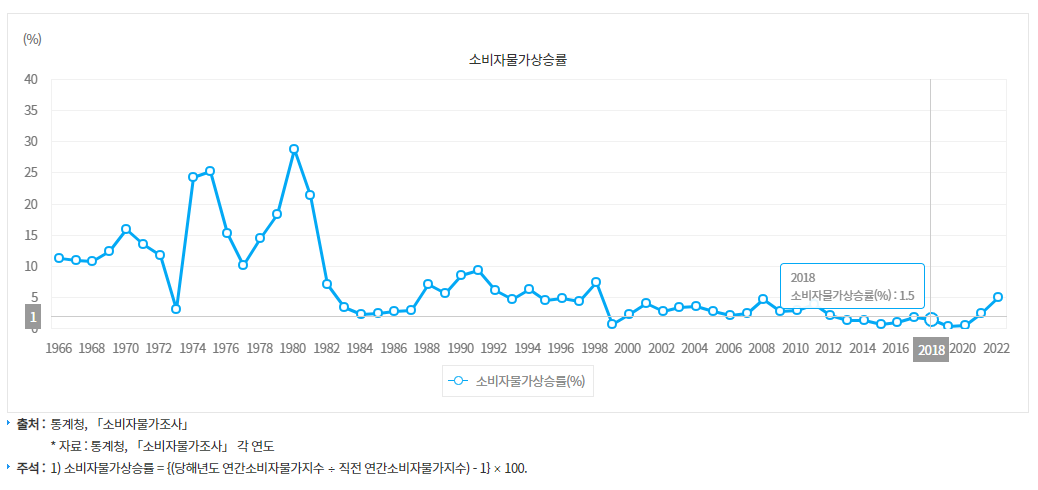

- '00년 이후 평균 적인 물가상승률 1.5 ~ 2% 수렴하였으나, '23년 10월 물가상승률 3.8%에 달해 한국 금리의 higher for longer 유지될 것으로 전망

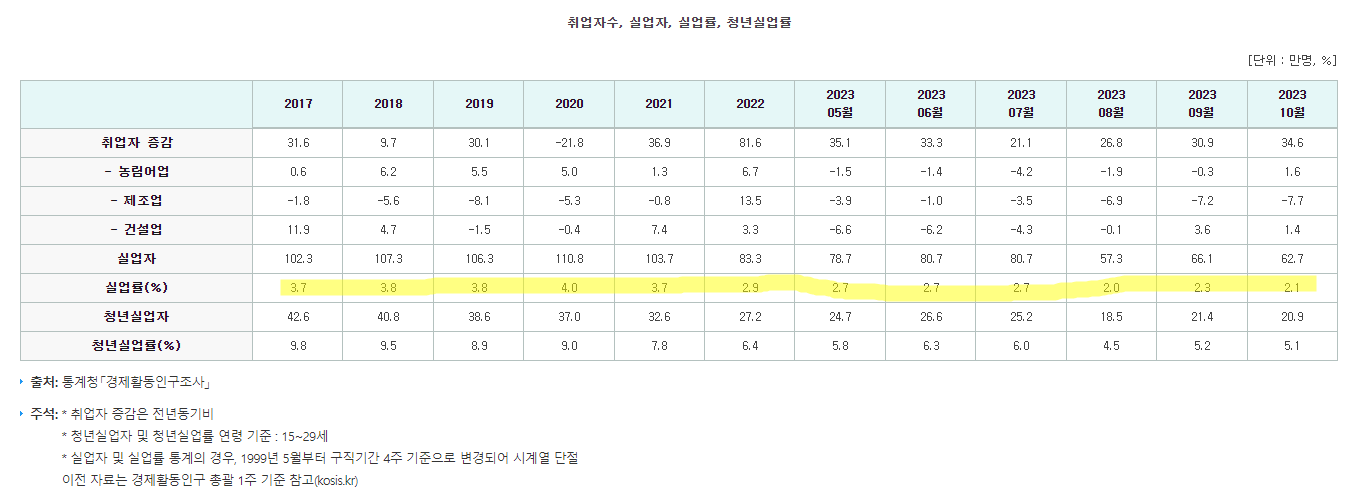

- 국내 실업률 또한 2.1%로 과거 대비 낮은 수준으로 고금리 유지할 체력 존재한다고 판단

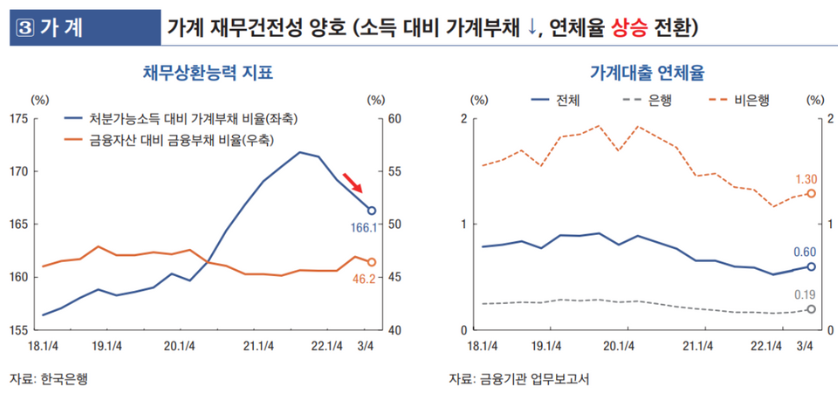

- 가계부채의 경우 액수는 높으나 연체율 낮아 고금리 유지할 체력 충분

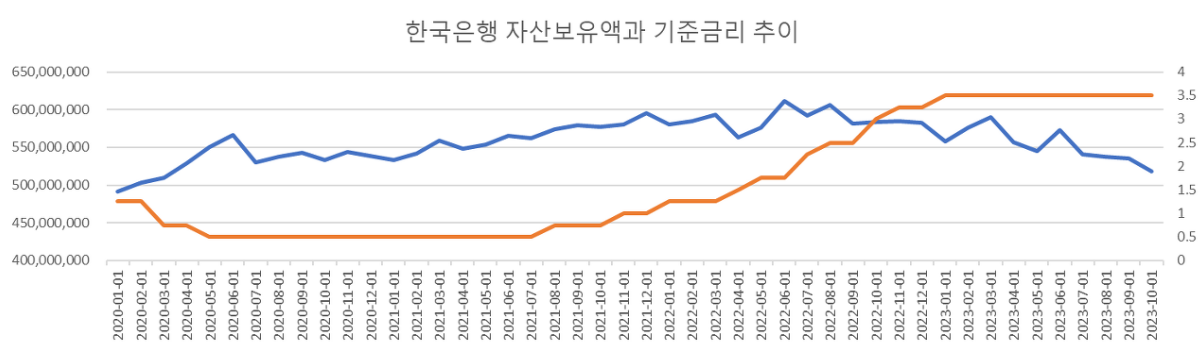

- 한국은행, QT 실시로 보유 자산액 코로나 이전 수준으로 낮아진 상황으로 비전통적 QT는 슬슬 중단될 예정

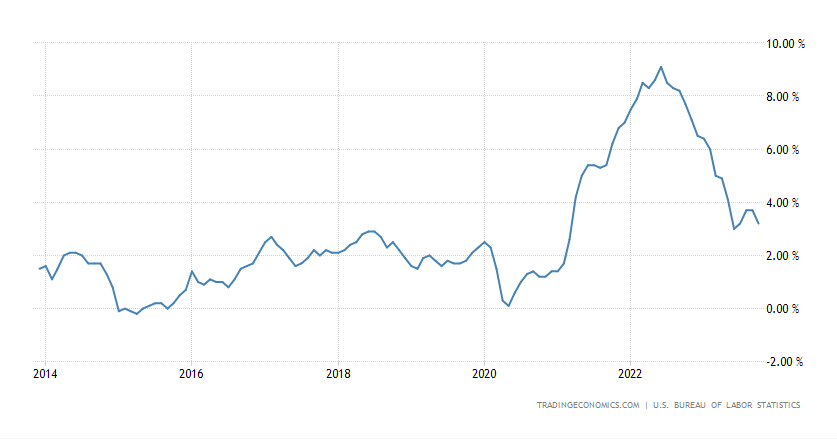

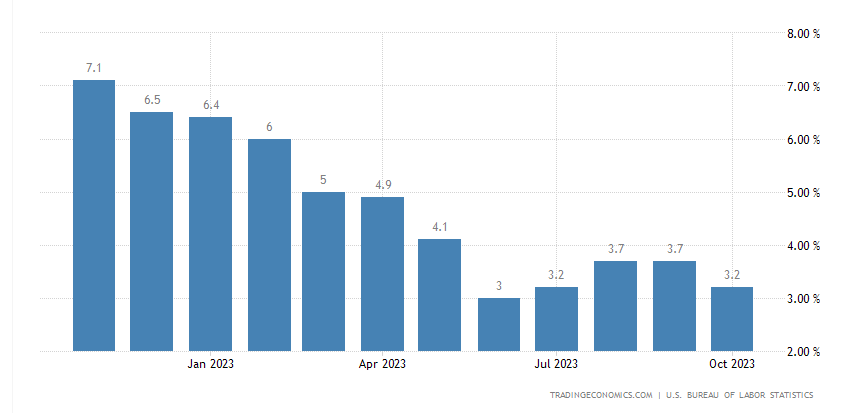

미국 통화정책 요인: 조금 긴축에 가까운 중립

- '23년 9월 물가상승률 3.2%로 거의 코로나 이전에 근접한 상황이나 '23년7월처럼 다시 상승할 여지 있어 중립

- 물가상승률 하락하고 있으며, 실업률・임금상승률 등 요인 고려시에도 물가 소폭 하락할 것

- 단, 온쇼어링에 따른 일자리 및 임금 증가 또한 ERA에 따른 전기차 친환경 관련 산업 중국 단절 영향으로 일부 섹터 물가 상승 견인 가능

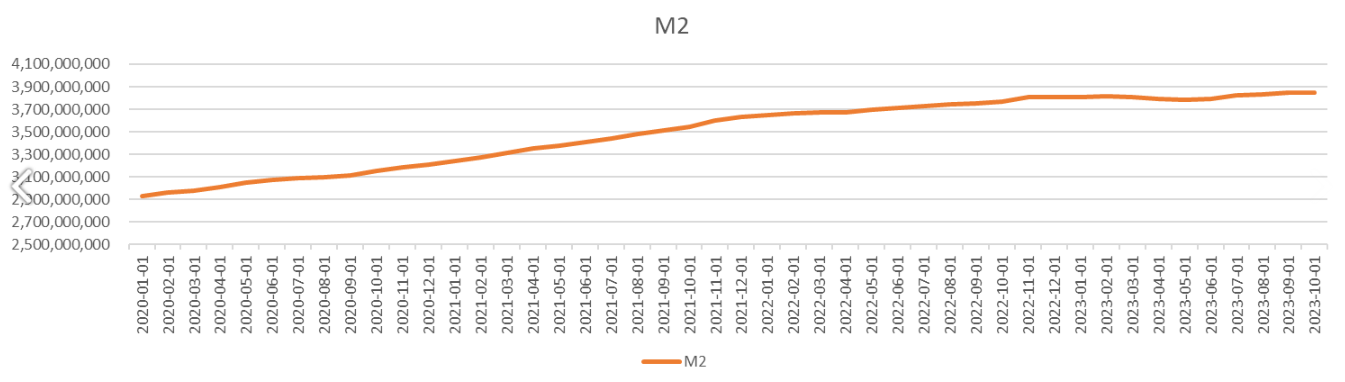

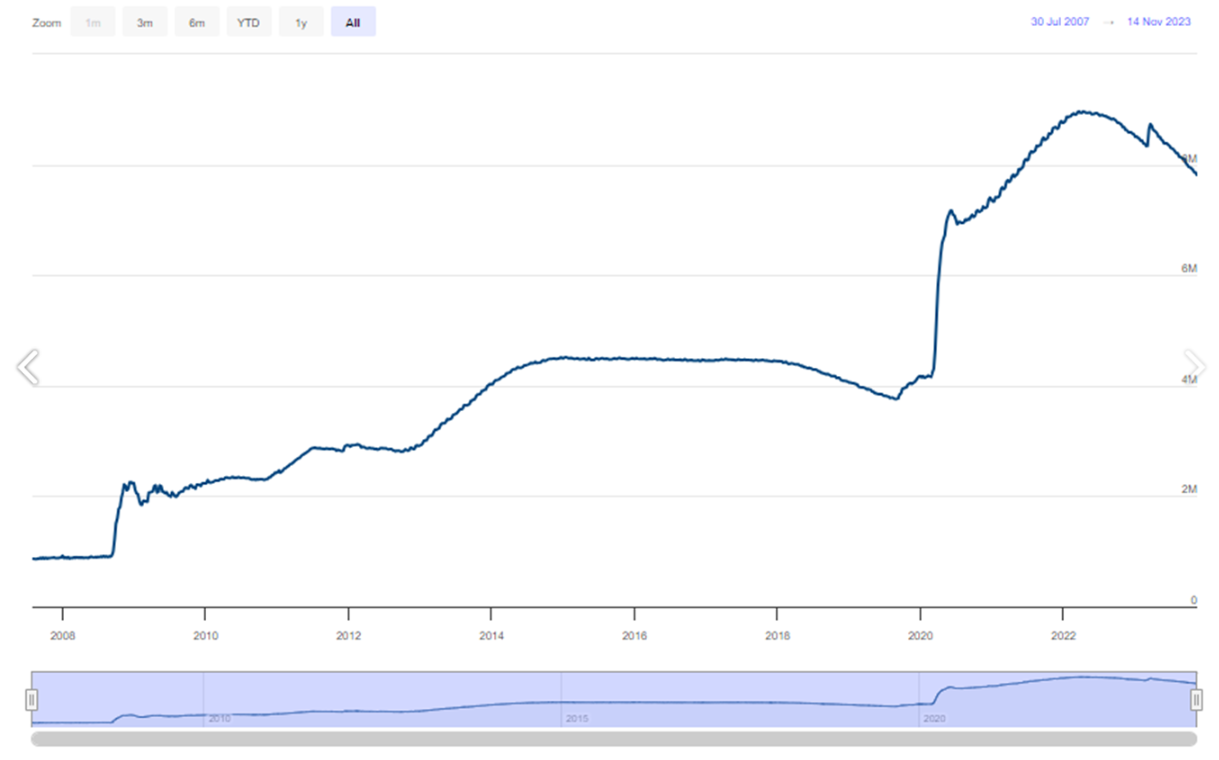

- FED는 '22년 초부터 QT진행하였으며 현재 20% 수준 완화 물량 회수한 것으로 추정되나, 코로나 이전 수준으로 회복하려면 아직 갈길 멈

- 최근 FED는 RRP이외의 자산축소 정지한 상황 -> 이대로 돈많이 푼 상태로 놔둘 것인지?

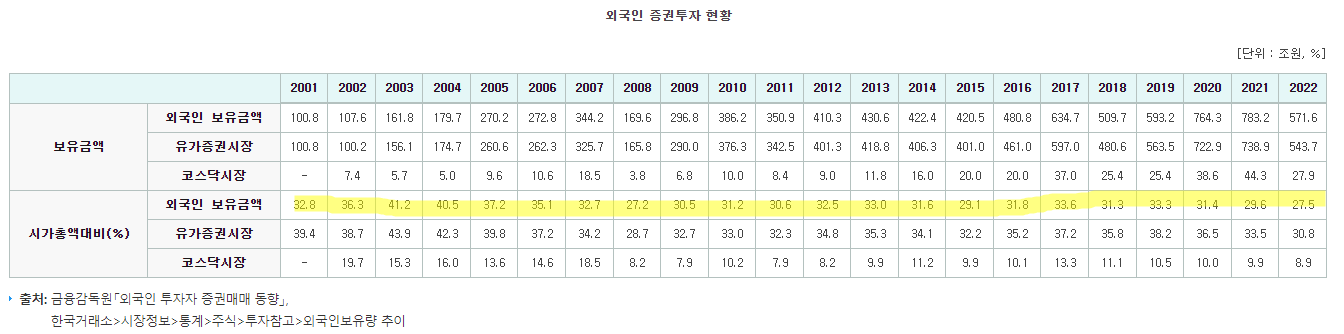

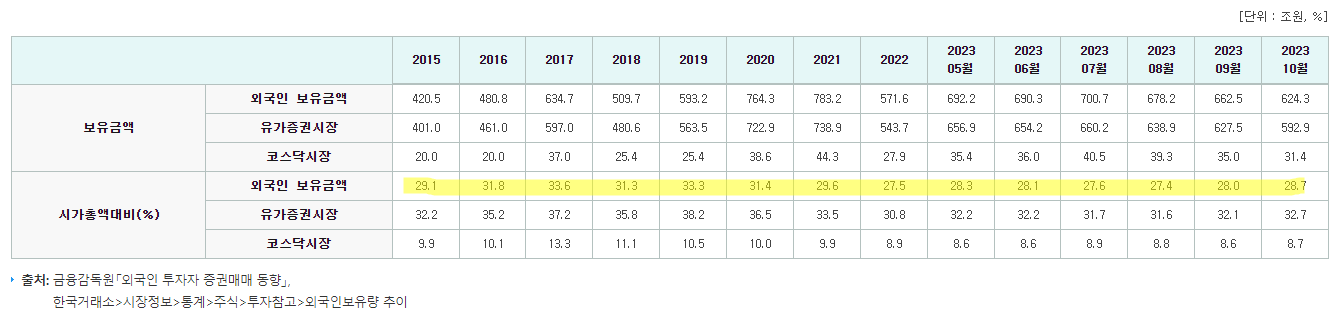

수급요인: 국내 감소, 해외 (증가에 가까운) 중립

- 국내의 개인이 주식을 살만한 돈이 없다

- 미국 고금리 기조에 따른 머니무브 발생할 전망이나 이미 외국인 한국 증시 보유 비율 낮은편

- 현재 강달러 기조(1290원) -> 약달러 기조로 넘어가는 시그널 보일 시 외국인의 국내 증시 투자 비중 상승할